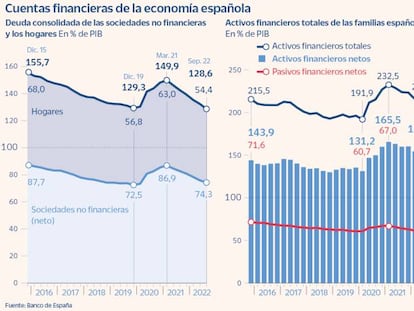

La inflación empobrece a las familias pero sanea a las empresas, según el Banco de España

La riqueza de los hogares se reduce hasta 1,86 billones de euros, mientras que la deuda empresarial se modera hasta 966.700 millones

La riqueza de los hogares se reduce hasta 1,86 billones de euros, mientras que la deuda empresarial se modera hasta 966.700 millones

Con una operación de deuda sénior no preferente

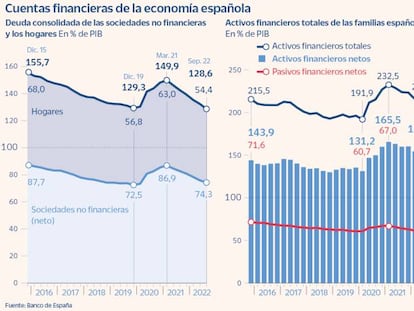

La primera semana del año deja un volumen de 70.000 millones Los bancos son los protagonistas y CaixaBank prepara su estreno en dólares

Sabadell afronta en febrero una nueva ventana de liquidez para su deuda de alto voltaje

La demanda supera los 2.000 millones

BBVA y Santander dan el pistoletazo de salida a 2023 con la venta de 4.500 millones

Junto a las entidades españolas otras 14 firmas financieras salen al mercado

En el entorno empresarial actual, hay que centrarse en sectores con base ligera de activos fijos, en crecimiento, y en compañías bien diversificadas

La banca destacará con la emisión de cédulas, un 20% más este mes Las colocaciones corporativas se acelerarán en el segundo semestre

Si bien un alto apalancamiento es peligroso cuando la situación es adversa, puede reportar las mayores ganancias con viento a favor

La cuantía de deuda en negativo cae hasta los 646.000 millones y desde los máximos de 2020 se rreduce un 96,3%

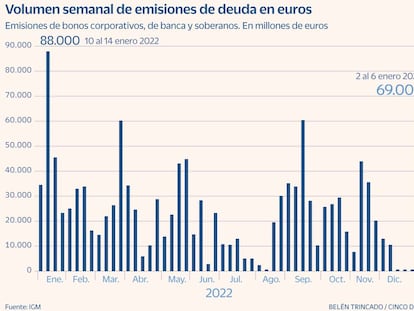

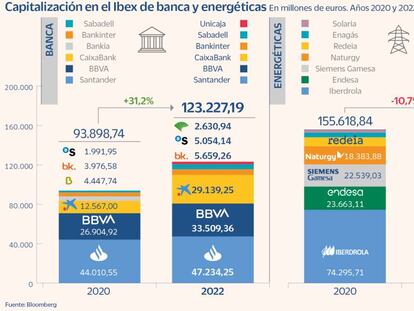

El valor bursátil de los bancos del Ibex sube más de 29.000 millones en dos años

La deuda tendrá un vencimiento en 2028

Las primeras demandas (y victorias) para anular avales personales ya se están produciendo en nuestro país

Unos pocos productos de CaixaBank, Mutuactivos o Buy & Hold sortean las pérdidas con posiciones bajistas, bonos ligados a la inflación y el uso de divisas

Quedarse con parte del riesgo de las obligaciones de préstamo garantizadas tiene sentido, pero podría no bastar

Iberdrola, Naturgy y Telefónica son las que afrontan los mayores pagos

Cierra el tercer trimestre con una pérdida de 89 millones, por impactos extraordinarios, pese a mejorar en ventas y ebitda

Incorpora a Alex Andreichuk como director general de tecnología sostenible y a Ishan Kaul como jefe de su negocio de telecomunicaciones

El bono tendrá una retribución en efectivo asociada al valor de la acción

Busca diversificar las fuentes de finanación

Los economistas prevén que en 2023 subirán un 11% y califican que este ejercicio será el de la regularización tras la pandemia

Las empresas tienen músculo suficiente para apostar por volver al mercado.

La subida de los tipos de interés ha llegado antes al mercado de deuda que a los créditos. Las ‘utilities’ son las que más han recurrido a esta fórmula

El director de renta fija de la gestora combina bonos firmas cíclicas, como bancos y aerolíneas, con otras de perfil más conservador, como las telecomunicaciones

La compañía sondea renegociar sus 350 millones en bonos, de los 400 millones del total de deuda

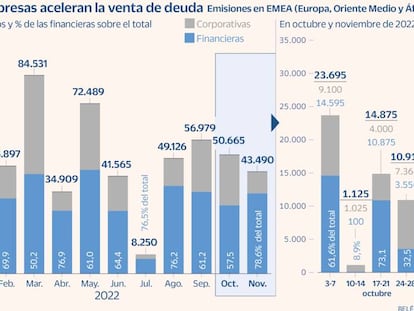

La banca concentra el 67% de lo adjudicado en los dos últimos meses

La pasada semana emitió obligaciones perpetuas subordinadas verdes de 750 millones

No puede decirse que las compañías que siguen decisiones cuestionables nunca funcionen: si las circunstancias favorecen al sector pueden ser muy rentables

Consejero delegado y gestor de renta fija apuesta por una mínima liquidez, del 3% para aprovechar los rebotes del mercado

Se trata de los mayores retornos en una década

El coste de esta deuda escala tras haber llegado a niveles negativos El programa de 1.200 millones vence el próximo 13 de diciembre

La teleco ha anunciado la recompra de hasta 2.250 millones en deuda perpetua

Este año dejará la deuda en cuatro veces ebitda, y en 2023 irá a 3,5. Reactivará la venta del hospital Chum, revertirá garantías y espera pagos por pleitos

Logró 200 millones de ingresos, nuevo máximo histórico. La cifra de negocio y el ebitda superaron los niveles de 2019 en el tercer trimestre

Las nuevas leyes no están mejorando las cosas, por la dificultad para aplicar las medidas o por generar confusión

La actividad financiera supera los 33.500 millones desde 2020 La teleco cuenta con una posición de liquidez de 22.108 millones

Se trata de la primera emisión de este tipo de 2022

A pesar del panorama incierto, el mercado está preparado para nuevas subidas de tipos y sigue ofreciendo oportunidades para los inversores

La de grado de inversión ha caído más, pero eso se invertirá cuando se pongan en precio los impagos y la recesión