El Corte Inglés renovará su programa de pagarés pese a superar ya el 2% de interés

El coste de esta deuda escala tras haber llegado a niveles negativos El programa de 1.200 millones vence el próximo 13 de diciembre

El Corte Inglés continuará utilizando los pagarés como herramienta para cubrir sus necesidades de financiación a corto plazo.

El grupo de distribución renovará su programa de emisiones, en la actualidad fijado por un montante total de 1.200 millones de euros, y que vence el próximo 13 de diciembre, según confirman fuentes de la compañía. La cantidad, aún por definir, no se alejará de la actual.

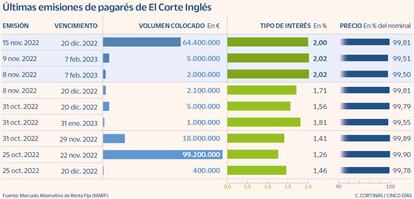

Lo hará pese al encarecimiento que están sufriendo estos títulos en las últimas semanas, en paralelo a las subidas de los tipos de interés efectuadas por el Banco Central Europeo (BCE). Las tres emisiones efectuadas en la última semana han superado la barrera del 2%, una cota impensable hace apenas tres meses, cuando el interés de estos apenas superaban el 0% en el Mercado Alternativo de Renta Fija (MARF).

La última fue desembolsada ayer mismo, por un importe de 64,4 millones de euros, a un tipo del 2% dentro de una emisión con vencimiento el 20 de diciembre. Esto implica un coste de casi 1,3 millones de euros por una financiación de poco más de un mes. La semana pasada lanzó siete millones, con vencimiento el 7 de febrero, y a un coste del 2,02%.

El grupo que preside Marta Álvarez llegó a financiarse por esta vía gratis e incluso con tipos negativos en varias ocasiones. Es decir, cobró por emitir sus pagarés. Lo hizo a finales de 2019, y también en algunas de las emisiones colocadas el año pasado, reflejo de la situación de bajos tipos generalizados y la buena demanda que suelen tener estos títulos, además del perfil de deuda que El Corte Inglés ha conseguido dar forma.

Desde el grupo se apuesta por continuar con esta vía de financiación al considerarse que los tipos actuales, pese a ser más altos, siguen siendo asumibles en el contexto actual del mercado, y sobre todo, más baratos que en otras fórmulas de financiación. Su programa actual le permite emitir al mercado hasta un máximo de 1.200 millones en pagarés, aunque nunca ha estado cerca de esa cifra. Estos instrumentos tienen un vencimiento mínimo de tres días y un máximo de dos años y se colocan entre grandes inversores, con un importe mínimo por suscriptor de 100.000 euros.

En su objetivo de reducir sus costes de financiación, aprovechando su rating cercano al grado de inversor, El Corte Inglés decidió hace unos meses amortizar de forma anticipada la última emisión de bonos que mantenía en el mercado, por 620 millones, una vez recibió los 1.010 millones de su alianza con Mutua Madrileña. Esto le permitió reducir su pasivo hasta el entorno de los 2.500 millones, el nivel más bajo de los últimos 15 años.

Una herramienta flexible para financiarse a corto plazo

El programa de pagarés permite a El Corte Inglés acceder a una financiación a corto plazo y de manera flexible. A finales de 2019 elevó el valor máximo de estos títulos que podía emitir hasta 1.200 millones de euros, por los 750 millones anteriores, un nivel que ha mantenido en las siguientes renovaciones. Esto le da un amplio margen de maniobra, con el que puede acudir al mercado según las necesidades de cada momento.

Además, a unos tipos favorables. Aún en el escenario actual, el 2% que han empezado a pagar los pagarés de El Corte Inglés están por debajo de los instrumentos emitidos recientemente por empresas del Ibex como Sacyr o Fluidra.