Grifols negocia con grandes fondos de deuda una colocación privada de 1.000 millones

La farmacéutica catalana opta por no emitir bonos cotizados para refinanciar los vencimientos que afronta el año que viene

La farmacéutica catalana opta por no emitir bonos cotizados para refinanciar los vencimientos que afronta el año que viene

La recapitalización casi completa de la deuda contraída con sus accionistas, hasta 40 fondos, se plantea como la última salida posible al futuro del grupo

Este tipo de bonos llegan a ofrecer cupones del 5,1% y están considerados un producto de inversión complejo

La operación está ligada a la recompra de deuda híbrida por 1.300 millones

El banco emite dos tramos a cinco y once años

La teoría clásica dice que cuando más envejecemos más se evitan los riesgos

El experto ve oportunidades de inversión en el sector financiero y de telecomunicaciones

Un informe de UBS analiza la evolución de los mercados bursátiles desde hace 120 años y su correlación con otros activos

La deuda experimentó un momento álgido a finales de 2023 por las expectativas de recorte de tipos de interés este año

El banco aprovechará la primera ventana de amortización el próximo mes de marzo

Los ahorradores mantienen su optimismo sobre la renta variable para este año

Los bonos de alto rendimiento dan más protección frente a la renta variable: ganan menos en los buenos años de Bolsa pero sus pérdidas son inferiores cuando las acciones se desploman

El Santander rechaza ejecutar las prendas sobre las acciones de Scranton en la compañía de hemoderivados

Este experto lidera un equipo de 50 persona que administra activos por más de 40.000 millones de euros

Santander obtiene el oro, Barclays la plata y Crédit Agricole el bronce

La rentabilidad de la deuda pública ha atraído a nuevos inversores P En 2023, el Tesoro emitió 5.000 millones de euros menos de lo previsto

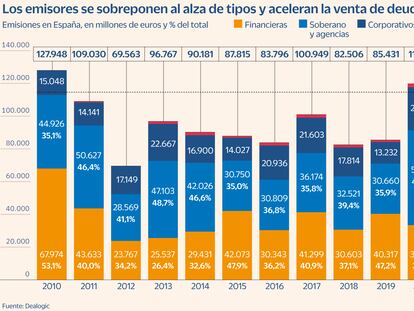

La inflación, las crisis bancarias y los conflictos han provocado incertidumbre. Los emisores han buscado las ventanas para salir o financiarse

El mercado ha subido con 132.411 millones de euros, frente a los 112.017 millones de 2022. Se anticipa que el primario mantenga su actividad

El experto ve un gran momento para la inversión en renta fija, más allá de cuándo llegue el recorte de tipos de interés

La teleco coloca bonos a ocho y doce años al 3,698% y 4,055%, respectivamente

La demanda alcanzó los 3.355 millones, con una sobresuscripción de 2,4 veces. El objetivo es afrontar distintos vencimientos

La entidad contempla un escenario pesimista con una recesión en 2024

KPMG explica que la rebaja se debe a la reducción de pagos basados en acciones y contribuciones a planes de pensiones y ahorro

Estos dos gestores administran un patrimonio de más de mil millones de euros y prevén ofrecer más del 10% en dos años

El precio del dinero seguirá marcando el paso del mercado en 2024 y su esperado descenso da especial atractivo a la deuda de más calidad, que se codeará en rentabilidad con la Bolsa

El experto cree posible alguna subida de tipos en 2024 o 2025 ante un alza de precios en la que ve factores estructurales. Con tipos elevados, defiende que la renta fija debe cobrar más peso en cartera

El presidente argentino recurre a dos veteranos cercanos a Macri en vez de sus gurús de la dolarización y el cierre del banco central

El inusual rescate de Credit Suisse supone un mensaje peligroso: la idea de que los reguladores pueden cambiar a capricho las reglas del juego para los inversores

Inversores demandan al banco, a su excúpula y a PwC por las pérdidas sufridas con la amortización de 17.000 millones en ‘cocos’ tras la intervención

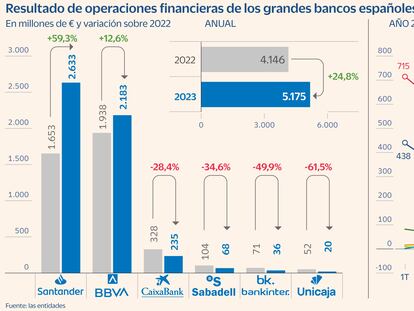

Las entidades venden 60.789 millones, un 54% más que en 2022. El volumen de emisiones en los 10 primeros meses de 2023 alcanza los 119.776 millones

Gestoras españolas e internacionales consideran a los bonos emitidos por empresas como uno de los activos prioritarios para los próximos meses

El recorte en los intereses de la deuda a largo plazo, iniciado en Estados Unidos, recorta los intereses para las emisiones privadas

Las rentabilidades seguirán elevadas en los próximos meses pese al tope en las alzas de tipos. El déficit fiscal va a pesar en mayor medida sobre los bonos de Estados Unidos que en la zona euro

Los estrenos, concentrados en BME Growth, son de solo 23 millones. La brecha en el mercado de capitales entre EE UU y la UE se amplía

Tras los traumáticos últimos años, los bonos están en valoraciones muy atractivas

La compañía lanza su primera emisión dentro de un programa de hasta 3.000 millones

El cupón inicial se encarece desde este mes en las dos remesas del grupo en un 4,65%, pero las condiciones del mercado han desaconsejado refinanciarlas

Los mejores inversores del mundo muestra cierta inquietud sobre la evolución de la economía de Estados Unidos

El nuevo procedimiento emana de la Ley de los Mercados de Valores que acaba de entrar en vigor

Los precios de mercado de sus ‘cocos’ indican que los inversores no le aplican una prima suiza