El volumen de OPV en España se dirige a su nivel más bajo en 10 años

Los estrenos, concentrados en BME Growth, son de solo 23 millones. La brecha en el mercado de capitales entre EE UU y la UE se amplía

La sequía de salidas a Bolsa es bien conocida en el mercado español. El BME Growth se ha quedado como el único rincón en el que acoger estrenos, de compañías de muy reducida capitalización. El último debut en la Bolsa data de julio de 2022, cuando se estrenó la compañía de renovables OPDE. Y la escasez de nuevas cotizadas en el mercado español lleva camino de marcar mínimos de los últimos diez años.

Así lo señala el informe de la Asociación de Mercados Financieros de Europa (AFME) que se publica hoy y que hace balance del primer semestre en el mercado de capitales de la UE. Este ‘lobby’ financiero, que representa a los principales participantes de los mercados mayoristas a nivel europeo, confirma que en el primer semestre de 2023 los mercados españoles registraron un nivel extremadamente bajo de OPV. En total, se contabilizaron 23 millones de euros en OPVs, lo que supone una caída interanual del 82%. “Si esta tendencia persiste en la segunda mitad del año, las OPV en España registrarán en el conjunto de 2023 el volumen anual más bajo de los últimos 10 años”, explica el informe.

En lo que va de año, los estrenos bursátiles en España se han limitado al BME Growth. Han debutado Greening 2022, Miciso Real, Ktesios, Milepro, Indexa Capital, Vanadi Coffee y Revenga Smart Solutions, en el mes de octubre. Todas ellas compañías aún en proceso de crecimiento y con una mínima capitalización, más propia de una pyme.

La sequía de salidas a Bolsa es especialmente aguda en España aunque se trata de un mal común al conjunto de la UE. De hecho Bruselas está preparando una nueva normativa para rebajar los requisitos que deben cumplir las compañías para saltar al parqué y que tiene como una de las medidas más destacadas la rebaja del 25% al 10% del mínimo de capital social que se deben vender en una OPV.

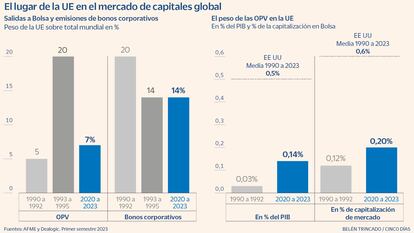

La AFME insiste en su informe en la necesidad de avanzar en el mercado único de capitales para ganar competitividad en salidas a Bolsa y en emisiones de bonos y para cerrar así la amplia brecha que persiste frente al mercado estadounidense. Según destaca la AFME, 30 años después de la creación del mercado único, el peso de las OPV de la UE se mantiene a un nivel muy similar al de 1993, en el 7%, y muy por debajo del peso relativo de la UE sobre el PIB global, del 16%.

Estados Unidos se ha consolidado además como el líder indiscutible por capitalización, ya que supone el 50% del valor bursátil mundial a cierre del primer semestre. En la UE, el porcentaje es del 13% y desciende desde el 18% del año 2000. Europa también está por detrás de EE UU, y de China, en términos de liquidez bursátil. El ratio de negociación respecto a capitalización bursátil es de 3,5 veces en EE UU, de 2,6 veces en China y de 1,5 en Europa.

Apuntes sobre el mercado de capitales español

Bonos. Según recoge el informe de la Asociación de Mercados Financieros de Europa (AFME publicado hoy, las sociedades no financieras incrementan un 34% la emisión de bonos en términos anualizados y alcanzan los 6.000 millones de euros en el semestre, aunque mantienen el volumen de emisiones por debajo de los niveles previos a la pandemia. España fue el quinto mayor emisor de bonos sostenibles de la UE durante el prime semestre de este año y representa el 6% del total.

Renta variable. La emisión total de acciones nuevas crece un 12% en el primer semestre en términos anualizados, gracias a un repunte del 70% de las ampliaciones de capital.

Capital riesgo. La inversión del capital riesgo disminuyó en España en el primer semestre un 44%, más que en la UE (-25%) y EE UU (-33%). Solo supone el 1,1% de la financiación de las pymes, frente al 2,1% del año anterior.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días