Guillaume Menuet: “Este puede ser el año de la Bolsa europea frente a Wall Street”

El experto mantiene aún una actitud defensiva, en empresas con dividendos crecientes y preferencia por la salud y la tecnología de la información

El experto mantiene aún una actitud defensiva, en empresas con dividendos crecientes y preferencia por la salud y la tecnología de la información

Las financiaciones de Burger King y PortAventura dan alas al optimismo

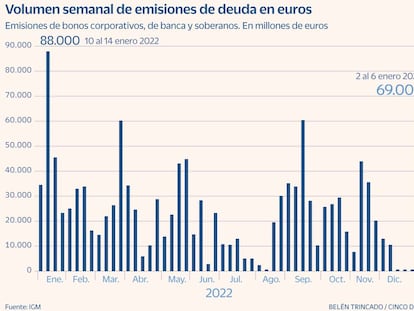

La emisión sobenara y de bancos y empresas en euros marca récord en enero

Es la primera entidad española que coloca este tipo de deuda

“La colocación es un paso más en nuestra hoja de ruta enfocada en la reducción de deuda y el crecimiento de los negocios” “Vamos a seguir tomando medidas para reducir deuda”

Completa la emisión de obligaciones convertibles por 130 millones, con el objetivo de reducir deuda

La demanda supera los 3.400 millones

Desde esa fecha será necesario pedir cita previa al Banco de España para comprar letras o bonos

Los rostros del mercado de capitales dan las claves.

Los tres bancos que encabezan el ranking de Refinitiv comparten las claves del año y hablan de sus operaciones favoritas

Obtiene una sobredemanda de seis veces para un cupón del 4,125% y un vencimiento de 6,5 años

La guerra y la subida de tipos impactan en las rentabilidades

Año turbulento en el mercado de capitales tras la invasión rusa, el alza del IPC, de los tipos y el encarecimiento de la financiación

Con vencimiento en seis años y medio

Prevén que los tipos en la zona euro alcancen el 4% a cierre de año

La fuerte demanda rebaja el cupón del 6,75% al 6,135% Lanza en paralelo una recompra de dos bonos híbridos

El bróker ve grandes oportunidades de inversión pese a las alertas de crisis

Las emisiones financieras, las grandes protagonistas

En noviembre renunció a ejecutarla por el elevado coste exigido por el mercado

Ibercaja coloca 350 millones en cocos al 9,6%

Ofrede el pago en efectivo del 100% del valor principal de los bonos

Con una operación de deuda sénior no preferente

La primera semana del año deja un volumen de 70.000 millones Los bancos son los protagonistas y CaixaBank prepara su estreno en dólares

Sabadell afronta en febrero una nueva ventana de liquidez para su deuda de alto voltaje

La demanda supera los 2.000 millones

BBVA y Santander dan el pistoletazo de salida a 2023 con la venta de 4.500 millones

Junto a las entidades españolas otras 14 firmas financieras salen al mercado

En el entorno empresarial actual, hay que centrarse en sectores con base ligera de activos fijos, en crecimiento, y en compañías bien diversificadas

La banca destacará con la emisión de cédulas, un 20% más este mes Las colocaciones corporativas se acelerarán en el segundo semestre

La cuantía de deuda en negativo cae hasta los 646.000 millones y desde los máximos de 2020 se rreduce un 96,3%

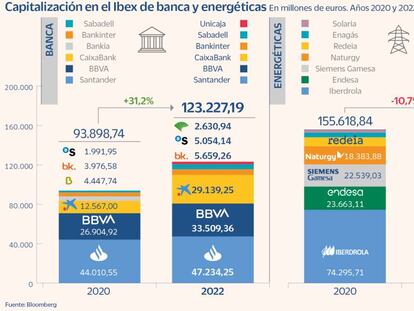

El valor bursátil de los bancos del Ibex sube más de 29.000 millones en dos años

Las primeras demandas (y victorias) para anular avales personales ya se están produciendo en nuestro país

Unos pocos productos de CaixaBank, Mutuactivos o Buy & Hold sortean las pérdidas con posiciones bajistas, bonos ligados a la inflación y el uso de divisas

Quedarse con parte del riesgo de las obligaciones de préstamo garantizadas tiene sentido, pero podría no bastar

Iberdrola, Naturgy y Telefónica son las que afrontan los mayores pagos

Cierra el tercer trimestre con una pérdida de 89 millones, por impactos extraordinarios, pese a mejorar en ventas y ebitda

Incorpora a Alex Andreichuk como director general de tecnología sostenible y a Ishan Kaul como jefe de su negocio de telecomunicaciones

El bono tendrá una retribución en efectivo asociada al valor de la acción

Busca diversificar las fuentes de finanación

Las empresas tienen músculo suficiente para apostar por volver al mercado.