El Corte Inglés arranca una nueva refinanciación con vistas a emitir más bonos

La compañía renegocia 2.300 millones: 1.200 a largo plazo y 1.100 a corto

La compañía renegocia 2.300 millones: 1.200 a largo plazo y 1.100 a corto

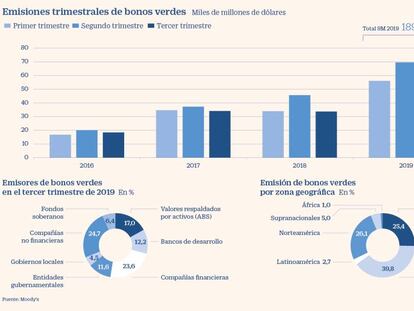

El mercado de deuda corporativa está viviendo un vigoroso crecimiento en la demanda de inversión sostenible

La fuerte demanda está permitiendo ya a los emisores financiarse a un interés ligeramente inferior al de una colocación sin la etiqueta de sostenible

La asociación aspira a aconsejar buenas prácticas que eviten los ‘default’. Cita las emisiones de Telepizza, Cirsa y Grifols

Consigue rebajar el interés que esperaba ofrecer debido a la fuerte demanda

El sector compensa la caída del 20% de las colocaciones corporativas

La energética lanza su oferta sobre 4.000 millones en bonos que vencen de 2021 a 2025

La fiial de FCC presentará esta semana la operación a los inversores

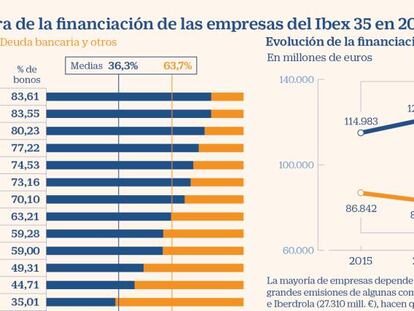

Los expertos alertan de la dependencia de algunas empresas a los tipos ultrabajos del BCE

Coloca 2.000 millones de euros, un volumen casi récord en Europa para este tipo de deuda corporativo

El operador paneuropeo pone en marcha una iniciativa que da visibilidad a los bonos verdes en sus seis mercados regulados

La banca propone pagar Air Europa con una colocación de bonos gracias al rating de inversión del que goza IAG, lo que otorgará más flexibilidad y plazo a la estructura

Vilá cree que la consolidación en Brasil ha empezado a dar los primeros pasos

El ejecutivo de BlackRock destaca que el sector está menos preocupado por la situación geopolítica

Están destinados a ramos con un elevado volumen de emisiones

Confirma que cumplirá su objetivo de una mejora del beneficio de doble dígito para todo 2019

La empresa eleva un 50% su objetivo de ahorros de este año, hasta 150 millones

Las entidades aguardan el final del periodo de ‘blackout’; Santander emite deuda esta misma mañana y Unicaja y otras lo harán en breve

El banco se sitúa cuarto, por detrás de BNP, HSBC y Crédit Agricole

Las emisiones aportan ya seis de cada 10 euros del total pero la empresa media solo logra cuatro mientras que una de cada cinco compañías no emite deuda

Sabadell, Bankia, Santander, BBVA, CaixaBank y el ICO estudian inyectar hasta 300 millones

El momento dulce que Europa vive gracias a la política monetaria está impulsando la emisión de bonos corporativos

El importe de bonos con tasas inferiores a cero ronda los 12 billones

El organismo está desarrollando la fase técnica que permita en el futuro la emisión

El año deja rentabilidades muy superiores a lo esperado, de hasta el 7% en los fondos de deuda

Pasa del 1,9% a final de 2018 al 1,4% en la actualidad

Se han admitido a negociación 91.700 millones hasta septiembre, mientras el supervisor se reúne con emisores y bancos para explicar las mejoras

Firma con bancos nacionales e inversores institucionales extranjeros

La entidad ya tiene demanda suficiente para vender deuda sénior a siete años

La entidad amortizará una emisión de deuda subordinada que dejará de computar como capital

Los tipos de interés y la rebaja de los ‘spreads’ de crédito explican esta caída

Gana 85 millones tras obtener extraordinarios por 261 con el canje de deuda

El pacto reducirá la deuda a costa de laminar a los accionistas actuales

La Plataforma Multisectorial contra la Morosidad denuncia que triplican el plazo legal

BBVA y otros siete bancos han participado en la colocación, que ha recibido demanda por más de 3.250 millones

El Banco Internacional de Pagos avisa que el mercado vuelve a llenarse de la deuda que estalló en 2008

Las obligaciones devengarán un interés fijo del 2,875% anual

Podrá usar el dinero como considere, pero tendrá que cumplir objetivos sostenibles

El Fondo de Amortización del Déficit Eléctrico coloca 1.000 millones a cinco años y con una rentabilidad del -0,1%

Compañías de todo el mundo aprovechan los bajos tipos para captar 135.000 millones de euros