BBVA se suma al liderazgo en la colocación de bonos verdes en todo el mundo

El banco se sitúa cuarto, por detrás de BNP, HSBC y Crédit Agricole

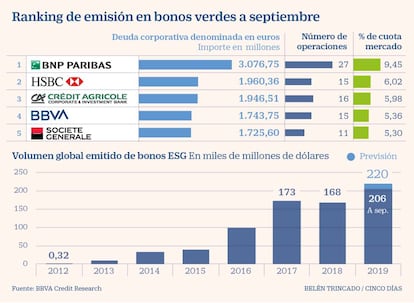

La financiación sostenible no es el futuro, es el presente. Los criterios ambientales, sociales y de buen gobierno (ESG, por sus siglas en inglés) comienzan a estar escritos en piedra para una parte creciente de inversores. Y tanto los emisores como los bancos colocadores, entre ellos los españoles, han tomado buena nota del negocio. BBVA es el más avanzado y, de hecho, se sitúa ya como la cuarta entidad del mundo que más bonos verdes entre clientes corporativos denominados en euros ha vendido hasta el cierre de septiembre, con 1.744 millones de euros según Dealogic, detrás de gigantes como BNP Paribas, HSBC y Crédit Agricole. En esta cuantía no se incluyen los bonos sociales ni los sostenibles.

Siempre se ha discriminado la financiación por la capacidad de las empresas de devolver los créditos. La novedad ahora está en que los inversores también vigilan para qué se utiliza el dinero que prestan. Los bonos verdes, sostenibles y sociales son la punta de lanza de las iniciativas para luchar contra el cambio climático y otras buenas causas. Al igual que publican información de sus resultados financieros, los bancos, las empresas, los países y las agencias supranacionales deben reportar al mercado sobre su buen hacer con el dinero obtenido a través de este tipo de emisiones.

Hay inversores que directamente solo pueden comprar bonos ESG. Y otros, pese a que la decisión sea potestativa, están ávidos por entrar en ellos. “Los interesados en este tipo de deuda no son solo los inversores especializados en financiación sostenible y de impacto, sino todo tipo de inversor institucional tanto en España como en Europa y EE UU”, señala Ángel Tejada, responsable de bonos verdes y sostenibles de BBVA.

El mercado mundial de bonos ESG se ha disparado al crecer desde los raquíticos 290 millones de euros de 2012 hasta los 185.000 millones que se han emitido en 2019, con un crecimiento del 44% frente al año pasado. Las previsiones apuntan a que el ritmo se acelerará en la recta final de año hasta alcanzar los 198.000 millones.

Las empresas lideran la emisión con una cuota del 59%, seguidas de los bancos con un 31%, de los estados o los organismos supranacionales (6%) y de otros inversores (4%). La inminente puesta en marcha de un nuevo programa de recompra de deuda del BCE será otro motor para este mercado.

Que el mercado sepa que puede confiar en el emisor y que el dinero se destinará en verdad a los proyectos que se anuncian es clave. “Estructurar correctamente para justificar una emisión sostenible es uno de nuestros cometidos. El emisor debe acotar los proyectos que va a financiar, quiénes se van a ocupar de la gobernanza y también debe reflejar los impactos positivos que supondrá la emisión”, señala el directivo de BBVA.

La entidad ha participado en la colocación de más de 30.000 millones de euros desde 2015, con 17 operaciones lideradas por él solo en España. Y en 2019 ha participado en 25 colocaciones; la mayor parte de ellas, fueron debuts en el mercado sostenible de entidades financieras en México y Alemania.

Exportar la cadena de valor a este mercado

Pionero. BBVA ha trasladado su forma de trabajar con la deuda clásica a la ESG. “Una de nuestras fuerzas reside en nuestra red, con equipos de originación en todos los países en los que tenemos clientes, para saber exactamente qué quieren, cuánto dinero necesitan levantar y a qué plazos. Ese el primer eslabón, después están los encuentros con los inversores, para conocer qué solicita la parte compradora. El equipo de sindicación en Londres es el que une la información de ambas partes y decide a qué nivel emisor e inversor se pueden encontrar”, señala Regina Gil, responsable Global de Crédito de BBVA. “El banco ha hecho un esfuerzo grande para darle todo el valor al emisor y al inversor y los clientes nos lo están reconociendo”, añade.