CaixaBank ofrece a sus clientes de alto patrimonio bonos que pagan hasta el 8,5%

Comercializa emisiones de deuda estructurada ligada a la evolución del sectorial europeo de recursos básicos

Comercializa emisiones de deuda estructurada ligada a la evolución del sectorial europeo de recursos básicos

Este tipo de bonos llegan a ofrecer cupones del 5,1% y están considerados un producto de inversión complejo

El nuevo procedimiento emana de la Ley de los Mercados de Valores que acaba de entrar en vigor

Agilizará los procesos y reducirá las tasas en un esfuerzo por impulsar la cotización de los títulos en el mercado español

La negociación en las plataformas Senaf y SEND se redujo un 52% Los títulos del Tesoro han recuperado los tipos positivos

Busca diversificar las fuentes de finanación

Sigue estando lejos de los 43.846 millones que movió en marzo

Banca March admite el registro de un nuevo sistema de pagarés en MARF de 50 millones de euros

Pretende colocar 200 millones a través de un fondo de titulización inscrito en la CNMV

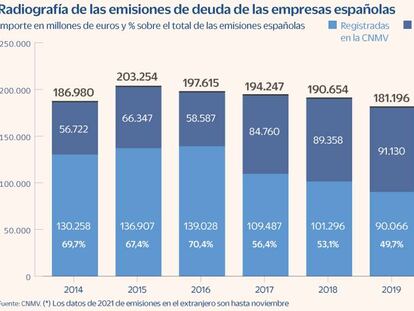

Solo durante 2018 se colocó más papel en el mercado español. El importe emitido en el extranjero fue en 2021 el mayor en diez años

Las instituciones financieras aumentaron su actividad

La compañía prevé cerrar 2021 con más de 100 adquisiciones

Hasta julio se han negociado 44.474 millones, un 62% menos que en 2020

Ga superado con éxito un ejercicio marcado por la crisis sanitaria y una elevada concentración de varadas, manteniendo el rating en BBB- con tendencia estable

Biodeésel de Aragón es el sexto emisor de bonos sostenibles del MARF

Emitirá bonos a medio y largo plazo

El tercer mayor productor de zinc laminado venderá deuda a siete años

La pandemia ha sido el catalizador de su auge Este tipo de deuda está aún sin regular por la UE

Emite un bono verde con vencimiento en 2026 y un cupón del 4,5%

Aún quedan cinco de estas emisiones en el mercado AIAF. Dos de ellas vencen este mismo año y el resto entre 2025 y 2026

Registra en el MARF un programa de pagarés por 100 millones

La inmobiliaria ha contado con Norbolsa como Asesor Registrado

Técnicas Reunidas se estrena en el MARF mientras que Santander emite una nueva titulación

El dinero cubrirá necesidades de liquidez por la crisis del coronavirus

El intermediario ha colocado 19,3 millones de euros en el MARF

La constructora ha colocado ya 50 millones con fuerte demanda; las empresas del MARF ultiman los acuerdos para emitir con el ICO

La compañía renovará el programa de emisión en el MARF

Las empresas tendrán avales por 4.000 millones para emitir deuda hasta dos años antes del próximo 30 de septiembre

Los inversores son reacios a comprar papel comercial de firmas con rating por debajo de BBB- mientras gobiernos y compañías piden que el BCE actúe

Arcano ha sido el coordinador global y colocador de la operación

En diciembre la renta variable negoción 40.646 millones, un 5% más que un año antes

Banco Sabadell y Banco Santander participan como entidades colaboradoras en la colocación

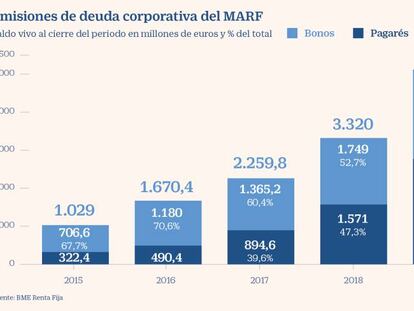

El saldo vivo supera los 4.400 millones y las firmas del MAB ampliaron capital por 781 millones en el primer semestre

El objetivo es impulsar nuevos proyectos

Es la primera vez que compra deuda privada a través de Cofides

Bankia coloca los bonos en el MARF con un cupón del 4,5% y un extra ligado a la internacionalización de la empresa

Desciende a los 587.479 millones de euros, un 9,8% menos que el año anterior

El mercado tampoco exigirá que las últimas cuentas estén libres de salvedades

La cuantía de la colocación será de un máximo de 800 millones de euros El gigante de la distribución irá de ‘road show’ a Londres, París, Fráncfort, Milán y Ámsterdam

Ahorro Corporación y Sabadell han sido los colocadores La empresa eleva a 88,5 millones su saldo de deuda en el MARF