La CNMV y BME pierden la batalla por las emisiones frente a otros mercados

Solo durante 2018 se colocó más papel en el mercado español. El importe emitido en el extranjero fue en 2021 el mayor en diez años

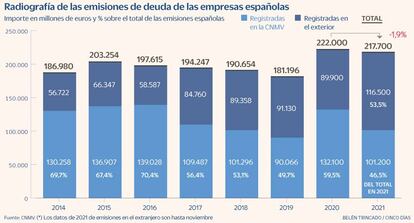

Guerra perdida. Las empresas españolas acumulan tres años consecutivos en los que han optado por registrar sus bonos en supervisores extranjeros y en mercados que no son BME de forma mayoritaria. En 2021 el volumen total de emisiones de las empresas españolas alcanzó los 217.700 millones de euros, un 1,9% menos que lo colocado en el mercado durante el año de la pandemia. De esa cuantía, solo el 46,5% fue registrado en la CNMV, el menor porcentaje de los últimos tres años.

El año pasado las emisiones registradas ante el supervisor presidido por Rodrigo Buenaventura cayeron un 23,4%, hasta los 101.000 millones de euros, volviendo así a situarse en niveles previos al estallido de la pandemia. La crisis obligó en 2020 a las empresas a disparar sus colchones de liquidez, "cubriendo gran parte de sus necesidades de financiación de forma preventiva", destaca la CNMV en su último informe anual. Por contra, la cuantía registrada en otros mercados se elevó hasta niveles no vistos desde 2011, 116.500 millones.

De poco han servido los intentos del supervisor y de BME de los últimos años para animar a que las empresas españolas realizaran sus emisiones en España. En los últimos siete años solo en 2018 colocaron más deuda en el mercado español que en plazas como Dublín o Luxemburgo.

Los esfuerzos del supervisor del mercado y del gestor de la Bolsa sí han logrado atraer a un buen puñado de programas de emisión que las empresas habían lanzado en el extranjero. El último ejemplo ha sido el de Euskaltel, que acaba repatriar su programa de pagarés por importe de 200 millones que hasta ahora cotizaba en la Bolsa de Dublín. La teleco se fusionó el año pasado con MásMóvil y ha optado por acercar al mercado de renta fija AIAF su programa de deuda a corto plazo.

Con esta decisión, MásMóvil ha seguido los pasos dados por Colonial y Endesa. La socimi decidió en 2018 traer desde Dublín su programa de hasta 3.000 millones de deuda. Por su parte, Endesa repatrió en 2019 un programa de 3.000 millones de pagarés listado hasta entonces en Euronext Ámsterdam que se ha elevado en 1.000 millones más. A ellos les siguió Adif, con 3.000 millones en bonos verdes, si bien mantiene un programa de bonos por importe de hasta 8.000 millones en Dublín.

Sacyr, Greenalia y Valfortec, que el año pasado colocó 25 millones en el MARF tras haber emitido previamente en la Bolsa de Fráncfort, son el resto de empresas que, tras ser habituales en los mercados extranjeros, han optado en los últimos años por emitir en España. Sin embargo, aún son mayoría las que deciden hacerlo en otras plazas. Ayer mismo, CaixaBank optó por la Bolsa de Dublín para colocar 500 millones en libras en deuda sénior no preferente (véase página 18).

Las empresas extranjeras apuestan por el MARF

En el último año, 25 nuevas empresas han registrado sus programas de pagarés en el Mercado Alternativo Bursátil (MARF), hasta alcanzar las 125 compañías registradas. De todas ellas, 12 son empresas extranjeras. Las firmas portuguesas están a la cabeza y suman ya siete, seguidas por dos holandesas, una irlandesa, otra británica y otra de Canadá.

El pasado mes de noviembre Canadian Solar registró un programa de 100 millones de euros de bonos verdes a través de su filial española. Gonzalo Gómez Retuerto, director general de BME Renta Fija y del MARF, explica que la pretensión inicial de esta emisión era la de financiar proyectos en España pero que la empresa ha acabado optando por financiar con ella todos los proyectos en EMEA.

Este mismo mes de marzo una de las filiales irlandesas de BlackRock, Traianus DAC, ha dado el paso al MARF al registrar un programa por hasta 10.000 millones de euros para financiar la adquisición de deuda de infraestructuras, en vez de captar liquidez a través del mercado de capitales. “Que gigantes como BlackRock opten por el MARF es todo un refrendo para este mercado”, considera Gómez Retuerto.

“La gran aportación de este mercado en el proceso de cambio estructural de financiación de las empresas es que todo el mundo sabe que lo puede hacer”, considera el director de renta fija y del MARF de BME .