BME abre su plataforma alternativa de emisión de deuda a empresas sin rating

El mercado tampoco exigirá que las últimas cuentas estén libres de salvedades

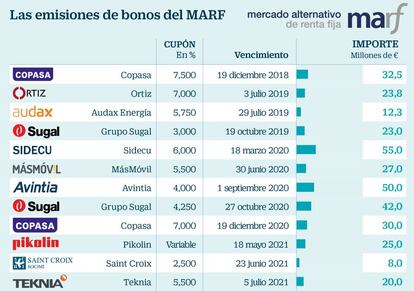

Ya no será obligatorio disponer de un rating para emitir deuda en el Mercado Alternativo de Renta Fija (MARF) creado por BME en 2013 y que ahora tiene emisiones de bonos en circulación por cerca de 1.500 millones de euros (véase gráfico) y de pagarés por más de 1.000 millones. Se homologa así al resto de mercados similares, como el Global Exchange Market (GEM) de la Bolsa de Dublín, donde cotizan los bonos colocados por El Corte Inglés a finales de septiembre, o el Euro MTF de Luxemburgo. Ninguno de ellos exige una calificación para colocar deuda.

En una circular, que puede consultarse en la edición online de CincoDías, aprobada por la CNMV la semana pasada y que entró en vigor el 4 de diciembre, se aclara que el rating es opcional. Solo se exigirá “en caso de haber sido solicitado por la entidad emisora o los inversores”. En la norma previa, de septiembre de 2015, se especificaba que la solicitud de emisión de deuda se deberá acompañar “necesariamente” de un informe de evaluación crediticia y de riesgo o un informe de solvencia del emisor o de la emisión realizado por una entidad registrada y certificada por ESMA.

La nueva circular también suprime la obligación de que las últimas cuentas anuales “deban tener una opinión de auditoría sin salvedad alguna”. Se facilita así aún más la emisión de renta fija, que en todo caso se dirigirá exclusivamente a inversores cualificados y con un nominal unitario mínimo de 100.000 euros.

El mercado tiene emisiones de bonos en circulación por cerca de 1.500 millones de euros y de más de 1.000 en pagarés

“Que el mercado pida o no el rating no tiene influencia en la demanda de calificación porque, en última instancia, es el inversor final el que quiere tener una opinión independiente de la calidad crediticia de la emisión”, explica el director de Axesor Rating, Adolfo Estévez. Esta agencia tiene la mayor cuota de mercado en el MARF, con un total de 29 calificaciones de las 36 emisiones en circulación. Es decir, más del 80% del total.

Existen ya dos emisiones sin rating en el MARF, que se colocaron antes de que se aprobara esta circular. Se trata de las realizadas por la compañía porcina Grupo Jorge, que dispone de bonos por 50 millones de euros con rentabilidades de entre el 2,950% y el 3,1%. El grupo también tiene pagarés por un total de 39 millones de euros.

La evolución del MARF ha sido positiva a tenor de los datos. En 2013 salió una empresa, Copasa, con 50 millones de euros; en 2014, seis; en 2015, siete; en 2016, nueve, y el año pasado ocho.

La buena noticia es que en este año en curso se han emitido ya cerca de 500 millones de euros a través de 11 emisiones y que comienzan a llegar inversores extranjeros. Hasta el momento, los compradores de la deuda del MARF, que ofrece rendimientos de hasta el 8% como la aseguradora Caser, habían sido family offices y clientes de banca privada. La misión es internacionalizar el producto y ofrecer deuda no solo sénior, sino respaldada por otros activos, por ejemplo, inmobiliarios, a imagen y semejanza del blindaje de las cédulas hipotecarias.

En los últimos meses, la novedad en el MARF es que se han producido operaciones de canje, debido a que las compañías comenzaban a afrontar los primeros vencimientos y en muchos casos hubieran tenido que afrontar problemas técnicos para poder emitir nuevos bonos para repagar los antiguos.

Una empresa con una línea de crédito máxima de 300 millones y un vencimiento de deuda de 250 millones, por ejemplo, no puede emitir anticipadamente esos 250 millones para cancelar la emisión. Aunque fuera por un breve periodo de tiempo, tendría 500 millones de euros en créditos, lo que superaría en un 67% el importe máximo de su pasivo.

Copasa, que se estrenó en el MARF hace ahora cinco años, fue también la primera en inaugurar los canjes. Lanzó una oferta para cambiar 40 millones de euros el pasado julio. Dueños de bonos por 17,5 millones de euros aceptaron la propuesta y vendió además 22,5 millones adicionales a otros inversores. Audax, por su parte, cerró el pasado 10 de octubre la emisión de 35 millones en bonos con un cupón del 5,5%. Del montante total, la compañía utilizó 8,7 millones como canje para la deuda que colocó en 2014 y los 26,3 millones restantes acabaron en manos de nuevos bonistas.