Mantiene el criterio expresado en el folleto y cree que el plácet español no es imprescindible

La entrada de Fomento y Energía a supervisar la oferta llevará como mínimo a marzo la apertura del plazo de aceptación de las opas

Si el regulador mantiene su criterio, la oferta de Hochtief podría aprobarse antes del plácet de Fomento

La italiana sigue con interés pese al pulso con el Ejecutivo

El mercado espera una mejora del beneficio por acción si prospera la compra

Deutsche Bank revisa al alza el precio objetivo hasta los 21,2 euros

Los analistas no descartan que la compañía recurra a sus accionistas para abordar compras

Deutsche Bank apunta que puede levantar 600 millones de euros en acciones y endeudarse en 2.000 millones

La interferencia del Ejecutivo español en la opa de Atlantia no es la única

Macron retrasó la compra del astillero STX France por la italiana Fincantieri, pero acabó permitiéndola

Plantea una emisión en bonos híbridos de 2.000 millones

La acción de Hochtief cotiza por encima de los 146,25 euros y ya es más rentable el canje en acciones

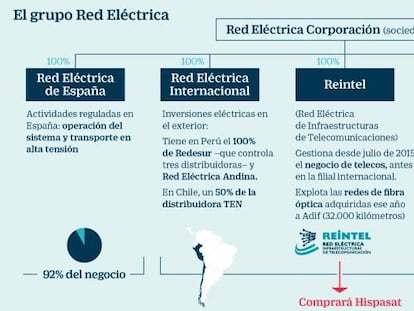

REE financiará la compra “con los dividendos no distribuidos”

El grupo pacta un documento con Nadal para blindar la filial regulada

ACS, La Caixa y Sacyr compraron concesionarias sin la autoriación del Ejecutivo

Citi pidió permiso al Consejo de Ministros para la toma de Itínere

Coincidiendo con el 'rescate' y relicitación de las nueve vías de pago quebradas

Interpone dos requerimientos ante la CNMV "para que se subsane el defecto por la no solicitud de autorización" en España

El regulador, al que se ha pedido la anulación del visto bueno a la opa, tiene un mes para contestar

El grupo catalán lleva cuatro días por encima de la oferta liderada por Florentino Pérez

La firma italiana vence ya en la propuesta con acciones propias; la diferencia es de un 4,5%

El Consejo de Estado opinará sobre la adjudicación de la autopista Roma-Latina tras dos recursos del grupo italiano

La inversión prevista es de 2.800 millones y el plazo de explotación alcanza los 43 años

Tiene 3.100 millones en desinversiones y bonos que iban a amortizar deuda; una parte puede cubrir la subida

La italiana y sus bancos buscan vías alternativas de pago de deuda

La empresa alemana se sitúa al borde del precio de canje

El 19,5% de la propuesta en títulos bloquea su triunfo si el precio por acción es inferior a 146,42 euros

1.500 líneas regulares podrían abrirse a la competencia

El Estado se enfrenta a nuevas subvenciones para garantizar rutas deficitarias

CaixaBank decide no entrar en la financiación de la filial de ACS

El sindicado de 15.000 millones tiene un plazo medio de dos años y un coste del 2,5%

El bono a seis años tiene un cupón del 0,625%, mientras la colocación a diez años devengará un 1,625%

Cierra la recompra de bonos por 140,2 millones de la filial francesa HIT a un precio del 119%

La cotización de la filial alemana de ACS es clave para atraer a un socio

La oferta en títulos del grupo español mejora en un 2% a la de Atlantia

El consejo vende acciones del grupo español por más de 80 millones

El precio de los títulos se mantiene un 2,1% por debajo de la opa de ACS

Dice que revelará el precio "en el momento adecuado"

"Nuestro proyecto es bueno para las dos compañías y para España", asegura su consejero delegado al 'Financial Times'

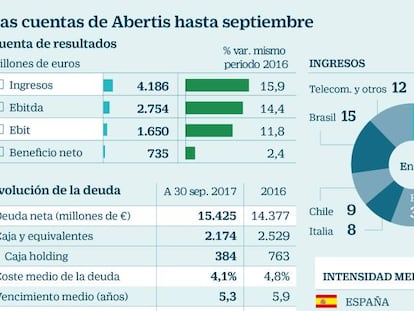

Los ingresos y el ebitda mejoran un 4% al cierre del tercer trimestre

La cartera crece un 14% y la deuda, de 3.192 millones, baja un 14,3%

El grupo español reduciría la parte que paga en acciones del 20% al entorno del 8%

La inyección sería decisiva para frenar a Atlantia si esta mueve ficha

El grupo italiano comunica que se reserva modificar la oferta de 0,697 títulos propios

ACS ofrece 18,76 euros en efectivo y la firma transalpina, 16,5

El final de la batalla se alarga y el interés de los inversores baja

La incertidumbre sobre próximos pasos de Atlantia frena a la acción

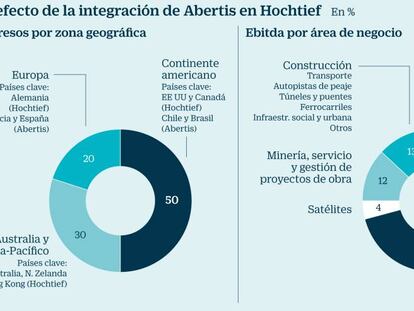

Adolfo Valderas, hasta ahora CEO de Cimic, sería su mano derecha para conducir el grupo resultante

La australiana UGL, clave para captar negocios ferroviarios

Seis vehículos han incrementado su posición en el capital en octubre

TCI, La Caixa y Capital han optado por hacer caja con el rallyde la acción

Se suma a TCI y a Salvador Alemany para aprovechar las últimas alzas de la acción

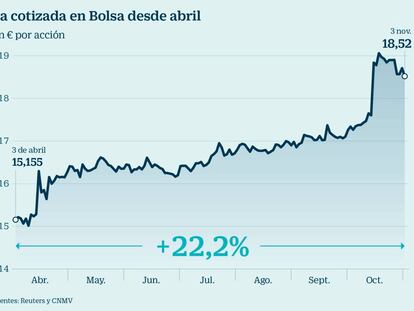

Los títulos marcan máximos históricos a 18,71euros por unidad

Buscan volumen para competir con las grandes del sector en el programa de 5.000 millones

Recelan de las condiciones para participar

La rentabilidad de los bonos de Hochtief sube un 80% desde verano

La oferta presentada por Atlantia duplica los tipos de su deuda

Abertis pagará menos si mejora sus notas medioambientales, sociales y de gobierno corporativo

Es la segunda operación de este tipo cerrada en España

Renfe tiene previsto prorrogar dos años más a Ferrovial el contrato de prestación de los servicios a bordo de los trenes AVE y Larga

Esta compañía viene prestando desde hace cuatro ejercicios y que vence el próximo 30 de noviembre.

Hochtief asegura a los potenciales financiadores de su oferta que el ‘riesgo construcción’ no contagiará el negocio de la concesionaria

La italiana busca fidelidad entre sus entidades

El nuevo CEO, Juan Osuna, tiene el mandato de hacer rentable el grupo con su negocio de construcción

El traspaso de OHL Concesiones dejará excedente para dividendos

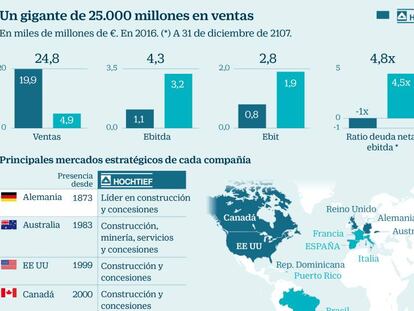

El grupo mejora un 19,5% sus ventas y un 9,5% el ebitda al cierre de septiembre

El crecimiento se nutre del mayor periodo de consolidación de Broadspectrum, mayores dividendos y desinversiones

"Estaríamos encantados de contar con La Caixa en el capital de Hochtief"

La filial de ACS dice "tener a punto" la financiación de su oferta, para la que podría incluir bonos

La toma del 100% de Sanef ha elevado la carga de créditos bancarios, con vencimientos entre 2020 y 2022

El grupo ha emitido bonos por 8.000 millones en los últimos siete años

Asume su valor para impulsar la consolidación del sector en Italia

Marco Patuano, alto directivo de Atlantia, apuesta por el grupo español

Gana 735 millones hasta septiembre, un 2% más, y aprueba un dividendo de 0,4 euros

La empresa firmará hoy una concesión en Brasil con 1.500 millones de inversión comprometida

Descuenta la autocartera de la concesionaria, el pago en papel y la suscripción de la ampliación de Hochtief

Las desinversiones serán clave para embridar la deuda del grupo resultante

El triunfo de la oferta a 18,76 euros supondría un alza del 39% en el beneficio por acción de 2017

Las subidas anuales entre 2018 y 2020 serían del 25% al 35%