Los fondos apuestan 3.000 millones en un mes al calor de la guerra por Abertis

Seis vehículos han incrementado su posición en el capital en octubre TCI, La Caixa y Capital han optado por hacer caja con el rallyde la acción

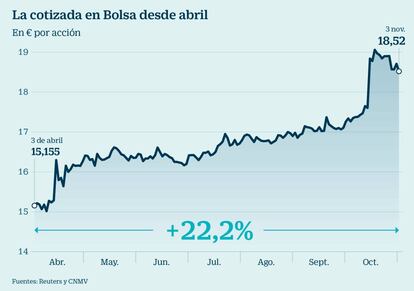

Octubre ha sido el mes en el que Atlantia y ACS han desenfundado las espadas por el control de Abertis. La CNMV aprobó a principios de mes el folleto de la oferta de la italiana y unos diez días después la corporación pilotada por Florentino Pérez (a través de Hochtief) ponía negro sobre blanco su puja por la compañía. El mercado ya prevé que la lucha por la concesionaria sea encarnizada y la acción de Abertis cotiza por encima tanto de las ofertas en efectivo de Atlantia como de la de la corporación pilotada por Florentino Pérez (16,5 euros en el caso de la italiana y 18,76 la hispanogermana).

Los títulos suben en los últimos 30 días más de un 8% y un 46% en el año. Y el mercado espera que esto no sea más que un alto en el camino. Una fiesta que no han querido perderse los mayores fondos de inversión del mundo. Seis de estos vehículos de inversión (BlackRock, Lazard, Elliott, Burlington y las gestoras de Credit Suisse y Société) han entrado en el capital de Abertis (o incrementado su posición previa) en el último mes. Mientras tanto, dos (TCI y Capital) han reducido su exposición. En total, su apuesta, según los precios del cierre del viernes, supera los 3.000 millones de euros.

La suma de las posiciones de estos fondos supone ya un 16% del capital de Abertis, según los registros de la CNMV. Los accionistas deben comunicar al regulador cualquier posición sobre el capital superior al 3% del capital. Y al 1% en el caso de que tengan el domicilio en un paraíso fiscal. Por encima de ellos, CriteriaCaixa –el holding empresarial dirigido por Isidro Fainé y alma máter de CaixaBank– se mantiene como accionista de referencia, con un 22,39% de las participaciones.

El fondo con una posición más abultada en Abertis es BlackRock, la que es precisamente la mayor gestora del mundo. Ha ido incrementando su posición sobre el accionariado a medida que ha avanzado el proceso hasta llegar al 3,698% y los 680 millones de euros de inversión. BlackRock entró por primera vez en el capital de Abertis en enero de 2016 y su posición actual es la mayor que ha tenido nunca.

A BlackRock le sigue Lazard, que retiene un 3,1% de Abertis y una inversión de 570 millones. Sin embargo, Lazard es uno de los accionistas de Abertis que han aprovechado de las recientes alzas de la acción para hacer caja con la compañía. Tras un periodo en el accionariado de Abertis en 2016, la opa volvió a abrir el apetito a este fondo estadounidense. En julio declaró el 2,98% y ha llegado hasta el 3,78%. Sin embargo, ha optado en los últimos días para recoger algunas plusvalías. El viernes redujo su posición en la compañía y sus títulos están valorados en casi 700 millones.

Otro fondo que ha preferido ir haciendo caja al ritmo que va escalando la acción es Capital. Atraído por la oferta de Atlantia, en agosto llegó a superar el 9% del capital, pero el 4 de octubre anunció que reducía su posición del 3,89% al 2,84% que retiene actualmente. Este paquete de acciones está valorado en unos 520 millones de euros.

Más contundente fue la decisión de TCI. Este fondo activista –también presente en el accionariado de Aena, donde defendió este verano que el grupo aeroportuario entrase en la lucha de opas– entró en Abertis en pleno proceso. Entró en la concesionaria poco antes de la contraopa de Hochtief con un 2% y 338 millones. Tras comprometer el apoyo a la oferta de Atlantia aumentó la apuesta 7 décimas y 120 millones más. Sin embargo, el martes deshizo su posición y se embolsó plusvalías por 40 millones.

La senda de TCI la siguieron otros importantes accionistas de Abertis. El propio presidente de la compañía, Salvador Alemany, redujo su posición del 0,05% al 0,02%. Y La Caixa vendió el jueves un 0,3% de sus títulos por unos 50 millones.

Los analistas aconsejan mantener

A expensas de que la CNMV apruebe el folleto de la opa de ACS (si tarda tanto como con Atlantia se dilatará al menos hasta Navidad) y de que su competidora italiana mejore la oferta, la mayoría de los analistas (15) aconseja mantener. Tan solo dos apuestan por seguir comprando títulos de la compañía y el doble por vender y recoger las plusvalías.

Con todo, los analistas apuestan por que estos meses de espera supongan una corrección en la acción de Abertis, que tras la opa llegó a marcar máximos de una década al superar los 19 euros por acción. El consenso de los analistas recopilado por Thomson Reuters espera que el valor de los títulos de Abertis caiga un 11% en las próximas semanas. Sitúa el precio objetivo en los 16,37 euros por participación, por debajo de las ofertas tanto de Atlantia como de Hochtief.

Al tiempo que unos hacían caja, otros mantenían el pulso comprador. El mismo día que la corporación presidida por Fainé comunicó la venta, Société Générale informaba de la vuelta al accionariado de Abertis con un 2,19% y 400 millones. Ya el 4 de octubre, cuando la CNMV emitió el folleto de Atlantia, el banco francés superaba el 1%. Esta entidad es un viejo conocido del accionariado de Abertis. En julio de 2015 contaba con más del 5% del capital del que poco a poco se fue desprendiendo hasta quedarse tres meses después en el 0,5%.

Junto a Société, Elliott también ha aprovechado el último mes para aumentar sus acciones de Abertis. Este fondo estadounidense superó el 1% de la concesionaria en septiembre. Y el 18 de octubre, un día antes de que se hiciese oficial la contraoferta de Florentino Pérez, incrementó este porcentaje hasta el 1,47%, que es igual a 270 millones en acciones.

Del mismo modo que hizo TCI (pero, por el momento, con diferente final), en octubre dos fondos comunicaron a la CNMV sus primeras apuestas sobre Abertis. La gestora de Credit Suisse, que ha entrado en el capital a través de instrumentos financieros, ha adquirido un paquete de acciones valorado en 279 millones e igual al 1,51% de las más de 990 millones de participaciones con las que cuenta Abertis.

Similar es el caso de Burlington. Afloró el 24 de octubre un 1,13% del capital, que supone una inversión de algo menos de 210 millones. Thomas Kemper, gestor de este vehículo, es quien detenta estos derechos de voto.