Colonial alcanza el 98,33% de su filial SFL tras aceptar su oferta otro 4,2% del capital

La inmobiliaria abonará 84 millones en efectivo y 9.006.155 acciones de nueva emisión de Colonial

La inmobiliaria abonará 84 millones en efectivo y 9.006.155 acciones de nueva emisión de Colonial

El fabricante de cigarrillos Marlboro ha ofrecido 165 peniques por acción

Pide la suspensión de la cotización para el 17 de agosto Presenta un aval de 45 millones de euros

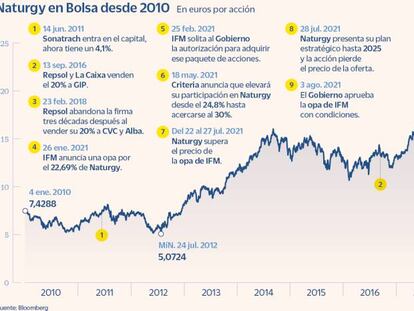

La acción de Naturgy se dispara un 20% desde que se anunció la oferta; el riesgo de un eventual fracaso es que la ‘utility’ se hunda en Bolsa

Pide que el fondo australiano apoye la inversión en renovables, que apueste por una política de dividendos prudente y mantenga el grueso de los empleos en España

La oferta del fondo australiano pasa a ser de 22,07 euros por acción

La empresa elevó el precio a 113 euros por acción

Las acciones caen un 1,28% y bajan de los 22,37 euros que paga el fondo australiano

El fracaso de la opa de Vonovia por Deutsche Wohnen es el fruto de unas reglas que fomentan no acudir a ofertas

Los títulos se negocian a 22,45 euros frente al precio de 22,37 euros ofrecido por el fondo

La operación está valorada en 881 millones

La oferta, a un precio de 2,20 euros por título en efectivo, fue aceptada por el 90,3% de las acciones

La CNMV aprueba el folleto de la operación Financiará la deuda de la compra y la de refinanciación con recursos ajenos

El grupo irlandés roponía un pago de 2,2 euros por título

La ministra de Transición Ecológica señala que es primordial mandar el mensaje de que España es un “país atractivo” para inversores internacionales

El fondo ya ha pactado con accionistas la compra de más de la mitad del capital a 26,5 euros por acción

KKR y Altamar, entre los fondos vendedores de la sociedad, cotizada en BME Growth

La práctica totalidad de las entidades españolas firman el crédito junto a internacionales como Unicredit y Crédit Agricole, a un interés del 3,5%

El vehículo de infraestructuras ofrece 2,85 euros por cada acción que se adhiera

La oferta, por un importe de hasta 126,93 millones de euros, fue aprobada por el consejo de la CNMV el pasado jueves

Defiende que se deberán "evitar situaciones no convenientes para la economía española"

Euskaltel contrata a JP Morgan como asesor para la opa de MasMóvil.

Estará integrado por consejeros que no se encuentren en situación de conflicto de interés

Afirma que "es una decisión conjunta permite ganar músculo en capacidades tecnológicas y oportunidades de digitalización para el conjunto de Euskadi"

Proactividad frente a inacción; coordinación frente a guerra de guerrillas; control de fuentes frente a rumorología, y mucho sentido común

El grupo que opera en el sector médico cotiza en el BME Growth desde 2016 Desde su debut, la acción multiplica por más de seis el precio de salida

La compañía ha alcanzado un acuerdo con el accionista de control de Iffe Futura

Esta semana han aflorado participaciones la gestoras ODDO, DWS y Syquant

El supervisor solo podrá dar su luz verde al folleto una vez que el Consejo de Ministros apruebe la operación

Corresponde a una decisión personal y será sustituida por un miembro que elija el presidente del Gobierno

El paquete equivale a un total de 2,85 millones de acciones valoradas en unos seis millones de euros

El presidente de la energética, Francisco Reynés, asegura que quiere evitar condicionar la opinión del fondo australiano y anticipar algún cambio en el consejo

El PSOE pide cambiar la ley para frenar casos como el de Telepizza. Se requerirá el sí del 75% del capital para sacar a una firma del mercado

El hecho de que sea una decisión legítima no significa que no pueda ser regulada de un modo más equitativo y con mayor protección para el pequeño inversor

La compañía ya pospuso la fecha debido a la venta de su filial chilena

A primera vista, la oferta de IFM parece bastante generosa, pero sigue siendo inferior al valor de antes de la pandemia

Presenta un recurso ante la Audiencia Nacional contra el acuerdo de la CNMV Los fondos alcanzan el 91,19% del capital de la teleco

Six toma el 100% de BME, ya excluida oficialmente de cotización.

La junta extraordinaria de accionistas se celebrará el próximo 26 de octubre

Confirman que la oferta ha tenido un resultado positivo