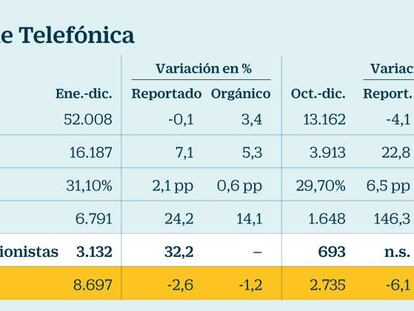

Pallete: dos años en la presidencia de Telefónica con el recorte de deuda en el centro de su gestión

Uno de sus retos es lograr que el precio de la acción se recupere en Bolsa Apuesta por el área digital y vive una intensa actividad financiera

Uno de sus retos es lograr que el precio de la acción se recupere en Bolsa Apuesta por el área digital y vive una intensa actividad financiera

Standard & Poor's otorga la calificación crediticia de 'BBB' a largo plazo y la A-2 a corto La subsidiaria planea colocar 750 millones para refinanciar la deuda financiera

El gestor recalca que “los inversores pueden perder dinero al vender los títulos del Tesoro alemán” Es responsable del fondo TwentyFour Global Strategic Income

Economista formado en EE UU, es el nuevo gobernador del banco central chino

El producto contempla una pérdida de hasta el 10% para el inversor Está ligado a la evolución en Bolsa de Total, Intesa Sanpaolo y Deutsche Telekom

El precio alcanzó el 7,12% y la demanda superó los 1.000 millones Santander e Indra dan mandato a la banca para emitir a la vuelta de la Semana Santa

El banco sopesa absorber este ejercicio la filial creada en 2013 El objetivo de la entidad es mejorar la eficiencia

La española logra la mayor reducción en volumen y la sueca en porcentaje en 2017 Orange registra el menor ratio de apalancamiento entre las grandes

Los instrumentos financieros que contemplen el bienestar social cambiarán las inversiones del futuro

Se propone reemplazar el crédito puente La colocación se prevé para junio o julio si el contexto es adecuado

Coloca deuda por 2.250 millones, con una demanda de 5.000 millones El coste medio es del 3,39%, frente al promedio actual del 5,94%

La demanda se sitúa próxima a los 3.500 millones

La demanda alcanza los 5.000 millones y permite reducir el cupón del 5% al 4,75% CaixaBank da mandato a la banca para emitir deuda AT1

Las operaciones de fusión y adquisición son imprescindibles para el mercado de capitales CVS desafía las turbulencias de la renta fija

Las empresas captan un 29% menos que en 2017 Concluida la temporada de resultados, Santander sondea al mercado para la primera emisión de ‘cocos’ del año

ING ha pilotado la titulización de los préstamos para la compra de coches La demanda ha sido casi de tres veces el importe vendido

La estimación inicial era de 200 millones La empresa diversifica sus fuentes de financiación

Las sociedades reducen un 1,8% su endeudamiento, hasta un total de 181.192 millones Mediaset y Técnicas Reunidas disponen de caja

Reduce el endeudamiento de 9.300 millones a 153 millones en seis años Gana 802 millones con una mejor aportación de Hochtief

La teleco extiende así los plazos de vencimiento La deuda a 20 años tiene un cupón del 4,665% y la de 30 años del 4,895%

Cada vez son más los fondos que incluyen en su cartera este tipo de emisiones

Supera los 20.852 millones en posición de liquidez Afronta vencimientos este año por apenas 1.300 millones

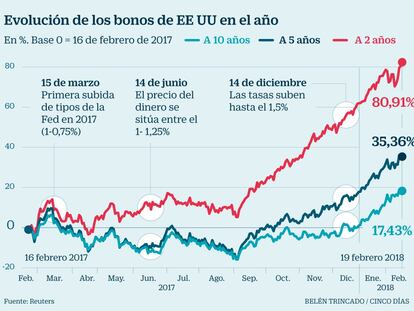

Retiran 8.000 millones de dólares en las últimas semanas La tendencia se extiende a la deuda en grado de inversión

Tiene un objetivo de rentabilidad del 4% al 6% este año en su fondo de renta fija global Apuesta por la deuda de EE UU, también a tipos largos, y por los bonos bancarios europeos, incluida España

Los diferenciales apenas han subido pese a la mayor volatilidad Las menores emisiones en 2018 y el BCE sostienen la demanda

La liquidez, protagonista en la concesión de préstamos En 2018 tendrá relevancia la financiaciónde proyectos de infraestructuras

Operaciones híbridas y buen comportamiento del mercado de alta rentabilidad España se une a la moda de los ‘green bonds’ en todo el mundo

Solo en 2017, las familias redujeron sus deudas en casi 8.500 millones La banca resalta que siga el ajuste del endeudamiento al tiempo que mejora el acceso al crédito

El banco que encabeza la colocación de deuda en España destaca estas tres transacciones por lo novedoso de su diseño

Santander, BBVA y CaixaBank repiten podio en el ranking combinado de sindicación y bonos La financiación a empresas se sitúa en 58.677 millones de euros

La demanda superó los 2.500 millones La rentabilidad alcanzó el 0,594%

El grupo de seguridad sale al mercado de deuda después de su filial Cash Se propone emitir a un plazo entre cinco y siete años

Logra rebajar el precio a 58 puntos sobre midswaps La pasada semana emitió bonos en Alemania por 200 millones

La recuperación económica y de las materias primas ha espoleado en Bolsa al gigante siderúrgico, que ya se anota una revalorización del 13% en lo poco que va de 2018 Inversores y analistas valoran la reducción de la deuda y aún ven potencial

La CNMV agiliza la revisión de los folletos para las emisiones de bonos Los destinatarios de los títulos se sienten más cómodos operando en inglés

Reconoce que la expectativa de partida para 2018 en renta fija es de menor ganancia que en 2017 Confía en la deuda emergente y high yield de riesgo medio para aportar rentabilidad

Capta 1.375 millones, con una demanda de más de 1.750 millones Santander UK también ha colocado 1.500 millones de dólares de dólares en bonos

Abordará en 2018 un proceso de refinanciación de su deuda estructural Avanza en el cierre de dos adquisiciones

El Banco Europeo de Inversiones (BEI) fue el primer emisor en 2006 Iberdrola y BBVA, actores importantes en el mercado mundial

La ganancia patrimonial que genera la emisión de Santander entregada a los afectados por Popular permite compensar las pérdidas sufridas