¿Por qué los inversores huyen de la deuda ‘high yield’ en EE UU?

Retiran 8.000 millones de dólares en las últimas semanas La tendencia se extiende a la deuda en grado de inversión

Las preocupaciones desatadas por el incremento de las rentabilidades en el mercado de deuda ya empiezan a causar estragos entre los inversores. Si en un principio fueron la salida de fondos de la Bolsa de EE UU, que en la semana de mayor inquietud alcanzó los 30.600 millones de dólares (25.800 millones de euros), ahora la estampida se extiende a la deuda ya sea de grado de inversión o high yield (de alto rendimiento).

Según datos facilitados por Citi, los fondos de inversión en bonos basura registraron el lunes 12 de febrero salidas de 2.000 millones de dólares, el mayor flujo de salida diaria registrado en este inicio de año. A cierre del lunes, los fondos minoristas han retirado 4.800 millones de dólares en la última semana y en las pasadas cuatro semanas el importe alcanza los 8.000 millones de dólares, una cuantía que se sitúa por debajo de los 12.600 millones que fueron retirados en agosto de 2014, coincidiendo con la volatilidad del precio de las materias primas.

“La combinación del aumento de la volatilidad y la subida de la curva de tipos en Estados Unidos se está haciendo notar en el mercado de high yield haciendo que algunos inversores estén optando por reducir su exposición al riesgo de crédito”, apunta Joe Lovrics, responsable de Mercados de Capitales de Citi para España y Portugal.

Pero la deuda corporativa en grado de inversión no escapa a la desbandada. Los datos publicados el jueves por Lipper Fund Flows muestran salidas en la última semana en EE UU de 790 millones frente a los 4.730 millones de entrada de la semana previa. Se trata de la primera salida de fondos en deuda de alta calificación desde la semana del 13 de septiembre, momento en el que el mercado empezó a inquietarse por la retirada de estímulos en EE UU. Solo los fondos que invierten en deuda del Tesoro estadounidense escaparon a esta tendencia y lograron entradas de 1.300 millones, inferiores a las 1.970 obtenidos una semana antes, un 34% menos.

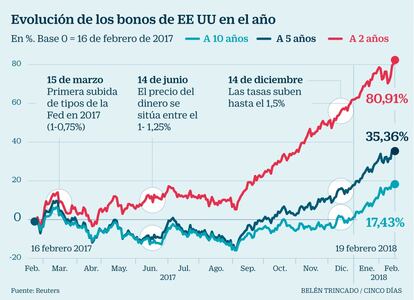

Si hace unos años el gran temor de los inversores pasaba por la deflación ahora están preocupados por un fuerte repunte de los precios que obligue a los bancos centrales a acelerar la retirada de estímulos. A finales de 2017 eran pocos los inversores que descontaban las tres subidas que anunció la Reserva Federal para este año. Sin embargo, apenas dos meses después, el mercado empieza a poner en precio no solo el alza de marzo, plenamente descontado, sino otras dos subidas más en lo que queda de ejercicio. De hecho, algunos barajan la posibilidad de cuatro incrementos de las tasas como consecuencia del impacto de la reforma fiscal en EE UU.

El alza de los tipos, que esconde tras de sí una mejora económica, empieza a trasladarse a los rendimientos en el mercado secundario de deuda. La deuda de EE UU a 10 años se sitúa en el 2,87%, máximos de 2014. Por su parte, la rentabilidad del bono con vencimiento en 2023 alcanza el 2,62%, niveles de 2010 y el que expira en 2020 está en cotas de 2008 (2,19%). Estos ascensos han provocado una corrección en la deuda high yield, unos activos que habían visto reducido sus spreads en los últimos años como consecuencia de las políticas ultralaxas. Sus precios, excesivamente baratos, no reflejaban los fundamentos de las empresas y los expertos recomiendan cautela pues la corrección de las últimas sesiones han llegado para quedarse.

Las salidas se amplían a Europa

La retirada de dinero se extiende también a Europa. Según datos del gestor EPFR en 2018 la salida de dinero en estos activos alcanza los 3.300 millones de euros.

Últimas semanas. “Las últimas seis semanas han registrado retiradas de fondos y la semana pasada esta cifra ha sido casi tan grande como la cinco anteriores juntas, lo que es fácil de entender dada la volatilidad en los mercados. En este tipo de situaciones de alta volatilidad el mercado de high yield, al tratarse de instrumentos high beta, es de lo que más sufre”, afirma Francisco Chambel, responsable de mercados de deuda de UniCredit.