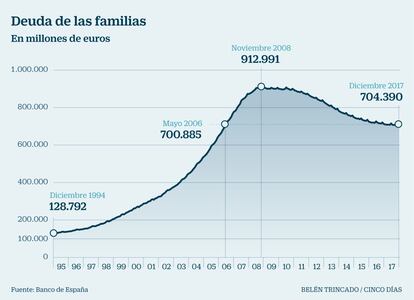

Los hogares logran reducir su deuda un 22,8% en nueve años

Solo en 2017, las familias redujeron sus deudas en casi 8.500 millones La banca resalta que siga el ajuste del endeudamiento al tiempo que mejora el acceso al crédito

El proceso de desapalancamiento de la economía española continúa y eso es, sin duda, una gran noticia. Las cifras publicadas este jueves por el Banco de España así lo prueban. Los hogares lograron durante el pasado ejercicio una reducción de su volumen total de endeudamiento de casi 8.500 millones de euros, hasta situarse en 704.390 millones, un ajuste que en términos relativos fue del 1,18%. Se trata de una nueva rebaja que se suma a la tendencia iniciada en 2009, justo cuando la crisis ya era incontestable.

Si se comparan los datos de la deuda de las familias cuando alcanzó sus máximos, a finales de 2008 con un volumen total de 912.991 millones de euros, la reducción acumulada asciende al 22,8%. Después de este ajuste, el endeudamiento de los hogares finalizó 2017 en niveles equivalentes a los registrados antes del inicio de la crisis económica. Si algo han aprendido las familias durante la crisis es la conveniencia de ir reduciendo los préstamos contraídos, ya que un elevado grado de endeudamiento impide a los hogares poder hacer frente a situaciones sobrevenidas durante la pasada recesión como es la pérdida del empleo o la reducción de los ingresos por un recorte de salarios. El saldo total de deuda también ha podido disminuir durante los últimos años por la caída de los tipos de interés y al abaratamiento general de los créditos.

Asimismo, las cifras publicadas por el Banco de España demuestran que el descenso de la deuda de las familias en el último mes del año 2017 se debió sobre todo al retroceso de los préstamos destinados a la compra de vivienda y al consumo de los hogares. En concreto, los préstamos para la adquisición de casas alcanzaron los 528.600 millones de euros. En comparación con lo sucedido en diciembre de 2016, estos créditos retrocedieron un 2,9%.

A pesar de este descenso de la inversión de los hogares en vivienda durante los últimos años, el volumen de recursos que las familias destinan a financiar la compra de su casa sigue representando la mayor parte de su endeudamiento, ya que supone el 75% del mismo, algo menos que lo que representaba al cierre de 2016 (76,3%). Y aunque los nuevos créditos para compra de un inmueble crecen ya desde hace dos años a tasas de dos dígitos, el saldo total continúa disminuyendo porque son más los créditos que se van amortizando que los que se suman a la cartera en términos agregados.

Por su parte, los préstamos al consumo de los hogares bajaron un 3,6% respecto al mes anterior, pero se elevaron un 4,3% en términos anuales, hasta sumar 175.791millones.

Préstamos a empresas

Al igual que las familias, las empresas también reaccionaron nada más estallar la crisis y optaron por reducir su elevado apalancamiento, que llegó a superar los 1,2 billones de euros en abril de 2009.

En cambio, más de ocho años después, la deuda de las empresas finalizó 2017 en los 894.131 millones, un 1,3% inferior al apalancamiento de 2016 y casi un 30% acumulado desde máximos.

La reducción de la deuda empresarial se explica, fundamentalmente, por el descenso que experimentaron los préstamos concedidos por entidades financieras residentes, que se redujeron un 3,4% respecto a diciembre de 2016. Asimismo, los valores distintos de acciones se redujeron en 108 millones sobre el mes anterior, si bien repuntaron un 7,6% a nivel interanual al situarse en 94.043 millones de euros.

La Asociación Española de Banca (AEB) emitió este jueves una nota en la que valoró positivamente este nuevo ajuste del endeudamiento de empresas y familias. Además, resaltó que en paralelo se haya podido recuperar la financiación empresarial, en especial para pymes.

El portavoz de esta asociación, José Luis Martínez Campuzano, recordó “cómo el nuevo crédito bancario tanto para familias como para empresas ha seguido creciendo con fuerza en los últimos meses”. Todo ello refleja, en su opinión, “las favorables condiciones de financiación que ofrecen los bancos españoles, en un entorno de fuerte recuperación económica a la que sin duda están contribuyendo”.

Así son las nuevas hipotecas que se contratan

Según los datos recientemente publicados por el INE, la hipoteca media para comprar vivienda hasta noviembre pasado se contrató por un importe de poco más de 122.700 euros, a un tipo de interés inicial del 2,71%. Más de seis de cada 10 se suscribieron a tipo variable y por un plazo de amortización de 24 años.

Valor hipotecado. El Banco de España también analiza la composición de la nueva cartera de préstamos hipotecarios y uno de los indicadores a los que más atención presta es la relación entre el valor de tasación del inmueble y el importe financiado por el banco (loan to value). La media se sitúa en una media del 64,9% del valor de tasación de la vivienda.

Préstamos de alto riesgo. De todos los nuevos créditos hipotecarios que se suscriben, el supervisor estima que un 13,5% supera un loan to value del 80% del valor de tasación inmueble, más conocidos como préstamos de alto riesgo, ya que una rebaja súbita del precio de la vivienda puede provocar que el valor de la deuda pendiente de pago supere al de la casa.