La china Alibaba, preparada para romper todos los récords en Bolsa

Los analistas esperan que alcance un valor de 200.000 millones de dólares. Debutará el 18 de septiembre.

Los analistas esperan que alcance un valor de 200.000 millones de dólares. Debutará el 18 de septiembre.

Acciona y KKR no han decidido todavía si venderán sus acciones en la salida a Bolsa, operación que podría realizarse a comienzos de 2015, según algunas fuentes.

Desde 1986, estas operaciones han supuesto ingresos de 32.000 millones para el Estado y plusvalías en casi todos los casos.

Al calor de la recuperación, el Gobierno quiere reactivar las privatizaciones aparcadas durante la crisis.

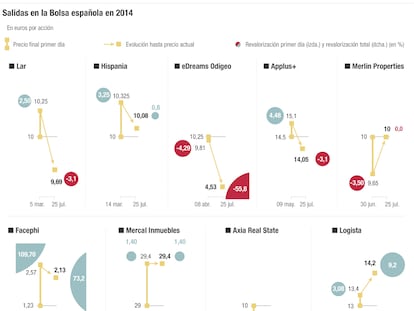

La mejora de las condiciones económicas y de los mercados financieros, junto al apetito de los inversores por el riesgo y la restricción crediticia que atraviesan algunas economías como la española han sido el caldo de cultivo para el despegue de las salidas en Bolsa en 2014.

Los estrenos vuelven al parqué bursátil.

Isolux ha renovado su interés por salir a Bolsa y esta vez apuesta por España. Su consejero delegado, Antonio Portela, ha sometido el plan a una quincena de inversores en Londres y vuelve con buenas vibraciones. La colocación se realizaría en 2015.

El grupo chino de comercio electrónico Alibaba esperará hasta septiembre próximo para su salida a bolsa con una oferta inicial que se calcula alcanzará los 20.000 millones de dólares.

Logista ha subido un 3,08%, hasta los 13,4 euros por acción, al cierre de su primera sesión en Bolsa tras su redebut. El precio de referencia de la OPV se fijó en 13 euros.

Logista ha fijado en 13 euros por acción el precio al que volverá a cotizar en Bolsa el próximo 14 de julio.

Axia Real Estate ha caído un 0,10%, hasta los 9,99 euros en su primer cambio en Bolsa. La compañía se ha convertido en la quinta socimi que sale a Bolsa este año. La compañía ha partido con un capitalización bursátil inicial de 360 millones de euros.

Axia Real Estate comienza en cotizar hoy con un valoración de 360 millones de euros, por debajo de los 400 millones previstos en un primer momento.

El debut de este vehículo de inversión inmobiliaria ha supuesto la mayor salida a Bolsa desde julio de 2011. El tamaño de la oferta en la apertura fue de 1.250 millones de euros.

La empresa de inversión inmobiliaria es la mayor salida a Bolsa en España desde Bankia, y una de las mayores de 2014.

El banco que preside Carlos Egea prevé colocar inicialmente entre un 7,5% a un 10% entre fondos de inversión

Más de media docena de compañías españolas están suspendidas de cotización

Credit Suisse y Goldman Sachs serán los colocadores de la empresa, propiedad al 100% de Imperial Tobacco.

Los artistas de las salidas a bolsa.

Mazabi, gestionada por Juan Antonio Gutiérrez, rentabiliza el patrimonio inmobiliario de unas 35 familias que agrupan unos 650 millones de euros. El multi-family office trabaja en crear una Socimi, para sacarla a Bolsa o fusionarla con Entrecampos.

Con una importante trayectoria en grupos internacionales, Fernando Basabe llegó a la dirección del grupo Applus+. El ejecutivo lo ha conducido en su triunfal llegada al parqué

Morgan Stanley y UBS, agentes colocadores, han ejercitado su opción de compra por el 10% de las acciones de la ofera. De esta forma concluye el proceso de estabilización.

La marca, muy utilizada por deportistas, ha logrado un fuerte crecimiento y planea recaudar 100 millones dólares con su OPV.

El grupo de ingenieria Euroconsult prepara dar el salto al MAB en septiembre a través de una ampliación de capital en el que busca captar 5,8 millones. Su capitalización sería de 60 millones.

Diez directivos de Applus+ recibirán más de 59 millones de euros por un plan de incentivos por la salida a Bolsa y en eDreams cinco gestores han hecho caja con acciones por 14,3 millones

La mayor colocación en la Bolsa española (1.100 millones de euros) desde el verano de 2011 se ha saldado con un avance al cierre del 4,48%, a 15,15 euros por acción. Y llegó a subir un 6,2%.

Applus, que debuta hoy en Bolsa a las 12.00 horas, pagará un dividendo de unos 0,14 euros por acción, que implica una rentabilidad del 1% para el precio de salida de 14,5 euros por título.

El precio de la salida a Bolsa de la empresa se ha fijado en los 14,50 euros. La compañía ha nombrado a Chris Cole presidente no ejecutivo de la compañía

El grupo chino Alibaba, uno de los mayores conglomerados mundiales de comercio electrónico, ha iniciado los trámites para salir a Bolsa.

Morgan Stanley ha sido multado por las autoridades bursátiles estadounidenses con 3,6 millones por fallos de supervisión en las peticiones de inversión de consumidores minoristas en 83 salidas a Bolsa.

Atento prevé captar con la operación cerca de 216 millones de euros

El operador español de call centers Atento ha presentado ante el regulador de los mercados estadounidensela documentación para lanzar una OPV valorada en unos 300 millones de dolares.

Applus+ ya tiene suficiente demanda para debutar en Bolsa, según fuentes financieras. El grueso de la demanda proviene de inversores extranjeros.

El nuevo acuerdo de refinanciación de Applus+ está condicionado a la salida a Bolsa de la compañía, prevista para el próximo 9 de mayo

Este es el mejor momento para las salidas a Bolsa desde el inicio de la crisis. Los analistas recuerdan estudiar el precio y las características de las ofertas antes de invertir.

La mayor confianza en el mercado y la tendencia alcista facilitan la llegada al parqué de más compañías. Este año ya son cuatro las que se han incorporado a la Bolsa española.

La salida a Bolsa de Applus+ supondrá un bonus de alrededor de 59 millones de euros para diez miembros de la alta dirección de la compañía

Applus+ ya tiene el folleto de su salida a Bolsa. Pagará un 20% de sus futuros beneficios en dividendos y lo abonará por primera vez en 2015, según la compañía.

Gran acogido de la tecnológica NPG en el Mercado Alternativo Bursátil (MAB). Sus acciones se han disparado un 50% en el primer cambio, hasta los 2,04 euros, y han cerrado con un alza del 64,7%, en 2,24.

Applus+, Merlin Properties, la sociedad de inversión inmobiliaria de Magic Real Estate, Aena y Logista trabajan en su salida al parqué.

Bravofly Rumbo Group ha debutado en la Bolsa de Suiza, con caídas. Ha cerrado su primera sesión a 44,5 francos suizos por título, un 7,3% por debajo del precio de referencia.