Deutsche Bank analiza una fusión con UBS, según 'Handelsblatt'

La entidad también valora una integración con Commerzbank El consejo de supervisión habría analizado ambas opciones

La entidad también valora una integración con Commerzbank El consejo de supervisión habría analizado ambas opciones

La empresa precisa 150 millones hasta 2021 para financiar su crecimeinto Prevé captar 80 millones de nuevos inversores

La compañía emitirá deuda a 5,5 años y un interés que rondará el 3% pero dependerá de la demanda Recorta a 600 millones su emisión, y Fitch, Moody’s y S&P prevén un futuro de crecimiento

Suena retro, pero es una jugada inteligente

La nueva filial factura 850 millones con 16 fábricas y 4.400 empleados La acción del fabricante de componentes de automoción sube más de un 4 %

Amrest invierte 25 millones en la startup española y toma un puesto en el consejo La operación daría una valoración a la compañía superior a 300 millones

El grupo rondará los 2.000 millones en ventas anuales con la nueva filial polaca Recurso a la financiación externa para integrar una empresa con 2.300 trabajadores

Cae hasta el 10% en Bolsa tras publicar números rojos por 145 millones La empresa presenta su plan estratégico, con ahorros de 280 millones

La oferta, en efectivo, es a 17,45 euros, un 5,6% por debajo de la cotización Soros, accionista de control, ya ha vendido el 16,5% al fondo estadounidense

Adquiere el 50,75% a la familia Hevia y a parte de la familia Bonet La operación valora la empresa en 440 millones de euros

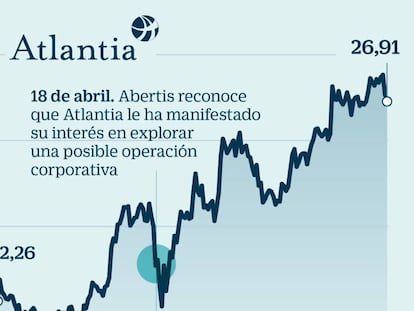

ACS nombrará al presidente de la concesionaria y la italiana la gestionará Atlantia espera sinergias con Hochtief en Norteamérica, Europa y Australia

Abertis cae en Bolsa; ACS Atlantia y Hochtief se disparan La Caixa asegura que no participa en las conversaciones

El 63% de las operaciones previstas este año serán compras Los sectores más activos serán distribución y consumo

Pagarán 19 euros por acción, un 3% sobre el precio de mercado. La petrolera conseguirá plusvalías por 400 millones. La sociedad de los March invertirá 500 millones y tendrá el 5,15% de la gasista

Reconoce negociaciones pero dice que están suspendidas” La CNMV suspendió la cotización durante media hora

Somete a los accionistas la venta del 57% si hay oferta firme La operación, que valoraría Hispasat en 958 millones, está sujeta al consejo de ministros

Adquiere por 172 millones el 24% de BAY que estaba en manos del grupo hotelero Barceló también vende a BAY un hotel en Marbella por 19 millones

El banco quiere convertirse en el primer banco privado de ese país La operación no tendrá impacto sobre el capital del grupo

La familia Said, con el 31,6% actual, invertirá otros 420 para mantenerse en el nuevo grupo fusionado con un 25% La operación supondrá plusvalías de 640 millones para la firma española

Pacta la operación con el fondo australiano IFM El traspaso de activos se ejecutará en el primer trimestre

Cierra la operación, que supondrá la salida de 13.000 millones del balance El banco espera mejorar capital y un impacto poso significativo en resultados

El Tribunal de Arbitraje afirma que hay un “empate técnico” La firma de capital riesgo reclamaba comisiones por la gestión

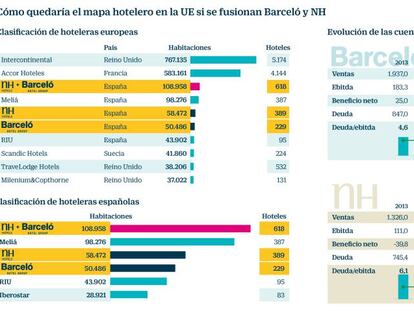

El grupo balear ofrecía una prima del 27% y valoraba NH en 2.480 millones de euros Barceló proponía quedarse con el 60% de las acciones y tener mayoría en el Consejo

El consejo revoca los poderes especiales del fundador, Travis Kalanick Softbank comprará hasta un 17% del capital de la empresa

La empresa contrata a Morgan Stanley para "barajar opciones estratégicas" Permira y Ardian tienen el 29,6% y el 17,3%

El monto de la operación, incluyendo deuda, llega a 436 millones El comprador es Armas, la principal naviera de Canarias

El triunfo de la oferta a 18,76 euros supondría un alza del 39% en el beneficio por acción de 2017 Las subidas anuales entre 2018 y 2020 serían del 25% al 35%

El informe es previo a la opa presentada por ACS a través de Hochtief El consejo de Abertis valora "positivamente" el proyecto aunque considera el precio "mejorable"

Adquiere las filiales LGW, Niki y otros 20 aviones e invertirá 1.500 millones La segunda aerlínea germana sigue negociando la venta de otros activos con EasyJet

La empresa mantiene conversaciones con inversores Analizará la operación en un consejo este viernes

"Será el Gobierno de España, y no Atlantia, quien determine si es preciso el permiso" Abertis y Red Eléctrica admiten haber negociado la venta de Hispasat

El canje valora el grupo español a 18,76 euros por acción con una prima del 10%; el efectivo, a 16,5 Criteria corre el riesgo de retener solo el 4% del grupo

"Nuestro objetivo es situarnos en 2020 en el top 10 de firmas legales en España" "No queremos crecer por crecer, preferimos ir un poco más lento pero integrando cultura"

Mantiene conversaciones con Rhône Capital No ha tomado decisión al respecto

Tiene una cuota de mercado del 6,18% y es el séptimo banco del país BBVA Chile está valorada en Bolsa en 1.200 millones

Santander saneó con 7.200 millones estos activos para poder venderlos La mayor parte son créditos a promotores y suelo

La facturación global aumenta un 5%, con crecimiento en todas las regiones Algunas iniciativas de innovación de la firma ya facturan 20 millones

La empresa fue puesta a la venta en abril Será filial de esa compañía estadounidense

Socio de CMS Albiñana & Suárez de Lezo y director de la oficina de Barcelona El experto detecta un aumento de las operaciones corporativas en Cataluña

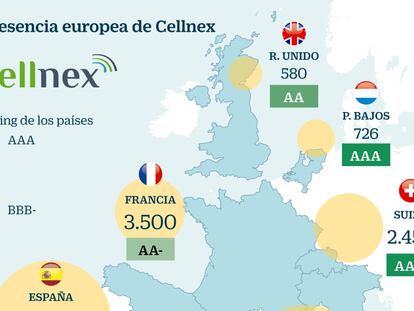

Alcanza un acuerdo con la helvética Sunrise La inversión supera los 430 millones de euros