NH rechaza la oferta de fusión de Barceló y apuesta por un proyecto independiente

El grupo balear ofrecía una prima del 27% y valoraba NH en 2.480 millones de euros Barceló proponía quedarse con el 60% de las acciones y tener mayoría en el Consejo

Rechazo frontal de NH a la oferta de fusión del grupo Barceló. La Comisión Nacional del Mercado de Valores (CNMV) suspendía la cotización de la primera en la apertura de la sesión tras conocerse que el presidente del Consejo de Administración del grupo Barceló, Simón Pedro Barceló, había remitido a su homónimo en NH, Alfredo Fernández Agras, una oferta el pasado 14 de noviembre para fusionar ambos grupos.

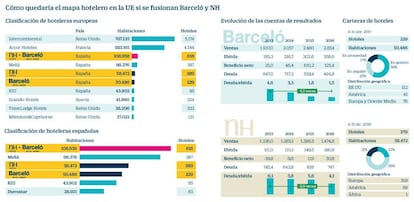

La propuesta, hecha pública por el diario Expansión, establecía la idoneidad de combinar ambos grupos con el fin de crear “un campeón nacional hotelero español que podrá competir directamente con los mayores grupos del mundo en los mercado s más importantes” y de alcanzar una posición financiera reforzada, “con capacidad superior de inversiones y de generación de caja”.

El canje que proponía Barceló era quedarse con el 60% de las acciones de la entidad resultantes y ofrecía una prima del 27% respecto a la cotización media de las acciones de NH en agosto, septiembre y octubre (5,56 euros por acción). Esto suponía un valor de 7,08 euros por acción y un valor global de 2.480 millones.

Solo nueve minutos después de la apertura de la sesión, el secretario general de NH, Carlos Ulecia, remitía un hecho relevante a la CNMV en el que calificaba la oferta como una “muestra de interés no solicitada, preliminar y no vinculante”. En su respuesta, Ulecia recordaba que el Consejo de Administración de NH aprobó recientemente un plan estratégico a tres años para la sociedad, con un proyecto independiente de gran crecimiento que hoy sigue siendo válido. “Cualquier modificación de dicha decisión o la consideración de cualquier alternativa estratégica será oportunamente comunicada al mercado”, apuntaba.

Un rechazo tajante por parte de NH, a la que el buen momento de la actividad turística y su política de desapalancamiento le ha situado en una posición muy diferente a la de hace dos años. De un pasivo de 838 millones de euros al cierre de 2015 se pasó a otro de 747 millones un año después y el último dato, correspondiente a 31 de septiembre de 2017, refleja un nuevo ajuste hasta los 694 millones. Una posición financiera mucho más desahogada que le ha permitido incluso amortizar el bono de 100 millones de euros que debía afrontar en 2019 y que le ha dejado limpio el camino de los vencimientos de deuda al menos durante los dos próximos años.

De hecho ha paralizado sine die la venta del hotel Jolly Madison Towers en Nueva York, por el que esperaba obtener un importe similar, en torno a 100 millones de euros. La cadena se hizo con este establecimiento, de tres estrellas y 240 habitaciones, tras su entrada en el grupo italiano Jolly, al que absorbió completamente en 2007. NH ya le puso el cartel de “se vende” en 2012 y se disponía a darle salida antes de que acabara 2018. De hecho ell consejero delegado de NH, Ramón Aragonés, confirmaba en junio que ya han recibido ocho ofertas y que la venta se cerraría con toda seguridad entre septiembre y octubre.

A la reducción del pasivo también han contribuido el crecimiento de las ventas y de los ingresos en los dos últimos ejercicios. NH volvió a tener beneficio neto en 2015 y el objetivo marcado en el plan estratégico (2017-2019) es cerrar ese último ejercicio con 100 millones. La hoja de ruta fijada por la hotelera establece que de un ebitda (beneficio antes de impuesto, amortizaciones y depreciaciones) de 181 millones en 2016 se pasará a 230 en 2017, a 260 millones en 2018 y hasta 290 millones en 2019, situando el crecimiento medio del beneficio en el trienio en el entorno del 17%. El plan también contempla prolongar en el tiempo la retribución al accionista, paralizada desde 2009. El primer dividendo en nueve años se pagó en junio de 2017, con un pago de 0,05 euros brutos por acción. NH prevé repartir un dividendo de 0,10 euros al final de este ejercicio y otro de 0,15 euros en 2018.

Los mercados recibieron con euforia la propuesta de Barceló. Las acciones de NH subieron con fuerza desde que se recuperó a mediodía la cotización, con alzas que llegaron a superar el 16%, aunque posteriormente se situaron por debajo del 10% para cerrar en un 11,9%. Lo que más valoran los analistas es la complementareidad de la cartera de hoteles. Barceló tiene un mayor peso en el área vacacional, especialmente en América Latina y El Caribe, y su proceso de desembarco en China, de la mano del grupo Plateno, se ha ralentizado. Por su parte, NH opera 389 hoteles y 58.472 habitaciones, fundamentalmente en el segmento urbano.

Los analistas consideran que el papel decisivo lo puede tener el grupo chino HNA, el mayor accionista de NH, con un 29,5% del capital. El gigante asiático, sin embargo, no tiene presencia en el Consejo de Administración de la cadena hotelera desde que fue expulsado por un conflicto de intereses ante la compra de Carlson-Rezidor, competidor directo de NH. En el accionario también participan el fondo Oceanwood, con un 12%, y Hesperia, con un 9%. El hecho de que no cuente con presencia en el Consejo le resta relevancia. La Ley de OPAs contempla la obligación de las empresas de lanzar una OPA a otra sociedad en el caso de que alcancen directa o indirectamente un porcentaje de derechos de voto igual o superior al 30%, aunque se contemplan ciertas excepciones. Al margen de no contar con presencia se antoja muy difícil que logre apoyos dentro del Consejo de Administración, toda vez que hubo unanimidad para expulsarlos, y para posteriormente hacer lo mismo con el consejero delegado de la hotelera, Federico González Tejera, en junio de 2016. Este fue nombrado seis meses después nuevo consejero delegado de Carlson Hotels, confirmando los temores de Starwood y de Hesperia.

A este argumento se une el hecho de las estrecheces presupuestarias en las que se encuentra HNA que, ante el cierre del grifo de la banca pública china, ha decidido iniciar un proceso de desinversión para disponer de oxígeno financiero. En ese contexto se enmarca la operación hecha pública el pasado 6 de noviembre, mediante la cual HNA vendía la participación del 1,14% del capital de la cadena hotelera, lo que suponía la venta de cuatro millones de acciones a un inversor institucional.