La promotora amortiza una emisión de bonos de 325 millones y cancelará un crédito revolving por otros 55

La compañía controlada por el fondo francés de capital privado reduce un 30% los diferenciales que paga por su deuda después de sentarse con sus acreedores dos veces este año

El grupo utilizó su última emisión de bonos por 500 millones para repagar un tramo de pasivo que vencía en 2026

Los actuales accionistas, liderados por los fondos Attestor y Value Partners, inyectarán 800 millones en capital y deuda subordinada

El grupo achaca el deterioro a los 88 millones de euros ligados a su salida al parqué y a la refinanciación

Como alternativa propone la conversión de la deuda en préstamos participativos

Los fondos que tomaron el control aportarán 200 millones en efectivo y otros 600 en concepto de préstamo subornidado

Los gigantes del capital riesgo sacan partido de la situación del mercado mientras continúan buscando comprador para Ascenza

El plan prevé la entrada de DVC Partners, que inyectará 30 millones de euros a cambio del 80% de las acciones de la compañía

La firma planteó un nuevo plan de negocio para reducir las deudas e intentó negociar con entidades financieras, según señalan sus últimas cuentas anuales

Emite bonos por esa cantidad y no empezará a devolverla hasta 2033

La agencia de viajes online prevé ganar un millón de clientes este año con el programa Prime hasta los 8,25 millones de suscriptores

El consejo de administración de Carlotta Iberia toma la decisión después de que los accionistas rechazaran convertir deuda en préstamos participativos

Compañía de Phalsbourg, uno de los accionistas del inmueble, lleva en concurso de acreedores desde finales de 2024

El grupo tailandés se ha dejado un 15% de su cotización bursátil desde la guerra arancelaria

Ha pedido un préstamo de 400 millones de euros que, junto a la mayor generación de caja, reducirá su endeudamiento

El consejo de administración adopta el acuerdo por unanimidad

La constructora asegura que se firmarán todos los documentos para hacer la operación “plenamente efectiva”

La acerera ficha a la firma especializada en servicios financieros Houlihan Lokey para optimizar su pasivo en paralelo a la búsqueda de un socio industrial español que aporte capital nuevo con el que impulsar a la compañía y dejar atrás su crisis definitivamente

La firma inversora impugnó varios acuerdos de la junta de accionistas que validó la reestructuración de Tendam en 2017

La aceitera firma un acuerdo vinculante con ambas entidades financieras para refinanciar 160 millones de pasivo

La compañía también amortizará bonos emitidos en 2017 por un importe total de 30,8 millones

La filial minera Thiess refinancia deuda a tres años por 1.540 millones de euros

Los acreedores reclaman un consejero delegado con experiencia y desligado de los inversores mexicanos y la compañía consigue de momento retrasar el pago de un cupón

CaixaBank, Santander, BBVA Sabadell, Bankinter, Unicaja, Ibercaja, Deutsche Bank, Cajamar, Banca March, Caja de Ingenieros, Abanca, Arquia Banco y el ICF dan un balón de oxígeno hasta diciembre a la comercializadora

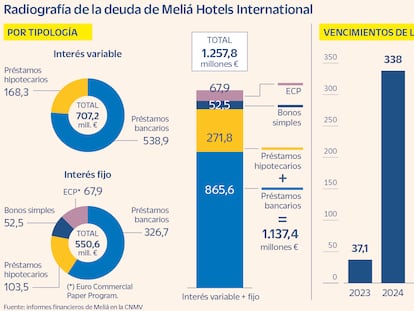

La hotelera mantiene el objetivo de cerrar el año con un pasivo neto cercano a 2,5 veces ebitda

Su consejero delegado, Martín Tolcachir, dice que garantizará “recursos” con los que “hacer realidad nuestras ambiciones”

El grupo de juego dice que tendrá una estructura de deuda sobre capital “incomparable” en el sector

La intención de la hotelera es cerrar un acuerdo entre el primer y segundo trimestre del año que viene. La fórmula podría incluir una inyección de capital propia o de algún socio.

En los procesos de reestructuración más recientes se está haciendo necesario involucrar al ICO y a otros proveedores de financiación alternativa

Los dueños de los 380 millones en pasivo contratan a Hooulhan Lokey

El plan de reestructuración supone una elevada quita en sus 400 millones de euros de deuda

La china CRCC amplía capital en su participada española en 60 millones

La compañía planea una estructura con una emisión de unos 500 millones y un préstamo de hasta 250 millones con apoyo público y de la banca

El pasivo de la hotelera se disparó tras la compra del 49% que tenía TUI en 19 hoteles que compartían

Firma una estructura de 585 millones de euros a largo plazo para la Pamplona-Cúcuta

Reclaman a los nuevos inversores que no operen a corto plazo en el mercado

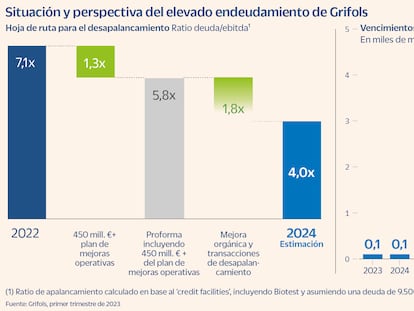

El traspaso de su participación en Shanghai RAAS suavizará la presión sobre su apalancamiento y permitirá a la empresa buscar un mejor rating antes de abordar la reestructuración

Los accionistas laminados tras la reestructuración de 2020 recibieron ‘warrants’ como compensación