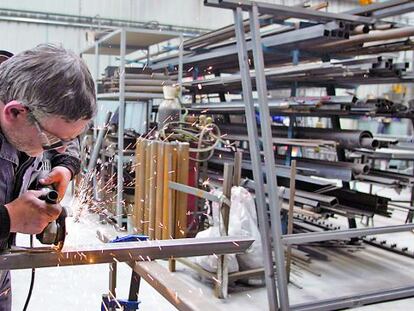

Cuenta atrás para adaptarse a la nueva ISO 9001

El director de normalización de Aenor explica que casi 43.000 organizaciones del país que aplican la ISO 9001 deberán adaptarse a los nuevos requisitos antes de septiembre de 2018.

El director de normalización de Aenor explica que casi 43.000 organizaciones del país que aplican la ISO 9001 deberán adaptarse a los nuevos requisitos antes de septiembre de 2018.

Abengoa tenía riesgos, al margen de los crediticios, de 10.656 millones a septiembre. Son avales, seguros y otros compromisos que no se computan en el pasivo. El grupo tendrá listo su plan de viabilidad detallado el 18 de enero, y KPMG lo revisará a fondo.

El grupo de ingeniería revela que su pasivo a cierre de septiembre es de 24.700 millones, que tiene activos como garantías de créditos por 14.600 millones de euros y que el 39,5% de su filial Yield está comprometida como aval de diferentes préstamos.

Los bancos han salvado de momento a Abengoa del concurso de acreedores. Pero los planes de una parte de las entidades acreedoras que forman el denominado G7 es forzar esta fórmula de protección jurídica a inicios de 2016. Antes, eso sí, esperarán a tener el plan de viabilidad definitivo.

Los bufetes que han sacado adelante la querella contra Felipe Benjumea, presidente de Abengoa hasta septiembre, y contra Manuel Sánchez Ortega, consejero delegado hasta mayo, han lanzado una plataforma para agrupar a inversores perjudicados por la firma.

Los bancos acreedores de Abengoa, que le han inyectado los 106 millones con los que pagará esta semana las nóminas de su plantilla, no quieren ser los únicos que pongan dinero.

A caballo entre el reciente Black Friday y las rebajas, los españoles están aflorando un ambiente de claro optimismo en la campaña comercial de Navidad, al igual que el propio comercio.

Las principales entidades acreedoras analizan al detalle las condiciones del préstamo de liquidez de urgencia para Abengoa de unos 113 millones que, previsiblemente, se firmará mañana.

Uno de los grandes retos de cara al día después de estas elecciones generales es trazar una hoja de ruta para aumentar el tamaño de las empresas españolas.

Las entidades prevén firmar la semana que viene un crédito de 113 millones de euros para cubrir las necesidades más urgentes de liquidez de Abengoa hasta final de año, que contará con 20 millones del ICO. Yield será la garantía.

Este no es un diciembre habitual, ya que este mes en 2015 está marcado por la celebración de unas elecciones generales en días previos a la Navidad.

Los dueños del convertible que el grupo lanzó por 279 millones ya se han quedado con un 6,3% de la filial, y se harán con un 1,2% adicional. TCI puede exigir la devolución del crédito de octubre o quedarse con otro 14,2%.

La Fiscalía pide a la Audiencia Nacional que admita a trámite la querella contra Felipe Benjumea y Manuel Sánchez Ortega por haberse adjudicado indemnizaciones millonarias.

Las restricciones al tráfico tienen que orientarse a resultados, según Anfac, por lo que se debería permitir la circulación de los coches más contaminantes con un alto nivel de ocupación.

El ente público condiciona su participación a que las principales entidades acreedoras inyecten 115 millones hasta finales de año. La aportación no está cerrada aún.

Representantes de Comisiones Obreras han señalado que el presidente de Abengoa transmitió la voluntad de la empresa para abonar a sus empleados las pagas extraordinarias de diciembre.

Abengoa ha cifrado en 115 millones sus necesidades de liquidez hasta final de año. Un montante que estudia la banca y que se eleva a 200 millones hasta finales de enero.

La capacidad de hacer caja depende de la decisión de un tercer inversor.

Macquarie, GIP, Brookfield y Rare Infrastructure, que se interesaron en la amplación de Abengoa, son ahora eventuales prestamistas o compradores de deuda, según fuentes financieras.

La esperada cumbre del cambio climático de París resultó en un acuerdo por el cual 195 países -tanto desarrollados como en desarrollo- combatirán el calentamiento global de forma conjunta.

Los derivados que cubren el impago de la deuda de Abengoa están totalmente activados. La institución que los regula así lo ha decidido para los cerca de 2.500 contratos que aseguran un total de 615 millones de euros de bonos de la firma.

La banca tensa la cuerda y conmina a la multinacional a buscar otras fuentes de liquidez. El ICO se reunió ayer con KPMG y la compañía para estudiar fórmulas para contribuir a inyectar los 100 millones que necesita para llegar a 2016. Un préstamo del fondo The Children’s Investment (TCI) es otra opción.

Los acreedores quieen que JP Morgan organice la venta de parte de Yield o su uso como garantía

El Gobierno prevé gastar 49.000 millones de dólares en infraestructuras

La compañía alemana destinará 300 millones de euros más a esta división con la vista puesta hacia la industria 4.0.

Los bancos pedirán garantías para inyectar liquidez en Abengoa, que ha solicitado unos 100 millones de euros hasta final de año, y el mejor activo con el que cuenta es su filial Yield.

Las compañías aéreas constituyen el sector con mayor puntuación (62 sobre 100) en la información proporcionada sobre el impacto de su actividad en el medioambiente, según KPMG.