La banca se blinda con un escudo de 50.000 millones ante futuras insolvencias

Deberá elevar aún más la cifra por el aumento del riesgo de impagos Aún no ha liberado el grueso de las dotaciones por el Covid-19

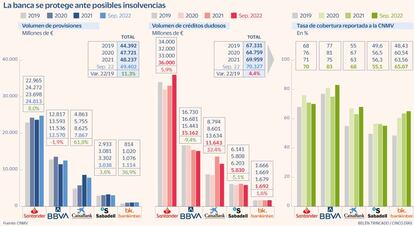

Los grandes bancos españoles han tejido un escudo de 50.000 millones para protegerse frente posibles insolvencias futuras. A cierre de septiembre, las cinco entidades que cotizan en el Ibex 35 (Santander, BBVA, CaixaBank, Sabadell y Bankinter) sumaban 49.402 millones en provisiones para cubrir futuros impagos, lo que supone 1.000 millones más que a principios de año.

Se trata, igualmente, del mayor colchón en los últimos años, superior incluso a 2020 (47.721 millones) el año en el que los bancos dotaron provisiones milmillonarias extraordinarias ante el impacto de la pandemia del Covid-19. De hecho, aunque los bancos todavía no han experimentado un repunte de impagos (las cifras de morosidad se sitúan en mínimos desde 2008) están cubiertos por esas dotaciones realizadas durante la pandemia y cuyo grueso no han liberado, por precaución.

Ya en el arranque de la crisis sanitaria, los bancos contaban con altos niveles de solvencia que permitieron financiar a familias y empresas y aplicar medidas de alivio para ayudar con los pagos de las cuotas. Ahora, no solo están mejor capitalizados, sino que son más prudentes a la hora de construir fondos que cubran posibles pérdidas futuras por impagos. Si en 2019, el año previo a la pandemia, las tasas de cobertura de los créditos dudosos rondaba el 50% y 60%, al cierre de septiembre de este año se sitúa entre el 60% y el 80%. En cualquier caso, el sector se espera que en los próximos trimestres comiencen a aflorar los impagos y se ha pertrechado para cuando llegue el momento.

Santander, cuenta con un fondo para insolvencias de 24.813 millones, mientras que los créditos en stage 3 (considerados como dudosos) ascienden a 36.000 millones. El banco cuenta con una tasa de cobertura del 70%. BBVA es el banco con mayor aversión al riesgo y cuenta con provisiones para cubrir prácticamente la totalidad de los créditos dudosos. A cierre de septiembre registraba un saldo dudoso de 15.162 millones de euros y un fondo de 12.570 millones para cubrir esas potenciales insolvencias. La ratio de cobertura es del 83%, la más alta entre los principales bancos.

El blindaje de CaixaBank frente a los impagos asciende a 7.867 millones. La entidad catalana cuenta con un volumen de 11.643 millones en créditos dudosos, lo que supone que su tasa de cobertura es del 68% (en 2019 era del 55%).

Por su parte, Sabadell ha apartado 3.038 millones para cubrir posibles insolvencias. El banco tiene una política conservadora en cuanto al riesgo. Cuenta con un potente negocio hipotecario en Reino Unida a través de la filial TSB donde los créditos están bien protegidos y no corren tanto riesgo de impago. Además, Sabadell ha sido una de las entidades más activas en la venta de carteras de dudosos en los últimos meses para limpiar el balance

Bankinter, que cuenta con un modelo de negocio orientado a rentas medias y altas, tradicionalmente ha registrado unos niveles muy bajos de morosidad. Aun así, el banco tiene 1.114 millones provisionados para cubrir los créditos dudosos, a que cierre de septiembre ascendían a 1.712 millones.

Los supervisores piden prudencia

Aunque de momento la morosidad no ha repuntado en España, tanto el Banco de España como el Banco Central Europeo (BCE) vienen pidiendo prudencia y están vigilando un posible alza de los créditos impagados ante la crisis de altos precios y las continuas subidas de tipos de interés para tratar de frenar la inflación. “Ahora los bancos empezarán a reevaluar la necesidad de dotar mayores provisiones en su cartera”, expresaba el presidente del Consejo de Supervisión del BCE, Andrea Enria, hace unas semanas en una entrevista publicada por el propio supervisor.

De momento, la situación está controlada. Durante la pandemia los hogares españoles acumularon mucha liquidez, pero con la inflación desbocada y el encarecimiento del dinero por las subidas de tipos, en el sector preocupa el ritmo al que se quemarán esos fondos. Para evitar problemas, las entidades ya están buscando medidas para paliar los efectos de la política monetaria.

En España, las dos principales patronales (AEB y CECA) están negociando con el Ejecutivo incluir en el Código de Buenas Prácticas medidas para ayudar a las familias vulnerables con dificultades para hacer frente al aumento en sus cuotas hipotecarias. De igual forma, la Autoridad Bancaria Europea (EBA, en inglés) está vigilando el aumento de la morosidad. El organismo quiere evitar a toda costa un sobreendeudamiento de los hogares y que ante la restricción del crédito las familias acudan a la financiación no supervisada.