Moody’s rebaja la calificación de Virgin Media O2 ante la caída de la rentabilidad

La agencia mantiene una perspectiva negativa sobre la operadora de Telefónica y Liberty ante el alza de la deuda y las pérdidas en 2025

La agencia mantiene una perspectiva negativa sobre la operadora de Telefónica y Liberty ante el alza de la deuda y las pérdidas en 2025

Las emisiones de bonos se suspenden a la espera de que se aclare la situación. Los expertos anticipan que la normalidad se recuperará en las próximas 24 a 48 horas

Los resultados permiten a la operadora estatal reducir en un 20% su deuda

El gestor cree que el endeudamiento de las tecnológicas apunta a rebajas de rating e incluso a la pérdida del grado de inversión, como anticipa para Oracle. Prevé tres recortes de tipos de la Fed este año

La compañía recupera el programa de emisión de pagarés por 1.200 millones de euros

La empresa, que negocia hasta diez adquisiciones, cae en Bolsa mientras los minoritarios reducen posiciones. Su cartera de proyectos supera los 695 millones

La división de obras sale del plan de eficiencia con un margen del 7% sobre el resultado bruto de explotación

El beneficio cae un 24%, hasta 85,7 millones, pese a mayores ventas y con un ebitda plano

El resultado neto, de 164 millones, también se ve impactado en 53 millones por los tipos de cambio

Las ventas de 2025 se mantienen en el entorno de los 4.000 millones pese a la ralentización en automoción

El fondo británico crea una sociedad llamada Terox para controlar el activo

Ambas gestoras se asocian para dar crédito a empresas. Atitlán, que estuvo presente en el fondo uno, se mantendrá como inversor del nuevo fondo

El grupo tecnológico revierte el patrimonio negativo con la ampliación de capital y la integración de varias sociedades

La firma formaliza una financiación sindicada con Deutsche Bank, ICF, Andorra Banc Agrícol Reig, Caixabank y Santander. El aumento de capital es de cinco millones

En lo que va de año, el banco ya ha captado 2.000 millones en bonos sénior y descarta por ahora emitir ‘cocos’

Meliá ha retrasado gran parte de sus vencimientos de pasivo más allá de 2030 y la matriz de NH sacará a bolsa un instrumento inversor para comprar hoteles

El riesgo vivo de la sociedad de garantía recíproca alcanza los 1.500 millones

La farmacéutica, que ya trabaja en la refinanciación de su deuda, mejora las relaciones con las agencias de calificación

La gestora de ‘private equity’ estadounidense logra una rentabilidad en el entorno del 100% sobre su inversión

Las dos entidades colocan papel por 400 millones de forma conjunta

Alphabet coloca bonos por 32.000 millones de dólares en pocas horas, por 25.000 millones de Oracle

La compañía coloca este martes más de 11.000 millones en deuda en libras y francos suizos

Insta a analizar un marco para favorecer las emisiones de deuda de las pymes

La matriz de Google coloca deuda en siete tramos, en dólares, libras y francos suizos. Oracle emitió obligaciones por 25.000 millones la semana pasada

La adquisición para su amortización mediante una reducción de capital se someterá a la próxima junta general de accionistas

Unas remuneraciones escasas a corto plazo reducen este año la posibilidad de mantener el poder adquisitivo en los fondos preferidos por los españoles

La caída de las valoraciones puede acabar provocando un problema de liquidez y financiación

La empresa opera en España y Alemania, y prevé expandirse por Europa

La compañía ha sufrido una caída en Bolsa del 50% desde septiembre por las incertidumbres sobre su endeudamiento

Las entidades financieras resaltan las operaciones y tendencias más destacadas

La gestora celebra su décimo aniversario con 5.000 millones de euros en activos gestionados. Reduce las duraciones en renta fija y apuesta por las ‘utilities’ y el sector de la salud en Bolsa

Las entidades proponen extender la bonificación de los planes de pensiones, pero sin límites de aportación y con la condición de que los clientes mantengan el dinero cinco años

El fondo y Alba acuerdan con una veintena de bancos postergar a 2030 el vencimiento de 1.600 millones

Société Générale apunta a la refinanciaciones y a las inversiones en IA como motores de nuevas emisiones

Los bonos han dejado de estar entre la apuesta favorita de los gestores de renta fija, ahora centrados en deuda corporativa, pero conservan su lugar en las carteras y ofrecen oportunidades de compra

El gestor apuesta por la deuda bancaria y los bonos soberanos de la periferia europea. Advierte de que la normalización de la retórica política y comercial puede estar fomentando una peligrosa complacencia

Se abre un plazo de 15 días para que otros inversores puedan pujar por el complejo de tiendas en Madrid

La compañía murciana mantiene una deuda de más de 60 millones de euros con diversas entidades financieras

Aprobará este mes un nuevo plan estratégico a cinco años que priorizará la compra de inmuebles frente al alquiler o la gestión

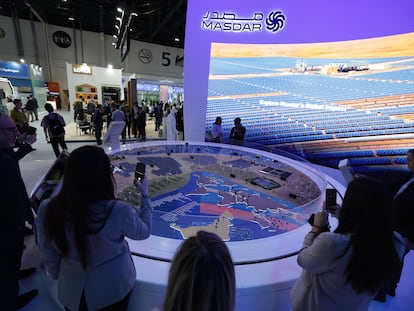

El gigante de energía renovable de Abu Dhabi tiene el objetivo de llegar a una cartera de 100 gigavatios (GW)