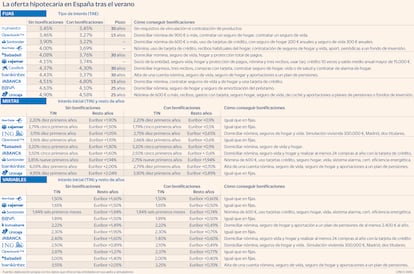

Hipotecas a la baja con el recorte de tipos: cómo atar un interés por debajo del 3%

El sector está recortando los precios y concentrando su oferta en el interés fijo. Las mixtas y variables compensan si se prevé tener margen para amortizar anticipadamente

La banca está trasladando el recorte de los tipos de interés decidido por el BCE al precio de sus hipotecas. Lo lleva haciendo, a paso lento, en los últimos meses, en un camino de descenso en el que el euríbor actúa de avanzadilla. El índice al que se referencia la inmensa mayoría de las hipotecas en España cotiza ahora por debajo del 3%, en el 2,9%, y ya ha permitido por fin un claro abaratamiento de los préstamos que se revisan en septiembre con este dato. El alivio ha llegado a quienes se han endeudado a tipo variable, mientras quienes pretenden comprarse una casa continúan teniendo por delante el reto de unos precios de compra por las nubes y unas hipotecas reservadas a perfiles sin ninguna duda solventes pero, ahora, un poco más baratas.

Entidades como Ibercaja, MyInvestor o Bankinter han rebajado en este mes los precios de sus créditos para la compra de vivienda. Se trata de un paso más en un descenso que comenzó en el sector meses atrás y que se prevé continúe en los próximos meses, aunque sin ofertas rompedoras que sacudan el conjunto del mercado. La vuelta del verano es además tradicionalmente un momento en que los bancos aprietan en sus ofensivas comerciales -en especial ya en octubre, con las economías familiares más asentadas tras la vuelta al cole-, y con el objetivo puesto en el cumplimiento de los objetivos marcados para el conjunto del año. Una presión que acusan en mayor medida las entidades pequeñas y medianas y las online.

“Desde principios de año los nuevos préstamos hipotecarios que se originan se están haciendo a tipos menores. En crédito al consumo algo menos. Bajan los tipos de operaciones a más largo plazo, pero a un año están más o menos estables”, explica Elena Iparraguirre, analista de banca de la agencia de rating Standard & Poor’s. La rivalidad por captar a los mejores clientes está ahora en las hipotecas a tipo fijo, el tipo de crédito que en principio puede dejar mayor margen de beneficio a la banca ante un horizonte de abaratamiento del precio del dinero y que da más tranquilidad al cliente.

Para la entidad financiera, el tipo fijo es la vía para tener una rentabilidad definida y estable más allá de cómo se comporten los tipos de interés. Y para el cliente, la fórmula con la que asegurarse que su cuota mensual no va a sufrir con las oscilaciones del precio del dinero. La manera de blindarse ante alzas de tipos que, como se ha visto en el pasado reciente, puedan disparar el coste de la hipoteca. “Casi nadie pregunta por el interés variable, ha calado mucho el miedo a la subida de tipos”, señala Rafael Moral, experto de la consultora hipotecaria Hipoo. Y en un mercado en el que los precios de la vivienda no paran de subir y en el que la firma de una hipoteca supone sin duda consumir gran parte del ahorro, la obtención de un crédito ya suele ser suficiente esfuerzo para la economía familiar como para arriesgarse ante los vaivenes del precio del dinero.

La hipoteca a tipo variable podría ser en principio una opción más atractiva a la vista de que el BCE va a seguir bajando los tipos de interés este año y el próximo. Con un euríbor anticipando esos recortes y descendiendo en paralelo, bien podría resultar más ventajoso un préstamo que permita ir abaratando las cuotas, al menos en los primeros años. Pero al analizar el escaparate bancario, donde más compite la banca es en las hipotecas tipo fijo y mixto. “Las opciones de interés variable o interés mixto pueden resultar interesantes para personas con capacidad para amortizar capital en caso de subidas de tipos de interés”, señalan desde Caixabank, líder en España por cuota de mercado de hipotecas. La entidad concentra su oferta en el tipo fijo y solo de manera puntual, en mixta o variable.

Para Antonio Gallardo, responsable de Estudios de la Asociación de Usuarios Financieros (ASUFIN), “una buena hipoteca en el momento actual sería una fija al 2,5% nominal a un plazo de 20 ó 25 años”. El experto añade que este interés se está ofreciendo ahora en mercado a una economía familiar con dos sueldos y un ingreso mensual de 5.000 euros y la contratación de tres seguros: hogar, vida y amortización de pagos. Con menor vinculación y contratando el seguro de hogar, el interés nominal ascendería al 2,8%. “La barrera a partir de la que una hipoteca podría resultar cara podría ser el 3% nominal”, añade Gallardo. No hay que olvidar en todo caso que la verdadera referencia para hacer una comparativa eficaz entre entidades es el interés TAE, que incluye todos los gastos de la operación y que resulta por tanto superior al tipo nominal. Las hipotecas a tipo fijo suelen tener además comisiones más altas por amortización anticipada que las mixtas o las variables, más contratadas por quienes sí prevén tener margen para acelerar el pago de su hipoteca más adelante.

“Todo lo que esté por debajo del 3%, el nivel que ronda ahora el euríbor, puede resultar atractivo”, añade Rafael Moral, que explica que las mejores ofertas en interés a tipo fijo pueden llegar a descender del 2,5% nominal a un plazo de 30 años y siempre con la máxima bonificación. Así, la diferencia entre una hipoteca bonificada y una sin bonificar -en la que el cliente no suscribe otros productos financieros como seguros o planes de pensiones- es de un punto porcentual. Y si bien hay entidades que ofertan precios atractivos a tipo fijo sin necesidad de vinculación, apenas la nómina, en este caso el requisito suele ser un solvente nivel de ingresos. “La bajada de tipos de interés puede provocar que algunos compradores de vivienda que antes no contemplaban comprar, a futuro se lo planteen y den el paso, pero esto no determina que la banca modifique su apetito de riesgo o el mayor o menor interés de un banco en financiar, sino el hecho de que haya solvencia financiera detrás de los compradores de vivienda”, reconoce Pedro Rodríguez, director de desarrollo de negocio de particulares de Ibercaja.

La entidad aragonesa es una de las que ha anunciado en este mes de septiembre una rebaja en toda su gama de hipotecas. Su hipoteca a tipo fijo está en el 2,75% nominal el primer año y el 3,75% el resto (4% TAE) a un plazo de 25 años y en la hipoteca mixta, los tipos de interés iniciales a 5 y 10 años están en el 1,75% y 2,20%, respectivamente. En la hipoteca mixta también se están concentrando de hecho algunos de los tipos de interés más bajos del mercado, incluso inferiores al 2% en los primeros cinco años, como es el caso de Cajamar, aunque ello implique una fuerte vinculación.

La elección del plazo en el tramo a tipo fijo en la hipoteca mixta -tras el que luego se pasará a variable- es otro de los grandes dilemas que se le plantea al cliente. En Asufin e Hipoo desaconsejan plazos muy largos en la parte a interés fijo de las mixtas. “Cuanto más corto sea el plazo inicial a tipo fijo de una mixta, mejor. Y si no terminan bajando mucho los tipos de interés, se puede acabar pagando más con una variable que con una mixta con un tipo fijo en los primeros tres años”, apunta Rafael Moral. “La mixta es la que más está adelantando la bajada de tipos, ahora es la estrella. Y puede ser más interesante a un plazo de 5 años que de 10. El suelo al que el BCE podría bajar los tipos es el 1,5%, pero lo previsible es que de media ronden el 2%”, explica Gallardo desde Asufin. Ahora están en el 3,5%.

La oferta hipotecaria actual pasa en todo caso por un enorme nivel de personalización, en el que los términos en que se firma finalmente una hipoteca acaban siendo distintos a los que las entidades publicitan de forma genérica. Y ante la senda que acaba de iniciar el BCE de bajada de tipos, surge también la duda de si será mejor esperar a nuevos recortes antes de cerrar una hipoteca y de si la banca va a abrir más la mano en su concesión. Fuentes financieras reconocen que el mercado hipotecario ya ha ajustado precios a la baja y señalan que las condiciones actuales no van a ser muy distintas de las de fin de año. En cuanto a su concesión, la banca se mantiene firme en su criterio de no conceder más del 80% del valor de tasación -el 90% en casos excepcionales- y en que el pago de la cuota debe ajustarse un tercio de los ingresos.

“La bajada de tipos debería ayudar a la concesión de más hipotecas, pero sobre todo a que haya más demanda de hipotecas, que es la parte que no ha estado muy dinámica en los últimos tiempos. No creo que los bancos hayan estado reticentes a dar crédito hipotecario. Simplemente, la demanda ha sido menor”, defiende Elena Iparraguirre. La primera barrera para acceder a un crédito hipotecario va a ser en todo caso el momento previo, el de poder comprar una casa a los precios actuales. “Las hipotecas van a seguir siendo para clientes solventes, nada que ver con los tiempos de la burbuja. Están cada vez más lejos del público general y sobre todo de los jóvenes”, concluyen en Asufin.