El Ibex cae un 0,8% en el peor mes para Wall Street en el año

La composición del índice ayuda a contener las pérdidas

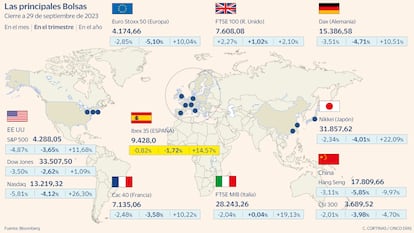

El Brent, el repunte de las rentabilidades de la deuda y las expectativas de que los tipos se mantendrán en niveles altos durante más tiempo han sido las señas de identidad de septiembre, un mes en el que los inversores han aprovechado la incertidumbre para hacer caja. La recuperación con la que amagó la Bolsa en las últimas jornadas no fue suficiente para borrar las pérdidas en el mes. El selectivo retrocede un 0,82% en septiembre su segundo mes consecutivo a la baja y se sitúa en los 9.428 puntos, a cierta distancia de los 9.300 que a punto estuvo de perder en días anteriores.

La recuperación de las últimas jornadas ayudó a maquillar las pérdidas del trimestre. Entre julio y agosto, el Ibex 35 retrocede un 1,72% y pone fin a tres trimestres consecutivos al alza. A pesar de esta corrección la Bolsa española mantiene el tono y se revaloriza un 14,57% en el año. A medio plazo el reto más inmediato pasa por recuperar los niveles previos al estallido de la pandemia, algo que ya realizaron en años anteriores los principales índices a ambos lados del Atlántico.

Pero las caídas en el último mes y trimestre no es una característica exclusiva de la Bolsa española. Aunque tradicionalmente la composición del selectivo español ha ejercido de lastre en su comportamiento, esta vez le ha ayudado a aguantar mejor las embestidas. En un entorno de tipos altos, los bancos, uno de los sectores con más peso en el índice, son los grandes beneficiados. No obstante, las expectativas de mejora de los márgenes se vieron en cierta medida eclipsadas por los temores de recesión. Junto a las entidades, el tirón de Repsol al calor de las subidas del precio del crudo ayudó a maquillar las pérdidas de la Bolsa.

La petrolera es la compañía que más ha avanzado en el mes, con una subida del 9,49%, gracias al rally del Brent, a los elevados márgenes de refino y a las expectativas de mejora en los dividendos. Solaria ha sido el segundo valor con mejor desempeño (6,62%), empujada al alza por la presentación de resultados en la que anunció que ganó 50 millones de euros en el primer semestre del año (un 14,4% más respecto al mismo periodo de 2022). BBVA completa el podio con un alza del 6,11% en el mes. El sector bancario destaca entre los mejores en septiembre, gracias a la perspectiva de tipos más altos durante más tiempo. Del lado opuesto destacan el sector de las renovables y las turísticas. Acciona Energía es la firma con peor desempeño, cae un 11,08% en el mes, seguida por IAG (-9,83%) y Amadeus (-9,51%).

Con una caída del 3,51% en septiembre el Dax alemán se convierte en el peor índice europeo. Además de ostentar esta etiqueta, la Bolsa germana firmó su peor mes del año. Un comportamiento que se explica por la debilidad económica interna (Alemania está al borde de la recesión) y por las dudas que genera China, mercado al que tiene una elevada exposición. Aunque las autoridades chinas han puesto en marcha medidas de estímulo para reactivar la economía, el sector inmobiliario sigue generando dudas.

Más moderados fueron los descensos en el resto de Bolsas europeas. El Cac francés bajó un 2,48% en el mes; el Mib italiano, un 2% y el Euro Stoxx, un 2,85%. La excepción a esta corriente fue el FTSE británico. El índice escapó a las pérdidas en el mes (2,27%) y en el trimestre (1%) gracias a su marcado perfil exportador y la caída de la libra, que experimentó el mayor recorte desde la rebaja fiscal de Liz Truss.

Peor comportamiento fue el registrado por Wall Street. Al cierre de los mercados europeos el Nasdaq y el S&P 500 cedían un 5,3% y un 4,5%, el peor mes en lo que va de año. El pobre desempeño de la la Bolsa estadounidense tiene su origen en la corrección que experimentan las tecnológicas. Después de meses en los que los inversores estuvieron poniendo en precio la posibilidad de que los tipos hubieran tocado techo en EE UU, ahora que las proyecciones de la Reserva Federal anticipan una subida adicional en 2023 y tasas más altas durante más tiempo, las tecnológicas pierden brillo.

Yves Bonzon, CIO de Julius Baer, señala que después de meses anticipando la corrección al final este escenario se ha producido. Aunque existen dudas acerca de cuál será el impacto de las subidas de los tipos en la economía y los beneficios, Bonzon se muestra optimista y cree que la corrección debería concluir a mediados de octubre. En la misma línea se mueven los analistas de Macroyield. Aunque en las primeras semanas del próximo mes la falta de referencias es visto como un factor de incertidumbre en un entorno marcado por la aversión al riesgo, los analistas de la firma creen que los índices empiezan a dar señales de sobreventa. Esto unido a la moderación de la inflación en la zona euro y la temporada de resultados crea las condiciones propicias para el rebote.

Las pérdidas tienen su réplica en el mercado de deuda. El endurecimiento del tono por parte de los bancos centrales arrastra a los bancos a máximos, una tendencia que se replica por igual en los países de la periferia europea como en los estados considerados seguros. El rendimiento de la deuda española sube 45 puntos básicos en el mes, el mayor repunte del año, y se sitúa al filo del 4%, nivel que llegó a superar el jueves por primera vez nueve años. Por su parte, la deuda germana al mismo plazo avanza 37 puntos básicos, hasta el 2,83%, máximos de 2011. Más acusado fue el repunte de los rendimientos en EE UU. Además del nuevo escenario de tipos, el mercado está poniendo en precio el cierre de la administración. La rentabilidad del bono con vencimiento en 2033 sube al 4,56%, niveles de 2007.

Desde Julius Baer señala que mientras muchos ven el aumento de las tasas como una señal de peligro inminente, desde la firma lo ven como una señal de fortaleza. “Las tasas de interés cercanas a cero o negativas son mucho más preocupantes que las tasas que suben hacia el promedio histórico a largo plazo, lo que indica un renacimiento del rendimiento del capital en Occidente. Si las tasas cayeran precipitadamente, sería una señal de que el crecimiento se está estancando y que los riesgos de una recesión están aumentando”, remarca.

En el mercado de materias primas, las restricciones puestas en marcha por Rusia y Arabia Saudí se traducen en fuertes ascensos de los precios del crudo. El Brent avanza un 9,7% en septiembre, el cuarto mes consecutivo al alza, y pone rumbo a los 100 dólares.

BOLSAS - DIVISAS - DEUDA - TIPOS DE INTERÉS - MATERIAS PRIMAS

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días