La Reserva Federal mantiene los tipos de interés pero anticipa tasas altas más tiempo

Mantiene sin cambios el precio del dinero en 5,25%-5,5% y señala una subida más este año. Prevé menos recortes para 2024 por la resistencia de la inflación

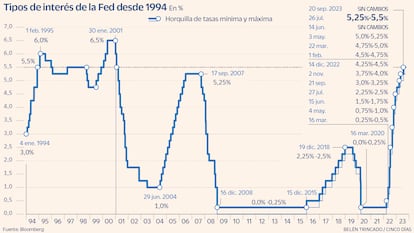

El mercado lo daba por descontado y aunque la inflación continúa estando por encima del objetivo del 2%, la Reserva Federal decidió repetir el movimiento de junio y acordó mantener sin cambios las tasas en la horquilla del 5,25-5,5%, máximos de 22 años. Pero que no haya tocado los tipos no significa que el ajuste monetario haya concluido. En línea con las proyecciones de junio el Comité de Mercado Abierto (FOMC) espera subir el precio del dinero antes de que concluya el año, un escenario al que el mercado otorgaba una probabilidad cercana al 30%. La decisión contó con el visto bueno de todos sus miembros. El presidente de la Fed afirmó que mantener las tasas no significa que hayan alcanzado su objetivo y advirtió que están listos para nuevas subidas si fueran necesarios.

Pero más que el futuro de la política monetaria a corto plazo lo que el mercado esperaba con especial interés era la actualización de las proyecciones. Después de meses en los que el mercado ha venido celebrando la posibilidad de que el precio del dinero estuviera próximo a tocar techo y que en 2024 la rebaja de los tipos tomarían el testigo, ahora las esperanzas comienzan a diluirse. No es que las tasas no vayan a bajar, que todo apunta a que así será, pero lo harán a un ritmo más moderado. En sintonía con las firmas de análisis que retrasaban el primer recorte a julio, las últimas proyecciones apuntan a una rebaja de 50 puntos básicos el próximo año, por debajo de los 100 puntos que recogían las proyecciones publicadas por la Fed el pasado junio. Aunque los tipos en 2025 seguirán bajando, lo harán a ritmo menos. Los funcionarios esperan que las tasas ronden el 3,9%, superior al 3,4% previo. Es decir, esto indica una clara postura hawkish pese a la pausa en la subida de tipos.

La resistencia que muestra la inflación y la robustez económica son el caldo de cultivo perfecto para que los tipos se mantengan altos durante más tiempo. Una idea que ha cobrado un mayor protagonismo ahora que los precios energéticos han vuelto a experimentar un nuevo repunte. Los recortes de la producción puestos en marcha por la OPEP y Rusia están tensionando el mercado y se convierten en un obstáculo para que los bancos centrales logren rebajar los precios al objetivo del 2%.

“Los indicadores recientes sugieren que la actividad económica se ha expandido a un ritmo sólido. Aunque el aumento del empleo se ha ralentizado en los últimos meses, sigue siendo fuerte, y la tasa de desempleo (3,8%) se mantiene baja”, señala el comité en su comunicado. El banco central estadounidense reconoce que el endurecimiento de las condiciones crediticias probablemente se traducirá en una contracción de la economía. No obstante su impacto sigue siendo incierto. El comité remarcó que su objetivo es lograr la estabilidad de los precios.

La mayor subida de las tasas en 40 años parece que no restará fuerza a la economía. La institución que preside Jerome Powell revisó al alza su estimación de PIB. Para 2023 los funcionarios esperan que la economía avance a velocidad de crucero y crezca un 2,1%, más del doble de lo previsto hace tres meses. Esta solidez se mantendrá en 2024, periodo para el que espera un avance del 1,5%, cuatro décimas más. Mantienen sin cambios sus proyecciones para 2025 (1,8%). Aunque la economía parece inmune al alza de los tipos, el impacto del endurecimiento monetario se dejará sentir el próximo año cuando se ralentice el crecimiento. “Rebajar la inflación requiere un crecimiento por debajo de la tendencia”, sentenció Jerome Powell en la rueda de prensa.

Tal y como hizo el BCE la semana pasada, su homólogo estadounidense espera que la inflación siga mermando el poder adquisitivo de los hogares. Los funcionarios elevan una décima la inflación para este año, que se situará en el 3,3%. Aunque poco a poco la tasa está convergiendo hacia el objetivo del 2%, no prevén que lo alcance plenamente hasta 2026. El IPC que esperan para el próximo año es del 2,5%, sin cambios respecto a junio, y del 2,2% en 2025, una décima más. “Sin estabilidad de los precios no habrá mercado laboral fuerte”, señaló Powell.

En sintonía con el dato de empleo del mes de agosto, la creación de puestos de trabajo se está ralentizando. Aunque la tasa de paro sigue siendo baja, esperan que suba al 3,8% a cierre de año, tres décima menos que en las pasadas proyecciones. “El desempleo en el 3,8% sigue siendo bajó”, remarcó el presidente de la Fed. Para los próximos años esperan que suba al 4,1%, por debajo del 4,5% anterior. “Aún no se han dejado sentir todos los efectos”, indicó Powell. El dirigente reconoció que el aterrizaje suave (bajar la inflación sin provocar una recesión) no es su escenario principal, pero considera que todavía es posible.

El bono a dos años, en máximos de 2006

Renta fija. Aunque el mercado daba por hecho que la Fed avanzaría una nueva subida de los tipos antes de que finalizara el año, su confirmación y las expectativas de recortes más modestos el próximo año se dejaron sentir con fuerza en el mercado de deuda. De nuevo los plazos cortos, los más sensibles a la política monetaria fueron los que más se movieron. La rentabilidad de la deuda dos años repuntó al 5,12%, máximos de 2016. La deuda con vencimiento en 2028 se mantuvo estable en el 4,5% mientras los títulos a 10 años se situaron en el 4,3%. Es decir, profundiza la inversión de la curva. Los plazos cortos pagan más que los largos.

Wall Street. Al cierre de la edición Wall Street cotizaba con signo mixto. El Dow Jones avanzaba un 0,3% mientras el S&P 500 cedía un 0,2% y el Nasdaq más de un 0,6%. En las últimas semanas las expectativas de que los tipos hubieran tocado techo y la resiliencia de la economía habían contribuido a que la renta variable prolongara el rally. Está por ver si como avanzaban los analistas la idea de tasas más altas se traducirá en una corrección. Las firmas tecnológicas, que en los últimos meses habían liderado las subidas, vuelven a ser las más damnificadas porque una parte importante de las valoraciones se calculan con las previsiones de ingresos, que pierden valor en un escenario de tipos al alza.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días