Las Bolsas afrontan la peor temporada de resultados desde la pandemia

Los expertos auguran caídas del beneficio de entre el 13% y el 8% para EE UU y Europa, el peor trimestre en tres años

Con los inversores digiriendo aún los últimos datos de inflación, hoy JP Morgan, Wells Fargo y Citigroup darán el pistoletazo de salida de manera “oficiosa” a la campaña de resultados. Después del rally registrado por las Bolsas en la primera mitad del año y en un momento en el que los tambores de recesión resuenan cada día con más fuerza, las cuentas del segundo trimestre son un buen termómetro para medir la salud de la economía y la sostenibilidad de las revalorizaciones.

A pesar de que el índice de incumplimientos se sitúa en un nivel moderado, los analistas de MacroYield consideran que las sorpresas positivas podrían no ser suficientes para que la campaña del segundo trimestre resulte un catalizador para prolongar las ganancias bursátiles. Según los datos recopilados por Barclays, el consenso espera una caída del beneficio por acción de entre el 13% y 8% en Europa y EE UU, respectivamente. De cumplirse este escenario, las empresas encadenarían tres trimestres consecutivos de caída de los beneficios y se trata del peor dato desde 2020. Es decir, coincidiendo con los momentos más duros de la pandemia en el que el Gran Confinamiento se saldó con pérdidas históricas.

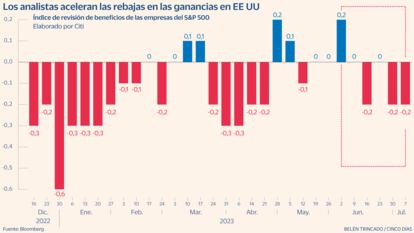

Los estrategas de UniCredit consideran que las revisiones cada vez más negativas de los beneficios empresariales anticipan una campaña modesta que puede acelerar la corrección del mercado. Tradicionalmente los periodos de fuerte endurecimiento monetario tienden a ejercer presión sobre los beneficios, lo que plantea dudas adicionales sobre la solidez de las estimaciones de las ganancias.

A pesar de que las firmas de inversión han bajado el listón y han acelerado la revisión a la baja de sus estimaciones, los analistas de MacroYield consideran que las compañías tendrán complicado influir de forma positiva con la presentación de sus cuentas. Todo esto en un entorno marcado por el deterioro de las expectativas y con muchos índices cotizando a precios muy exigentes.

Pero no todo es negativo. Javier Molina, analista sénior de mercado para eToro, espera que el segundo trimestre de 2023 sea un punto de inflexión. El experto confía en que se toque fondo y a partir de entonces se vuelva a una senda ascendente de beneficios.

La campaña que hoy se estrena es vista como una prueba de algodón para los valores cíclicos, las cotizadas que han liderado las ganancias de las Bolsas en los primeros seis meses del año. Los inversores esperan que las compañías orientadas a los servicios mantengan una mayor fortaleza en sintonía con el comportamiento que viene experimentado este sector en los últimos meses. Mientras la actividad manufacturera lleva meses enviando señales de contracción, los servicios han logrado resistir mejor las presiones inflacionistas y continúan en terreno expansivo. Los expertos se muestran optimistas sobre los beneficios de las utilities, las telecomunicaciones, los bancos y los artículos del lujo. Más cautos son con lo que respecta a las petroleras, las tecnológicas basadas en las ventas de dispositivos, así como las firmas relacionadas con los metales y el sector de la minería.

Después de varios trimestres en los que las empresas han logrado resistir al alza de los precios y han seguido ampliando los márgenes, ahora el consenso espera que la fortaleza para fijar precios se desvanezca y esto se traduzca en una contracción de los márgenes. “Dada la persistente inquietud acerca de la recesión, lo probable es que las proyecciones de las empresas sobre la demanda actual y futura, la capacidad de fijación de precios y el impacto de la subida de los tipos de interés sirvan de mejor orientación para la renta variable que los resultados reales del segundo trimestre”, señala el departamento de análisis de Barclays.

Después de que el último trimestre se haya caracterizado por la fortaleza inesperada de la economía estadounidense y el debilitamiento de China y Europa, los expertos seguirán muy de cerca las cuentas de las cotizadas con mayor exposición a estas regiones. En el caso de las firmas con mayor dependencia de la economía asiática la atención se centrará en el impacto del recrudecimiento de las tensiones con EE UU así como las nuevas leyes de espionaje dictadas por Pekín. Los expertos destacan que, aunque en las últimas semanas China ha intentado calmar los ánimos con la promesa de medidas de apoyo a la economía, las restricciones a las exportaciones de galio o germanio, dos metales claves en la fabricación de chips, podrían moderar las expectativas de las promesas.

Como viene siendo una tendencia en los últimos años, los inversores estarán especialmente atentos a las previsiones para finales de 2023. Los analistas consideran complicado que estas previsiones sean capaces de sorprender al alza ahora que el consenso está siendo excesivamente optimista al señalar que los beneficios por acción trimestrales alcanzarán máximos históricos en la recta final del presente ejercicio.

La deuda, en el punto de mira

Preocupación. En un contexto de subida de tipos y con la banca endureciendo la concesión de crédito, uno de los aspectos que más preocupa a las firmas de análisis es el elevado endeudamiento. Hasta el momento la subida agresiva de los tipos no se ha dejado sentir en las cuentas de las compañías. Los tipos cero imperantes hasta el año pasado contribuyeron a que las cotizadas se endeudaran a precios ultrabajos por un periodo de tiempo prolongado. Este impacto se irá notando a medida que se renegocien las condiciones de los préstamos a tipo variable y conforme las compañías necesiten refinanciar su deuda. Según Moody’s, el impacto de la subida de tipos de interés sí se está dejando notar ya en los impagos empresariales, que han subido con fuerza, al igual que el número de declaraciones de quiebra, que ha aumentado bruscamente, hasta niveles no vistos desde 2010.

Conjunto del año. Desde Barclays consideran probable que los beneficios superiores a los previstos del primer trimestre no se trasladen de manera uniforme a los resultados del segundo. Las cuentas de los tres primeros meses del año sirvieron de impulso al beneficio por acción y contribuyeron a que las cifras para el conjunto de 2023 se encuentren más o menos en línea con las expectativas de un crecimiento plano.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días