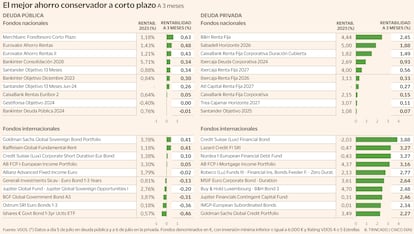

Renta fija a corto plazo, el flotador para el verano

Este activo ofrece hoy retorno sin necesidad de asumir gran riesgo. Los fondos de deuda privada ganan más que los de emisiones públicas

Se escucha a todas horas: la renta fija es el caballo ganador de 2023. Tras años con rentabilidades nulas o negativas, la deuda está ofreciendo actualmente un retorno que los inversores llevaban demasiado tiempo esperando. Precisamente, porque en la actualidad da retorno y el riesgo a asumir continúa bajo, parece un tipo de activo adecuado para pasar las semanas de vacaciones sin temer demasiado por el destino de nuestras inversiones. Bajo esa premisa resulta interesante analizar cuáles son los fondos que mejor lo están haciendo a corto plazo.

Con un 2,45% a tres meses, encabeza la clasificación de fondos nacionales de deuda corporativa un clásico de los buenos resultados: B&H Renta Fija, espejo del fondo luxemburgués B&H Bonds, también entre los mejores internacionales.

Según Rafael Valera, consejero delegado y gestor de Buy & Hold, la renta fija es un activo en el que hay que estar siempre, no solo en verano buscando posiciones más conservadoras, sino en todas las estaciones del año para conseguir rentabilidades atractivas para nuestras carteras a través de la gestión activa. En el actual entorno, en el que hemos alcanzado los tipos más altos de la última década, “encontramos una variedad de oportunidades de inversión en renta fija como era impensable no hace tanto tiempo, especialmente en emisiones con grado de inversión. Tanto es así que las carteras de nuestros fondos tienen ahora el mayor peso de este tipo de bonos de toda su historia y con una gran diversificación”.

B&H Renta Fija, con un 2,45% a tres meses, encabeza la clasificación en bonos corporativos

Si continuamos con la clasificación, le sigue un fondo a vencimiento –hay muchos entre los más rentables–, Sabadell Horizonte 2026 y CaixaBank Renta Fija Corporativa Duración Cubierta, también de deuda privada euro.

En la parte media del ranking, Ibercaja coloca tres vehículos. Son Ibercaja Deuda Corporativa 2024 (bonos de alto rendimiento con vencimiento el próximo año), Ibercaja Renta Fija 2027 e Ibercaja Renta Fija 2026, ambos centrados en bonos de alta y media calidad crediticia.

De cara al segundo semestre, “apostamos por la calidad con independencia del activo en el que invirtamos. Y es que el entorno de tipos más altos en el que nos movemos, unido a una mayor restricción en las condiciones de financiación, hace que vayan a ser los nombres con mayor solidez en sus cuentas y mejor calidad crediticia los que experimentarán una menor volatilidad y un mejor comportamiento relativo”, analiza Miguel López, subdirector de Ibercaja Gestión.

En cuanto al fondo Atl Capital Renta Fija 2027, invierte en una cartera muy diversificada de bonos corporativos a nivel de emisores y emisiones. “El objetivo era beneficiarse del aumento de los diferenciales de crédito que, debido a la situación actual de mercado, ofrecen rentabilidades atractivas en la deuda corporativa”, explica su gestor, Félix López. Los principales contribuidores del fondo han sido las posiciones de subordinadas financieras, pero además, “aunque el fondo es mayoritariamente de alta calidad, tenemos un pequeño porcentaje en bonos de alto rendimiento que nos han aportado al buen comportamiento”.

Si nos centramos en los fondos internacionales de deuda privada más rentables a tres meses, se encuentran mejores rendimientos que en renta fija pública. Encabeza el 3,88% del Credit Suisse (Lux) Financial Bond, dedicado a invertir en bonos y otros títulos de deuda emitidos por empresas del sector financiero. Completan el podio Lazard Credit FI Sri y Nordea 1-European Financial Debt Fund, ambos con un 3,27%.

En cuanto a Robeco Financial Institutions Bonds Feeder Fund - Zero Duration, Sander Bus, responsable de gestión de high yield, y Reinout Schapers, codirector de investment grade de la gestora, indican que “disponer de una sólida plataforma de investigación nos permite comprar bonos de emisores que actualmente están pasando por un momento más difícil, siempre que creamos que el emisor puede recuperarse. Nos enfocamos a la selección de créditos, no tomamos apuestas de duración o divisas en nuestra cartera”.

Por su parte, Jupiter AM coloca dos de sus fondos como los más rentables tanto en deuda privada como pública. “Ahora que se divisa el fin de las subidas de tipos de los bancos centrales, seguimos elevando la exposición de nuestra estrategia a la deuda pública, pero nuestras perspectivas para la economía nos llevan a aumentar la cautela en deuda corporativa”, apunta Félix de Gregorio, responsable de Jupiter AM en Iberia.

Menor rentabilidad

Deuda pública. Los fondos de renta fija pública han vuelto a retornos positivos, pero siguen estando por debajo del rendimiento de la deuda privada. De hecho, solo Merchbanc Fondtesoro Corto Plazo supera el medio punto a tres meses, en concreto un 0,63%, seguido del Eurovalor Ahorro Rentas de Santander AM, con un 0,48%.

Riesgo. Santander AM gestiona varios de los fondos de deuda pública mejores a tres meses, pero también reconocen oportunidades en corporativa de cara a agosto. “Dependerá del nivel de riesgo que se quiera asumir. La deuda privada ofrece rentabilidades más altas y no suelen salir nuevas emisiones al mercado, pero está sujeta a noticias potencialmente negativas de algún emisor y hay que tener en cuenta un mayor coste de apertura y cierre de posiciones. Este coste es menor en la deuda pública, aunque la rentabilidad que ofrezca sea menor, así como el riesgo de contrapartida”, aclara Armando López, responsable de renta fija de Santander AM España.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días