Educación financiera, inflación y el rebote de los aviones cuando aterrizan

Una buena comprensión acerca de las causas que provocan las subidas en los precios resulta crucial para tomar medidas que las combatan con éxito

Recientemente, un colega con conocimiento en la materia, David Tercero, compartió una interesante observación que señalaba la relación entre educación financiera y expectativas de inflación. Aunque David no ha desarrollado una teoría formal al respecto, –démosle tiempo–, sí ha aprovechado el conocimiento acumulado por otros para destacar un hecho curioso y a la vez relevante: aquellos que poseen una menor educación financiera suelen albergar mayores expectativas de inflación. En otras palabras, cuando la inflación aumenta, tienden a creer que la nueva tendencia será más intensa y perdurará más tiempo.

Este hallazgo va más allá de una mera curiosidad, ya que tiene implicaciones significativas para la política económica y monetaria. En países con niveles más bajos de educación financiera, existe una mayor probabilidad de que un golpe que provoque un repentino aumento de los precios se prolongue durante más tiempo, transformando lo que debería ser un fenómeno temporal en algo permanente o, como mínimo, elevando las tasas a las que la inflación continuaría aumentando. Es obvio que este mecanismo necesita de otros para ser significativo y relevante, pero parece confirmado que dado todo lo demás constante, a menor educación financiera mayores expectativas de inflación.

Este conclusión lleva a mi reflexión a otro nivel: la comunicación acerca de las causas de la inflación, las expectativas que genera y cómo pueden enfrentarse desde las medidas de política económica se convierte en un elemento crucial para combatirla y para el éxito de estas. Desde el ámbito político, se vuelve imperativo explicar de manera clara y concisa el qué, el cómo y el por qué de la evolución de los precios y cómo las medidas pueden ayudar. No obstante, este proceso pedagógico es complicado ya que se ve obstaculizado por distorsiones causadas por intereses, sesgos e incluso desconocimiento, lo que debilitaría cualquier intento de comunicación efectiva al respecto. Además, los gobiernos son parte interesada en la partida, lo que tampoco permite confiar que dicha pedagogía sea siempre del todo objetiva.

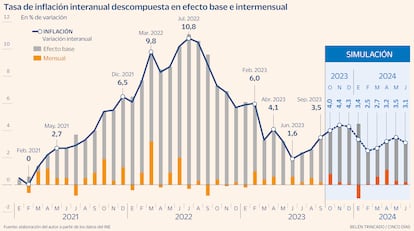

Pues bien, si esto es cierto, es importante destacar que, del mismo modo que ciertas políticas pueden ayudar a moderar la inflación, la retirada de las mismas en determinados momentos pueden causar aumentos mayores de lo esperado, incluso, y esta es la cuestión, a medio plazo. Por ejemplo, para España, en estos momentos experimentamos un repunte de la inflación debido, en parte, a lo que se conoce como el “efecto base”. Este fenómeno implica la acumulación de inflación ya pasada que persiste en las tasas interanuales durante meses. Así, el aumento de los precios de los alimentos a principios de año, las tarifas turísticas durante el verano y los combustibles al final del mismo han contribuido a que, junto con el aumento de otros precios, estemos encaminados a alcanzar un probable pico del 4,5 % a finales de año. Por esta misma razón, por el mismo efecto base, volverá a descender si la evolución de los precios sigue un patrón “normal” de aquí a entonces.

La figura que acompaña al texto desglosa la tasa de inflación interanual en el “efecto base” y la “intermensual”. En este ejercicio el “efecto base” indica cuál sería la inflación en ese mes específico si los precios no experimentaran cambios, es decir, cuál sería la inflación en ausencia de variaciones de precios para cada mes. Por otro lado, la “intermensual” muestra cuánto han aumentado los precios en ese mes. La suma de ambas cifras se ajusta para proporcionar el dato de inflación correspondiente en cada mes.

Por construcción, en una tasa interanual la mayor parte de la inflación es resultado de acumulación de sucesos pasados. Ya es historia. Solo una pequeña parte de lo que cambia de un mes a otro corresponde a lo que podríamos llamar inflación en tiempo real. Las columnas grises, por lo tanto, son simplemente una suma ponderada de las once columnas naranjas anteriores. La inercia indica que, a menos que se produzca una caída generalizada de precios en los siguientes meses, las tasas seguirán subiendo hasta el final de año para luego bajar ligeramente.

Explicar que esta subida no respondería en su totalidad a un aumento en octubre, noviembre y diciembre de los precios requiere pedagogía. Que la inflación repunte hasta finales de año no significaría necesariamente que estemos experimentando en estos meses un resurgimiento de la inflación, sino a un efecto que ocurre porque en meses anteriores esto ya sucedió. Es más, pueden notar que estas barras naranjas han disminuido en magnitud desde principios de este año. Es como si, al aterrizar un avión, este momentáneamente volviera a elevarse tras tocar tierra. No está despegando de nuevo, solo está ajustando su aterrizaje. Para elevarse nuevamente necesitaría un nuevo impulso. Por lo tanto, durante unos meses seguiremos experimentando meses con tasas de inflación relativamente altas, e incluso en crecimiento. Y es precisamente esto lo que nos lleva a lo siguiente: si a esta futura evolución le añadimos decisiones de política económica que aumentarían momentáneamente aún más la inflación, será necesario comunicar con gran claridad que lo que estamos viendo es solo un efecto temporal de una acción que no debería traducirse en un deterioro de los fundamentos que impulsan la inflación. Solo un aumento de precios por la retirada de medidas que los redujeron en otro momento.

No me entiendan mal. La retirada de las medidas fiscales contra la inflación puede ser razonable desde una perspectiva fiscal e incluso de control de inflación a largo plazo, salvedad hecha de un posible rediseño más quirúrgico de estas que su completa eliminación-. La consolidación fiscal apremia y estas medidas alimentan un déficit que necesitamos reducir. Sin embargo, según algunos estudios, la retirada de estas medidas elevaría la tasa de inflación para 2024 en, al menos, un punto y medio. Podría elevarse así, sin problemas, bien por encima del 5% a principios de año si se retirarán en enero, por ejemplo.

Esta mayor inflación persistirá durante todo el año, por cosas como el uso de esta tasa interanual de las que le he hablado arriba, lo que podría crear cierta ilusión de un repunte de la inflación basada en fundamentales macro y microeconómicos. Y esto es algo que habrá que explicar convenientemente, ya que en un mundo donde la educación financiera es limitada, como mencionó mi colega, esto tendría consecuencias en las expectativas futuras y, por lo tanto, qué cosas, podrían alimentar la evolución de la misma inflación a medio plazo que trataría de reducir una consolidación fiscal.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días