La banca cotizada española ganó casi 20.000 millones hasta septiembre, un 24% más, y aviva el debate sobre el impuesto extraordinario

Solo unos días antes de la ronda de resultados, PSOE y Sumar pactaron alargar el gravamen y con estos beneficios milmillonarios ven justificada su intención

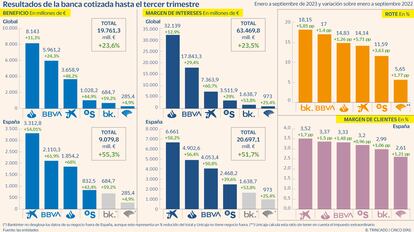

La banca vuelve a acaparar todos los focos por unos beneficios milmillonarios. Entre las seis entidades cotizadas —Banco Santander, BBVA, CaixaBank, Banco Sabadell, Bankinter y Unicaja— han ganado casi 20.000 millones de euros entre enero y septiembre. En concreto, la cifra asciende a 19.761,3 millones de euros, un 23,6% más. Un avance más que notable que aviva el debate sobre la idoneidad del impuesto extraordinario al sector y su posible alargue más allá de 2024. La tasa, mientras tanto, sigue recurrida en los tribunales.

El repunte se explica, principalmente, por el viraje de la política monetaria fijado por el Banco Central Europeo (BCE) desde julio de 2022. Como insisten fuentes financieras, el cambio no lo ha marcado el sector, sino el Eurobanco en su batalla contra la inflación. Pero esta decisión tiene ganadores y perdedores: los que pagan el pato son las familias endeudadas con hipotecas a tipo variable. Mientras que la banca se beneficia de unos mayores ingresos por el mismo volumen de negocio.

Este efecto se deriva de la cadena de transmisión de la política monetaria dictada en Fráncfort, que se demora un periodo largo, ya que el precio del dinero no se traslada de forma automática a los préstamos, de ahí que siga cosechando subidas un año y medio después del inicio de las alzas de tipos. En concreto, los bancos precisan de unos 12 meses para actualizar al nuevo nivel del euríbor el total de su cartera crediticia —por ejemplo, las hipotecas variables están referenciadas a ese índice y se revisan habitualmente una vez al año—. Por ello, la cuenta de resultados sigue acelerando y lo hará todavía algunos trimestres más: según el Banco de España, un tercio de la cartera hipotecaria tiene que repreciarse todavía en una parte importante.

De hecho, las entidades han avanzado en las diferentes presentaciones que el margen, los beneficios y la rentabilidad ya está cerca de su máximo. En el margen de la clientela, por ejemplo, la gran banca ha superado con creces el 3% que parecía ser techo casi insuperable. Y todavía crecerá más, aunque ya no con la misma intensidad. Pese a ello, las entidades avanzan un primer semestre de 2024 incluso mejor que el de este ejercicio. La duda queda para la parte final del próximo año. Mientras tanto, es evidente que 2023 será de récord en la mayoría de entidades. Otra vez.

“Lo esperable es que los bancos continúen teniendo unos resultados igualmente positivos, aunque no tan brillantes como los del año pasado y los de este 2023. Poco a poco, a medida que la situación económica se vaya deteriorando y se produzcan los primeros efectos sobre el empleo, veremos cómo el margen financiero tenderá a estrecharse. También la progresiva necesidad de retribuir los depósitos irá incidiendo en este estrechamiento del margen financiero”, argumenta Francisco Uría, socio responsable global de banca de KPMG.

En términos de rentabilidad, el retorno sobre el capital tangible (ROTE) mejoró a cierre de septiembre en todos los casos y se sitúa de media en el 13,56%. Aunque hay diferencias notables entre ellos. Los que más avanzaron en esta rentabilidad fueron Bankinter (escaló hasta el 18,15%) y CaixaBank (llegó al 14,14%), en ambos casos cerca de seis puntos porcentuales más que hace un año. También cosechó un ROTE destacado BBVA (17%), aunque en su caso el crecimiento fue de 1,4 puntos. O Banco Santander, que sitúo esta métrica en el 14,83% (1,26 puntos por encima que en septiembre de 2022). Sabadell, por su parte, mejoró su rentabilidad 363 puntos básicos, hasta el 11,59%.

La nota discordante la apuntó Unicaja. También mejoró su retorno sobre capital tangible, 1,77 puntos en concreto, pero sigue con una rentabilidad reducida, muy por debajo del resto de pares españoles: 5,65%. Tras dos años de batalla interna entre el bando malagueño y el asturiano de Liberbank, la entidad parece haber alcanzado la estabilidad con el nombramiento de Isidro Rubiales como consejero delegado en sustitución de Manuel Menéndez. Ahora necesita tiempo para que los números mejoren y necesita que lo haga de forma notable.

Márgenes disparados

Si se fija la mirada en lo anotado por los bancos en el margen de intereses, la cifra escala hasta los 63.469,8 millones de euros, un 23,5% más. Mientras que las comisiones netas lo hicieron de forma más tímida: un 3,9%, hasta los 18.463,6 millones de euros. El avance ha sido importante, por encima de lo que le han crecido los costes pese a la fuerte espiral alcista de precios. De ahí que la ratio de eficiencia haya mejorado con fuerza en todos los casos: Bankinter, con un 34,9%, destaca como la más eficiente entre las entidades españolas y consigue una cota de las más bajas de Europa. Le sigue BBVA (41,8%), Banco Sabadell (41,9%), CaixaBank (42,7%), Banco Santander (44%) y Unicaja (45,9%). Es decir, todas por debajo del umbral del 50%, el que marcan los expertos como barrera a partir de la que un banco comienza a ser eficiente.

Eso sí, estos números tan abultados son un arma de doble filo. Por un lado, sirven a las entidades para sacar pecho y tratar de recuperar el terreno bursátil perdido en los últimos años (todas cotizan con descuento sobre valor en libros, excepto Bankinter). Pero, por otro, las sitúa de nuevo en ojo del huracán político como empresas que están sacando tajada del contexto económico complejo actual. De ahí que se les reclame que arrimen el hombro con un gravamen temporal, discutido y recurrido por el sector, que ahora amenaza con convertirse en permanente. De hecho, PSOE y Sumar ya han pactado que si forman Gobierno lo revisarán para mantenerlo más allá de 2024 y con estos beneficios se ven reforzados en su petición.

“Por supuesto que hay margen para que las entidades financieras y energéticas, que están presentando resultados milmillonarios estos días, realicen una mayor aportación fiscal a la que efectúan actualmente”, aseguró la vicepresidenta primera del Gobierno en funciones, Nadia Calviño, el pasado viernes en RNE. Más taxativa fue unos días antes la vicepresidenta segunda, Yolanda Díaz, que aseguró que la banca “se estaba forrando” en su defensa del alargue del impuesto.

El sector financiero, por su parte, incide en que se trata de un gravamen discriminatorio y que es “pegarse un tiro en el pie”, como repitió en varias ocasiones el pasado viernes Gonzalo Gortázar, consejero delegado de CaixaBank, durante la presentación de los resultados del banco. “Se basa en una hipótesis que no es cierta, porque no hay beneficios extraordinarios. Hay que coger la cifra absoluta y compararla con los recursos propios de la entidad”, argumentó el primer ejecutivo de la mayor entidad por volumen de negocio en el país.

Para la discusión sobre esta tasa se deben observar los guarismos anotados solo por la actividad en España, que son los que grava este impuesto, que en principio era temporal. Así, en el apartado de beneficios, la banca cotizada ganó entre enero y septiembre 9.079,8 millones en el país, un 55,3% más (si las entidades no hubieran tenido que pagar los 1.110 millones del gravamen, las ganancias se habrían disparado un 74,3%). Este fuerte repunte se explica por el margen de intereses, que creció con la misma intensidad una vez que Europa dejó atrás la era de tipos cero o negativos: +51,7%, hasta los 20.697,1 millones de euros.

El consejero delegado de Banco Santander, el mexicano Héctor Grisi, incidió en la idea de que el impuesto es contraproducente para la economía y que no está bien diseñado: “El problema es que es un impuesto que no va a los beneficios, sino a los ingresos”. Y avisó del problema que puede derivar de ello: “Los mercados tienen ciclos. Y cuando tienes malos ciclos y hay un impuesto sobre el ingreso, complica mucho la operativa. (...) Hoy estamos en un ciclo arriba en el que el impuesto puede afectar o no. Pero en un ciclo bajo, afectaría de manera importante al crédito”, aseguró la semana pasada.

Por otra parte, su homóloga en Bankinter, María Dolores Dancausa, añadió en la presentación de resultados de la entidad el temor a un alargue de la tasa. “Espero que se mantenga su carácter temporal, venga el Gobierno que venga. Cambiar las reglas del juego generaría mucha inseguridad jurídica”. César González-Bueno, primer ejecutivo de Sabadell, prefirió no abundar en el asunto, aunque sí dijo que el récord de beneficios del banco se explica principalmente por el mayor tamaño actual del grupo y no tanto por el nuevo entorno de tipos de interés.

En términos de solvencia, las seis entidades superaron la barrera del 12%. La que lo hizo con más fuerza fue Unicaja, que alcanzó a cierre de septiembre el 14,2% en la ratio de CET1 fully loaded, el capital de máxima calidad. Con estos guarismos en solvencia, hay dos bancos con un exceso de capital importante: BBVA (unos 2.600 millones) y Santander (cerca de 1.900 millones). Esto les da margen para realizar nuevas recompras de acciones propias o para lanzarse a por alguna operación corporativa, aunque por el momento no se vislumbra ninguna oportunidad de mercado.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días