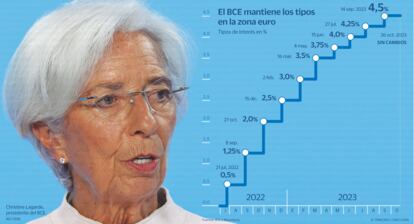

El BCE deja sin cambios los tipos por primera vez tras diez subidas sin pausa

El banco central cumple con la expectativa prevista aunque el horizonte es de tipos elevados largo tiempo

El BCE se ha plantado. Después de una oleada de diez subidas de tipos seguidas desde julio del pasado año, el Consejo de Gobierno del BCE reunido hoy en Atenas ha decidido dejar el precio del dinero como está, en el 4,5%, máximos desde 2001. El efecto acumulado de un endurecimiento monetario sin precedentes ya está logrando los objetivos deseados por el BCE, aunque la propia institución no prevé alcanzar la ansiada meta de inflación del 2% hasta 2025.

La decisión de hoy es la pausa esperada, y sugerida por Christine Lagarde en la cita de septiembre, y el inicio de una larga meseta de tipos elevados durante tiempo. Pero la renuncia a elevar aún más los tipos no significa ni mucho menos que el BCE esté dispuesto a abrir la mano y a ir preparando el terreno a una rebaja del precio del dinero, que bien podría no llegar hasta finales del próximo año. En el comunicado posterior a la reunión el BCE insiste en enterrar cualquier expectativa de recortes. “Las decisiones futuras del Consejo de Gobierno asegurarán que los tipos de interés oficiales se fijen en niveles suficientemente restrictivos durante el tiempo que sea necesario”, explica el BCE.

La institución argumenta su decisión de no tocar los tipos de interés, que ha sido tomada por unanimidad, en que “la inflación descendió acusadamente en septiembre, también debido a fuertes efectos de base, y la mayoría de los indicadores de la inflación subyacente han continuado disminuyendo. Las anteriores subidas de los tipos de interés acordadas por el Consejo de Gobierno siguen transmitiéndose con fuerza a las condiciones de financiación, lo que está frenando cada vez más la demanda y ayudando con ello al descenso de la inflación”. Pero el BCE también avisa, reconociendo que todavía no baja la guardia, de que “aún se espera que la inflación siga siendo demasiado alta durante demasiado tiempo y que las presiones inflacionistas internas continúen siendo intensas”.

Christine Lagarde ha señalado que en absoluto se ha debatido hoy una posible rebaja de tipos algo que, en todo caso, sería “absolutamente prematuro”. Y para dejarlo aún más claro ha insistido: “La pausa no significa que no vayamos a subir los tipos nunca de nuevo. Dependerá de los datos”. La decisión de hoy llega tras la difícil reunión de septiembre, en que el Consejo de Gobierno se enfrentó como nunca antes al dilema de seguir controlando la inflación incluso a costa de dañar el crecimiento. Se impuso entonces la tesis del ala dura del BCE, con un alza de tipos que para el sector más moderado ya no era necesaria pero que dejó apuntalado el precio del dinero de cara a la cita de hoy. Lo previsible por tanto era que no hubiera cambios, y también que no se lanzara señal alguna de relajamiento cuando la lucha contra la inflación continúa tan candente.

La incertidumbre no da tregua y el riesgo geopolítico en Oriente Próximo es un nuevo foco de inquietud para los bancos centrales por su potencial de desencadenar un repunte del precio del petróleo si el conflicto se extiende por la región. Las últimas previsiones de inflación del BCE, comunicadas en su reunión del 14 de septiembre, situaban el barril de petróleo en 81,8 dólares en 2024 y en 77,9 en 2025. Unas estimaciones que ahora resultan muy optimistas. Según ha reconocido Lagarde, el riesgo geopolítico puede impulsar de nuevo el precio de la energía e inyectar incertidumbre en las perspectivas de inflación. “La guerra injustificada de Rusia contra Ucrania y el trágico conflicto desencadenado por los atentados terroristas en Israel son fuentes clave de riesgo geopolítico”, ha señalado. Además, la inflación subyacente sigue siendo elevada, del 4,5% interanual en septiembre, debido a un bucle salarios-precios que aún no está bajo control y que el BCE vigila estrechamente.

La pausa ha sido posible a la vista de la desaceleración de la inflación en la zona euro, que en septiembre ya se moderó al 4,3% en tasa interanual, desde el 5,2% de agosto, y a la vista de que el crecimiento muestra una creciente debilidad, con la perspectiva de recesión para la economía alemana este año. Según ha reconocido la presidenta Christine Lagarde la economía de la zona euro seguirá “débil” en lo que queda de año, si bien el descenso de la inflación permitirá cierta mejora para el poder adquisitivo de los hogares.

Además, la notable subida de rentabilidades de los bonos registrada en las últimas semanas, por contagio del ascenso de la deuda de EE UU, ha contribuido aún más a endurecer el coste de financiación, ya de por sí elevado después de que los tipos hayan subido en apenas 15 meses en 450 puntos básicos. Fruto de esas subidas es la restricción en la concesión de crédito por parte de las entidades financieras que muestra la última encuesta elaborada por el BCE, donde también se aprecia una caída de la demanda. Lagarde ha destacado que la transmisión de la política monetaria, es decir, el impacto de esas alzas de tipos sobre la economía “es muy fuerte”, en especial en lo que se refiere al sector bancario y el crédito. Y ha avanzado que ese impacto sobre la economía real se va a seguir notando en los próximos meses, con intensidad hasta al menos el primer trimestre de 2024.

A favor de una pausa en las alzas de tipos juega también el hecho de que los líderes de la UE no han alcanzado aún un acuerdo para la reforma de las reglas fiscales, que debería estar cerrado antes de fin de año. El BCE ya ha advertido del riesgo que puede suponer un retraso a 2024 de ese pacto, que los inversores aguardan como pieza clave para la sostenibilidad de la elevada deuda pública de la zona euro. Lagarde ha insistido hoy en rueda de prensa en la necesidad de alcanzar un acuerdo sobre las reglas fiscales antes de que acabe el año y en seguir avanzando en la unión bancaria.

El BCE no ha anunciado novedades en el comunicado posterior a la reunión sobre dos de las medidas que los expertos sí esperan para los próximos meses: el final de la reinversión de los vencimientos de deuda del programa PEPP y un aumento en el coeficiente de reservas que se exige a la banca, con el fin de favorecer el descenso del exceso de liquidez del sistema. Lagarde ha afirmado que el Consejo de Gobierno no ha debatido hoy sobre ninguna de estas medidas.

El BCE ya suspendió las reinversiones del programa tradicional de compra de activos (APP) pero las mantiene en el PEPP, lanzado en la pandemia y que ha alcanzado un volumen de 1,7 billones de euros. Respecto a este segundo programa, el Consejo de Gobierno reitera hoy que prevé mantener las reinversiones de la deuda que vaya venciendo hasta al menos finales de 2024.

Lagarde: "Nada que lamentar"

Christine Lagarde está a punto de cumplir cuatro años al frente del BCE, en la mitad de su mandato, y asegura no tener nada que lamentar de este tiempo, que reconoce ha sido muy intenso. Así lo expresó hoy en rueda de prensa, a pesar de que en estos años su tarea ha tenido aciertos y también algunos errores. El más señalado, común por otro lado al conjunto de los bancos centrales, es haber menospreciado la persistencia de la inflación tras la pandemia. Se consideró en principio un fenómeno pasajero, lo que obligó después a alzas de tipos apresuradas.

La labor del BCE en la pandemia, salvo el traspié inicial con las primas de riesgo, sí recibió alabanzas gracias a la activación del PEPP y, más tarde, del plan antifragmentación financiera (TPI).

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días