Las pymes obtienen financiación al 3%, el nivel más alto desde 2015

El entorno es más adverso que antes de la pandemia. El 56% de las empresas requirió de préstamos en 2022

La situación de las pymes en cada momento es crucial para la economía española. Es fácil de entender, simplemente, conociendo su dimensión. Los últimos datos del Ministerio de Industria, Comercio y Turismo al cierre del primer trimestre de 2023 recogen un total de 2,93 millones de empresas en España, de las que un 99,8% son pymes y el resto, grandes corporaciones, con 250 o más asalariados.

Tras los años duros de la pandemia para todos los sectores, las empresas se han enfrentado a nuevos desafíos, que además han coincidido en el tiempo: el alza de costes por la tensión en los precios de la energía y la inflación, los cuellos de botella en la cadena de suministros y el repunte de los tipos de interés. Al cierre de 2022, Cepyme detectó “un entorno más adverso para las pymes que en 2019, ejercicio previo a la pandemia”.

La patronal concluye en su resumen anual que los márgenes de las pequeñas y medianas empresas se han contraído ante la inflación, el aumento de la carga financiera y la fuerte subida de los costes laborales, derivada de las mayores cotizaciones y el repunte del salario mínimo interprofesional (SMI). “La inflación ha elevado la facturación nominal de las pymes en 2022, pero las ventas han caído, una evolución coherente con el debilitamiento del avance del empleo”, señala.

Además de afrontar los retos de la coyuntura actual, las pymes necesitan seguir invirtiendo para obtener rentabilidad, crecer, ser más competitivas, salir al exterior o alinearse con la digitalización o sostenibilidad, otros de los grandes desafíos de presente y futuro.

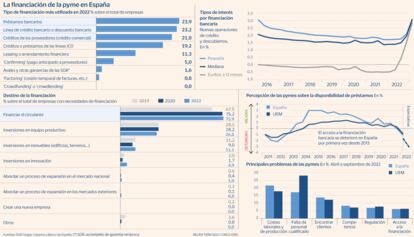

El XII Estudio de SGR-Cesgar (Confederación Española de Sociedades de Garantía) sobre la financiación de la pyme en España indica que más de dos millones de empresas necesitaron financiación el pasado ejercicio (el 56,2%), con independencia de si la buscaron de forma activa o no. Aunque supone una ligera bajada con respecto a 2021, supera de manera considerable el dato prepandemia, que fue del 34,8%.

En cuanto a los instrumentos financieros más utilizados, destacaron los préstamos bancarios (24% del total de pymes), las líneas de crédito bancario (23,2%) y el crédito de proveedores comercial (21,8%). En lo que se refiere a líneas ICO, que registraron un fuerte impulso en los años de la crisis sanitaria, se mantuvieron durante 2022 (19,2%). Destaca también la subida en el uso del confirming (pago anticipado a proveedores), del 2,8% al 5%. Por sectores, la industria; energía y agua; comercio, talleres y servicios personales; hostelería y restauración, y construcción fueron los que tuvieron mayores necesidades de financiación.

Los recursos obtenidos se dedicaron en la mayor parte para el circulante (75,9% de las empresas), que sigue ganando peso desde 2019 cuando se situaba en el 67,5%, y a inversión (37,9%), tanto para el equipo productivo como para inmuebles, así como para abordar procesos de expansión de la actividad a nivel nacional e internacional. De forma paralela, el informe de SGR-Cesgar destaca la solicitud de financiación ligada a la digitalización y la sostenibilidad, que pidieron el 17,4% de las pymes para abordar inversiones en ambas áreas, y que un 26,5% considera que va a necesitarla en los próximos tres años.

Pero los tipos van a seguir marcando la evolución de la oferta y la demanda de financiación. El cambio del BCE hacia una política más restrictiva para contener la escalada de los precios ha tenido y sigue teniendo consecuencias directas.

El Banco de España, por ejemplo, indica en uno de sus informes publicado el pasado enero que “la percepción de las pymes españolas sobre el grado de accesibilidad a préstamos bancarios reflejó por primera vez desde 2013 un deterioro en términos netos entre los meses de abril y septiembre de 2022″. En el conjunto de la UEM, la tendencia es similar, ya que empeoró por primera vez desde 2014. No obstante, el grado de deterioro registrado estaría muy por debajo de los valores observados durante la última crisis financiera de 2008. El repunte de los tipos de interés ha situado el coste como el principal obstáculo. El segundo es la falta de garantías por parte de las empresas.

El Banco de España detalla en su informe que las pymes han encontrado un endurecimiento en “algunas de las condiciones aplicadas a los préstamos bancarios, especialmente en los tipos de interés”. En el primer semestre de 2022 el euríbor a 12 meses se incrementó en 135 puntos básicos, hasta el 0,85%, saliendo así del terreno negativo en el que había cotizado durante seis años. En marzo de 2023 cerró con una media del 3,647%, encadenando 15 meses al alza.

Contracción de la oferta de crédito

El organismo señala, por otro lado, que “la contracción de la oferta de crédito se habría debido a unos mayores riesgos percibidos por las entidades financieras y a una menor tolerancia a estos riesgos por parte de estas. También habría quedado reflejado en un aumento de la proporción de préstamos denegados en todos los segmentos de crédito”.

Cepyme concreta que el tipo de interés medio de los nuevos créditos bancarios para pymes subió en el cuarto trimestre de 2022 hasta más del 3%, siendo la primera vez que se supera este nivel desde marzo de 2015. “Hay que remontarse hasta 1995 para encontrar un incremento de más de un punto porcentual de un trimestre al siguiente”, señala en el último informe sobre la situación de la pyme. Para las empresas medianas estas referencias de tipo de interés son las más altas desde septiembre de 2014, y para las pequeñas, desde marzo de 2016″.

La morosidad presiona al 60% de las empresas

El último año las empresas han sufrido problemas de morosidad a consecuencia del desfase que se produce entre cobros y pagos. El Estudio de la gestión del riesgo de crédito, elaborado por Crédito y Caución e Iberinform, señala que 6 de cada 10 empresas españolas soportaron impagos durante 2022, lo que supone un incremento del 2% respecto al año anterior, siendo las pymes las mayores perjudicadas. La subida de los tipos de interés, la incertidumbre económica, el fin de periodo de carencia de los créditos ICO y el vencimiento de la moratoria de la Ley Concursal han hecho que los últimos meses sean especialmente complicados para las pymes españolas, según se desprende del estudio.

En paralelo, Cepyme destaca el aumento de la carga financiera que se ha producido. “El pago de intereses por pasivos ha pasado en una empresa pequeña típica de 8.100 euros anuales al final de 2021, a 15.200 euros, lo que implica un incremento del 87,8%. Más desfavorable es en las medianas, que pasa de 156.300 euros a 354.600 euros (126,8%)”.

Con una oferta bancaria mucho más exigente, en el último año las pymes han ampliado el abanico de opciones para resolver sus necesidades de inversión. “Lo más importante ha sido el significativo aumento del peso de la utilización de los fondos propios y la financiación ajena no bancaria”, explica SGR-Cesgar. La financiación ajena no bancaria de la que se ha hecho un mayor uso está relacionada con aquellos productos sin coste explícito, como el crédito de proveedores (comercial), el recurso de familiares y amigos, o a otras empresas del mismo grupo, y las subvenciones.

Más costes y escasez de talento

A pesar de la situación, lo cierto es que la principal preocupación de las pymes no se centra en el acceso a la financiación, sino en el aumento de costes y en la falta de personal cualificado, algo que se refleja también a nivel europeo.

Con la perspectiva puesta en los próximos meses, la situación claramente tiende a empeorar, ya que el BCE sigue subiendo los tipos de interés. El Banco de España declara que “las empresas de la zona del euro son pesimistas en cuanto a la disponibilidad de financiación tanto interna como externa; tienen una visión particularmente negativa sobre el acceso a préstamos bancarios y líneas de crédito”, explica.

El tejido empresarial deberá seguir avanzando hacia la digitalización y la sostenibilidad, dos aspectos que precisarán de altas sumas de dinero. “A medio plazo, sectores como industria, energía y agua, educación, sanidad, servicios sociales, cultura y deporte, comercio, talleres y servicios personales y telecomunicaciones prevén aumentar sus niveles de digitalización en mayor medida. Se espera que entre un 20% y un 25% de sus pymes requiera financiación para abordar estas inversiones en los próximos tres años”, al igual que para eficiencia energética y para el autoconsumo energético”, destaca SGR-Cesgar en su informe.

La Bolsa, una alternativa al alza

Salidas. El mercado español cuenta con un segmento de contratación específico para las pymes, el denominado BME Growth, con unos requisitos algo menos exigentes para las compañías que la Bolsa tradicional. Al cierre de 2022 cotizaban 56 empresas en expansión, 14 más que en 2020, año del inicio de la pandemia. El dato revela que algunas medianas y pequeñas compañías han encontrado en la Bolsa una alternativa a la financiación bancaria en medio de una fuerte incertidumbre derivada de la crisis sanitaria. En los primeros meses de 2023 se han producido más incorporaciones.

Áreas. Los sectores que están recurriendo más a la financiación bursátil son los de mayor desarrollo en el presente y de cara a futuro: energías renovables y tecnología (electrónica y software). Ambos suponen el 59% del valor de BME Growth.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días