La financiación hipotecaria cae a mínimos de 2015 y el banco no pasa del 62% del valor de la vivienda

Los préstamos que otorgan más del 80% del coste de las casas alcanzan el nivel más bajo de la serie histórica, según el Banco de España

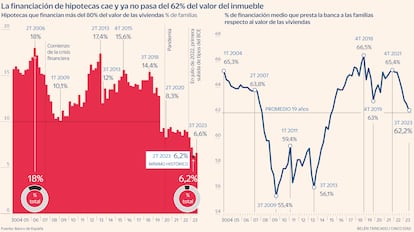

Los años en los que la banca otorgaba con facilidad un préstamo por el 80% del valor de tasación de una vivienda están quedando atrás, según los datos del Banco de España. Ahora, lo más común es que la hipoteca no supere el 62,2% del coste de la casa, el nivel más bajo desde verano del 2015. A partir de ese momento, la media del capital concedido había subido paulatinamente trimestre a trimestre, en sintonía con la recuperación económica, y se había mantenido en los últimos años en torno al 64,5%.

Sin embargo, con las subidas de tipos de interés que empezaron en 2022, la banca ha apostado por la prudencia. Tal es así que desde diciembre de 2021 se vienen encadenando caídas en la media de la tasa de financiación que prestan a los consumidores respecto al valor de las viviendas; es decir, el loan to value general. Las principales tasadoras y agencias inmobiliarias achacan esta caída a la incertidumbre económica y al encarecimiento del coste de los préstamos. Ambos factores explicarían, al menos en parte, por qué los bancos reducen las cantidades que, potencialmente, podrían dejarles a deber las familias en caso de caer en el impago.

Otro de los datos que avala este escenario y que, de hecho, confirma que las hipotecas de riesgo cada vez son más residuales, es el número de préstamos que financian más del 80% del valor de las viviendas –el tope máximo que fijaron los reguladores tras la crisis inmobiliaria–. Según los datos del Banco de España, en septiembre apenas representaron el 6,6% del total de los créditos concedidos; el nivel más bajo de la serie histórica, que empezó en 2004.

Esta tasa lleva más de un año de descensos consecutivos, con excepción del último trimestre, cuando pasó del 6,2% al 6,6%. En 12 meses ha bajado casi tres puntos porcentuales, lo que corrobora la idea de que los bancos están cerrando el grifo y siendo más selectivos a la hora de conceder financiación.

En el conjunto de los bancos que operan en España, el 60% de su financiación se destina a las familias, un 44% a través de préstamos hipotecarios, según la Asociación Española de Banca (AEB). Su importancia en la economía y la experiencia de 2008 justifican, según los expertos, la caída, pues intentan reducir el riesgo de insolvencia. Y es que al contratar una hipoteca, el banco no solo evalúa que el pago de la cuota mensual no supere el 30% del salario del futuro propietario, sino también su solvencia económica a través de su capacidad de endeudamiento.

Las entidades reguladoras, como el Banco de España (BdE), establecen que el comprador de la vivienda no destine más del 30% de sus ingresos mensuales al pago de las cuotas de la hipoteca. Aunque este porcentaje se puede incrementar hasta el 40%, este tope abarca todas las deudas con sus intereses: el préstamo del coche, la financiación de los estudios, las compras a plazos o las cuotas de tarjetas de crédito.

El problema es que, actualmente, el volumen de ingresos que una familia destina íntegramente a la compra de una vivienda se aleja peligrosamente del límite recomendado y amenaza con seguir creciendo a medida que pasen los meses. Según los datos que actualiza periódicamente el Banco de España, al cierre del segundo trimestre de 2023 los hogares soportaban un esfuerzo teórico anual del 38,9%, la cifra más elevada en el país desde finales de 2011.

Según muestran los datos del supervisor bancario, el tipo medio de interés de los nuevos préstamos de vivienda cerró el segundo trimestre de 2022 en el 1,7%, cuando la tasa de esfuerzo rondaba el 31,6%, una cota relativamente asequible. Desde entonces, los tipos han ido creciendo con fuerza hasta situarse el pasado junio en el 3,9%, llevando el esfuerzo teórico a niveles que rozan el 40% y evidenciando el peso que tiene la financiación en el comportamiento del mercado inmobiliario.

En el corto plazo, los expertos esperan que esta ratio siga aumentando, así como las condiciones de financiación. Los bancos serán más exigentes a la hora de analizar la estabilidad y las condiciones laborales de los clientes tanto para la concesión del crédito inmobiliario como para determinar el porcentaje de financiación que conceden.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días