Más presión para la banca: el euríbor vuelve a hundirse en julio al borde del -0,5%

La cotización refleja la larga temporada de tipos en mínimos que confirmó el BCE en su última cita

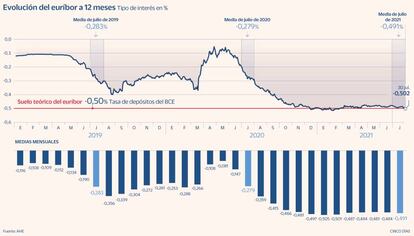

El euríbor a 12 meses, el índice que sirve para calcular las cuotas de la mayoría de las hipotecas variables en España, continuó bajando en julio tras romper en junio con una racha de cuatro meses de subidas. Registra una media mensual del -0,491% (frente al -0,484% anterior) y roza el umbral del -0,5% que perforó a principios de año. En tasa diaria ha llegado a hundirse al -0,502%. Su cotizacion refleja la nueva estrategia del Banco Central Europeo (BCE), que en su última reunión insistió en mantener los tipos de interés en mínimos aunque la inflación supere el 2%.

Este escenario, con el euríbor muy cerca de su mínimo histórico mensual del -0,505% de enero, beneficia a los hipotecados con préstamos ligados a esta referencia, pero perjudica más si cabe a los bancos, cuyos márgenes siguen presionados.

Hace una semana, el BCE decidió modificar las indicaciones de la orientación de su política monetaria tras haber incrementado su objetivo de inflación hasta el 2% a medio plazo (anteriormente era una tasa algo inferior al 2%). La institución que preside Christine Lagarde prevé mantener los tipos de interés muy bajos durante más tiempo hasta asegurarse de que la recuperación económica de la zona del euro se haya consolidado.

El índice se acerca a su mínimo histórico mensual del -0,505% que marcó en enero

“El alto nivel de contagios, y su directa asociación a una ralentización de la recuperación económica para el año, han desencadenado una visión mucho más negativa que la que tenían el sector financiero y los mercados hasta ahora, que estaban ya descontando un año con crecimientos fuertes derivados de la vacunación. Todo ello irá apoyado por unas laxas políticas de tipos de interés de los principales bancos centrales y las fuertes políticas fiscales de los gobiernos, que serán también importantes para impulsar la recuperación”, dice María Pont López, directora de relación con inversores de Abaco Capital.

El mercado no augura subidas de tipos hasta 2023 ó 2024. Así, los expertos esperan que el euríbor se mantenga en los niveles actuales durante bastante tiempo. No obstante, Simone Colombelli, director de Hipotecas de iAhorro, no espera una caída por debajo de la barrera del -0,5% en los próximos meses. “No creemos que haya grandes variaciones en la tasa del indicador. Veremos pequeños movimientos principalmente en los datos diarios en lugar de en la evolución final del mes”, asevera.

Desde el comparador financiero HelpMyCash indican que “a corto plazo, todo apunta a que el euríbor cotizará en valores muy bajos tanto este año como el siguiente”. Pero opinan que, a largo plazo, “dependerá de si la inflación sube mucho o no”. El Departamento de análisis de Bankinter prevé que el cierre el año 2021 con un valor medio del -0,50%. Para 2022, su predicción es que el índice cotice a una media del -0,41%, mientras que en 2023 cree que podría subir hasta el -0,26%.

Cuotas hipotecarias

La caída del euríbor por segundo mes consecutivo seguirá abaratando las hipotecas que se revisen anualmente, dado que hace un año el indicador se situaba muy por encima, en el -0,279%. En este caso, para una hipoteca media de 200.000 euros, la rebaja será de aproximadamente 18 euros al mes o más de 200 euros al año.

Sin embargo, los préstamos que toque revisar semestralmente sufrirán una subida de precio. Y es que el índice de hace seis meses era más bajo todavía (el -0,501% en febrero). Así, la cuota subirá unos 1,34 euros al mes.

Las hipotecas que se revisen cada 12 meses bajarán, pero no las de revisión semestral

Los precios de las hipotecas que ofrecen los bancos continúan en niveles mínimos como consecuencia de la fuerte competencia en el sector. Según el Instituto Nacional de Estadística (INE), el tipo medio al que se conceden los préstamos fijos ronda el 2,80% mientras que el de los variables registra el dato más bajo de su historia en el 2,07%. Por otro lado, el porcentaje de hipotecas firmadas interés variable (60,1%) ha vuelto a superar al de hipotecas fijas constituidas en un mes (39,9%).

Desde comienzos de año, los préstamos fijos habían llevado la delantera a los variables debido a las condiciones tan atractivas que se encontraban en el mercado, puesto que los bancos priorizan los tipos estables al lograr con ellos algo más de rentabilidad. “Ahora parece que la tendencia se ha vuelto a invertir y las previsiones de que al euríbor le quedan años en terreno negativo han vuelto a otorgar protagonismo a la oferta variable”, apunta el experto de iAhorro, que pronostica que “a corto plazo nos esperan buenos meses en cuanto a firmas de hipotecas”.