Los fantasmas del riesgo político visitan de nuevo Europa

El nerviosismo del mercado se extenderá hasta la celebración de las elecciones en Francia. Los expertos avisan del riesgo de retroceso en la integración europea en caso de victoria de Le Pen y del peligro de tensión en la deuda soberana de la zona euro

Hacía mucho que el riesgo político no hacía acto de presencia en los mercados financieros europeos. Los tiempos en que los inversores castigaban a la zona euro por las dudas sobre la sostenibilidad de la deuda soberana -en concreto de la de los países periféricos- o directamente sobre la viabilidad del proyecto europeo han quedado muy lejos. Esta semana sin embargo, la presión vendedora ha vuelto a escena y esta vez no tiene como epicentro a ningún país periférico sino a uno de los socios fundadores de la UE e impulsor histórico de la integración europea: Francia. El Cac francés ha sufrido su mayor caída semanal en dos años y la prima de riesgo gala ha trepado a máximos de 2017, contagiado al conjunto de la zona euro de la oleada de ventas en su mercado financiero.

El resultado de las elecciones al Parlamento Europeo del pasado domingo ha confirmado un avance generalizado de la extrema derecha en Europa que no ha logrado romper la actual mayoría de conservadores, socialdemócratas y liberales pero que sí ha provocado todo un terremoto político en Francia. La Agrupación Nacional de Marine Le Pen ha arrasado en el país y precipitado la convocatoria de elecciones legislativas por parte de Emmanuel Macron para el próximo 30 de junio en primera vuelta y el 6 de julio en segunda. Un movimiento arriesgado por parte del presidente de la República con el que poner a prueba la verdadera fuerza de Le Pen en clave nacional y que ha puesto en alerta a los inversores.

La rebaja del rating soberano de Francia decidida por Standard & Poor’s el pasado 31 de mayo pasó sin pena ni gloria por los mercados financieros. No ha sido hasta esta semana, en plena resaca por las elecciones europeas y la convocatoria de legislativas en el país, cuando los inversores han puesto en foco en la situación de las cuentas públicas galas y en la posibilidad de que un cambio de gobierno en Francia suponga una parálisis, cuando no un retroceso, en el proyecto europeo.

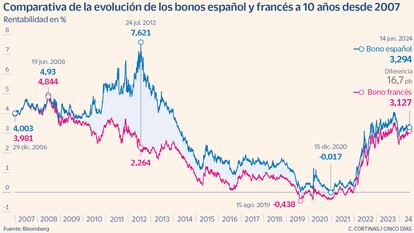

En solo unos días, la prima de riesgo francesa se ha disparado por encima de los 75 puntos básicos, al nivel más alto desde 2017, justo el año en que Francia celebró unas elecciones que estuvieron cerca de dar la presidencia a Marine Le Pen, derrotada finalmente en segunda vuelta por Macron. El diferencial del bono francés a una década frente al español se ha reducido al nivel más bajo desde 2009, a tan solo 15 puntos básicos, y se ha vuelto casi inexistente frente al bono portugués, hecho insólito en el mercado financiero que refleja la desconfianza y nerviosismo de los inversores ante el nuevo escenario político en Francia. La oleada vendedora también ha alcanzado a la Bolsa y se ha extendido más allá del parqué francés, aunque el Cac es el peor índice de la semana, con un retroceso superior al 6%. El castigo ha sido especialmente duro con la banca. Como en otros episodios de un pasado que parecía muy lejano, el riesgo soberano francés ha acabado por contagiar al conjunto de la zona euro. Los bancos españoles e italianos han caído en Bolsa con fuerza, al tiempo que las primas de riesgo de ambos países han subido en más de 20 puntos básicos en la última semana.

¿Pero por qué inquieta tanto una posible victoria de Marine Le Pen tanto a nivel doméstico como europeo? Por un lado, los inversores ya están lanzado un mensaje claro de qué le piden al nuevo gabinete francés: un compromiso claro con la consolidación fiscal para un país que se ha alejado de los objetivos de Bruselas de déficit y deuda pública justo cuando el año próximo se reanudará el cumplimiento de las reglas fiscales. La indisciplina fiscal es duramente castigada en el mercado, como ya se vio durante el breve mandato de la británica Liz Truss en octubre de 2022 con su drástica propuesta de recorte de impuestos, y los inversores se ponen en guardia ante una formación política que propone rebajas de impuestos y que no cuenta con experiencia de gobierno a nivel estatal. El actual ministro de finanzas galo, Bruno le Maire, no dudaba esta semana en comparar el impacto en mercado de una victoria de Le Pen con lo sucedido en Reino Unido. “Si Agrupación Nacional implementa su programa, una crisis de deuda al estilo de lo sucedido con Liz Truss es posible”, aseguró el martes.

Por otro lado, Agrupación Nacional es un partido euroescéptico. Ha renunciado al discurso rompedor del pasado en el que proponía el abandono de la moneda única -”el euro está muerto”, proclamaba Marine Le Pen en 2017- pero difícilmente va a abanderar retos pendientes para la zona euro como la ingente financiación necesaria para mejorar la productividad o el mercado único de capitales.

“La zona euro está en una encrucijada, debe decidir cómo afrontar su declive frente a Estados Unidos y China. Europa actualmente exporta su ahorro hacia inversiones en EE UU. Y Le Pen no va a cuestionar el euro pero sí podría frenar cualquier iniciativa estratégica que requiera más integración”, explica Raymond Torres, director de Coyuntura Económica de Funcas. Además, según apunta Torres, “Francia probablemente es el país de la zona euro con peor perspectiva fiscal”. Un elemento que explica el nerviosismo de unos inversores ante un eventual gobierno que propone recortes fiscales.

La economía francesa cerró 2023 con un déficit público del 5,5% del PIB, por encima del 4,9% esperado para ese año, y un ratio de deuda sobre PIB del 110,6%. Y en abril, el gobierno revisó al alza sus previsiones de desequilibrio fiscal para este ejercicio: ahora espera que el déficit alcance el 5,1% del PIB, en lugar del 4,4% del objetivo inicial, para reducirse al 4,1% en 2025 y al 2,9% en 2027, el último año del mandato de Macron. La agencia de rating Moody’s, que mantiene el rating de Aa2 para Francia, advierte de que “la carga de la deuda del país es la más alta entre sus homólogos de calificación similar, y los grandes déficits presupuestarios estructurales han dado lugar a un aumento casi continuo de la carga de la deuda desde la década de 1970″. Moody’s incluso prevé un aumento de la ratio de deuda sobre PIB del 110,6% en 2023 al 115% en 2027.

El impacto en mercado

Richard Brown, gestor de carteras de clientes de Janus Henderson, reconoce que el resultado electoral de las europeas y su efecto en la política francesa han recordado a los inversores riesgos políticos que habían quedado relegados a un segundo plano durante el pasado. Y desde Credit Agricole reconocen que, pese a que la retórica de la salida del euro ya no está en el discurso de Le Pen, en caso de una victoria electoral de Agrupación Nacional “la percepción de los inversores extranjeros se verá fuertemente afectada, al ver un gobierno que carece de experiencia al frente del país”. En especial si logra una mayoría absoluta.

El temor más reciente es que una segunda vuelta enfrentara a la formación de Le Pen no con la de Macron sino con la agrupación de partidos de izquierda, cuya eventual victoria tampoco sería la apuesta predilecta del mercado. La coalición de partidos de izquierda, que agrupa a los socialdemócratas y a los populistas euroescépticos de Jean-Luc Mélenchon, presentó este viernes su programa económico, que contempla revertir la reforma de las pensiones de Macron, recuperar opción de jubilarse a los 60 años, un aumento del salario mínimo y un impuesto extraordinario sobre los beneficios empresariales. El anuncio de su propuesta aceleró la caída bursátil el viernes y el ascenso de las primas de riesgo.

Goldman Sachs ha calculado que la completa aplicación del programa electoral de Agrupación Nacional supondría un alza de la rentabilidad del bono francés a una década de 50 puntos básicos. Su avance en la última semana ha llegado a ser de 13 puntos básicos, pese a que la prima de riesgo con Alemania se haya disparado en casi 20 puntos básicos, al entorno de los 75. El banco estadounidense no prevé en todo caso que Le Pen desarrolle al máximo su programa. Ese eventual nuevo gobierno se iba a encontrar con las dificultades prácticas del ejercicio del poder, con la presión y vigilancia estrecha del mercado y con posibles cálculos electorales de cara a las presidenciales de 2027. Goldman Sachs de hecho estima que el diferencial de la deuda gala se mantenga contenido tras la reciente subida aunque no por ello considera que el bono francés esté en un punto atractivo de entrada. En especial si se lo compara con el bono español, ajeno a los efectos de una política doméstica también convulsa. En UBS en cambio sí consideran que un incremento de la prima de riesgo francesa por encima de los 55 puntos básicos es una oportunidad de compra táctica del bono galo a 10 años. En todo caso, y una vez superados los 70, también señala que es el momento de “esperar y ver” cuáles son las alianzas electorales y las posibles políticas fiscales.

Goldman Sachs también señala que la deuda soberana francesa no se verá sometida a la tensión de 2017, cuando la prima de riesgo gala rozó los 80 puntos básicos, pese a que ahora supera los 75. “La razón es que la presidencia de la República no está en juego y que Agrupación Nacional no está animando de forma explícita a la salida de la UE o del euro”, explica la entidad. El banco estadounidense asegura incluso que la respuesta política dada por la zona euro a las crisis más recientes -el mecanismo TPI del BCE antifragmentación en la zona euro y el programa Next Generation- “ha puesto el listón cada vez más alto para que los factores internos o idiosincrásicos repercutan en los diferenciales. Esto nos sugiere que, en general, el actual entorno de tipos es un punto de partida más favorable para el crédito soberano que el que prevaleció en los años posteriores a la Gran Crisis Financiera, cuando el riesgo de la zona del euro estaba más presente”.

Pese a las llamadas a la calma y las diferencias con episodios del pasado, la respuesta de los inversores recuerda que los riesgos están ahí. “Un gobierno euroescéptico en un país del peso de Francia eleva el riesgo de fragmentación en la zona euro”, apunta José Manuel Amor, experto de AFI. Y en caso extremo, la activación del programa de contención de las primas de riesgo (TPI por sus siglas en inglés) diseñado por el BCE en junio de 2022, en los preliminares de las alzas de tipos de interés, no es ajeno al cumplimiento de la disciplina fiscal, reto pendiente de Francia. El respaldo del BCE no sería gratis e iría por tanto de la mano de la adopción de medidas por parte del país en apuros para reducir su deuda. “El mercado va a seguir nervioso hasta la segunda vuelta de las elecciones en Francia”, añade Amor. El estado de ánimo de los inversores posterior al 6 de julio dependerá del resultado.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días