El miedo a quedarse fuera frente al riesgo de llegar el último a la fiesta

El frenazo bursátil de los gigantes tecnológicos desafía la narrativa de la IA, pero incluso las tendencias más arraigadas llegan al punto de agotamiento

La letanía de que rentabilidades pasadas no garantizan rentabilidades futuras acompaña a la comercialización de cualquier producto de inversión, y está bien que así sea, por más que el usuario tienda a dar por amortizado ese aviso como si de una cookie de un sitio web se tratara. Es importante recordarlo, porque el mercado, ya lo hemos visto muchas veces, funciona a golpe de modas. Y las modas, entendidas en un sentido amplio, tienen su propio ciclo vital: al principio solo unos pocos pioneros detectan las nuevas tendencias, luego estas se extienden a los colectivos mejor informados o conectados y permean a más capas de la población. Pero probablemente para cuando todo el mundo ya está, supongamos, usando hombreras o calentadores, los que empezaron probando estas prendas de ropa están ya en la siguiente pantalla.

Es una dinámica propia del mercado de valores, donde se suele usar la anécdota de John Rockefeller, que decidió cerrar sus posiciones en Bolsa el día que el limpiabotas le aconsejó valores. Tiene una lógica menos clasista de lo que parece: la generalización de una tendencia le resta potencial porque, simplemente, quedan menos personas a las que convencer. Elon Musk acudió al late night show más célebre de EE UU, Saturday Night Live, en mayo de 2021, unos pocos meses antes de que Tesla iniciara su camino alcista. Hoy, por cierto, la acción de Tesla está significativamente más baja que aquella noche.

Parte de esta dinámica obedece al efecto imitación, precisamente lo que trata de evitar la advertencia de estilo farmacéutico sobre las rentabilidades pasadas y las futuras: obviamente los inversores (actuales o potenciales) se fijan en los rendimientos obtenidos por otros inversores, un efecto que los medios de comunicación tendemos a amplificar.

Ese eco, el mismo que provoca que las tendencias se contagien, lleva a los inversores a mirar demasiado por el retrovisor. 2024 está siendo el año de la tecnología, la inteligencia artificial y, en el mercado, Nvidia. Pero Nvidia está ahora a un 16% de máximos. Según Google Trends, las búsquedas del término “Nvidia” marcaron el máximo a mediados de febrero. Aún tenía la acción recorrido alcista (cotizaba a 800 dólares y rozó los 1.000), pero no tardó en hacer máximos. Quienes realmente ganaron dinero con Nvidia no entraron cuando estaba de moda, sino mucho antes (y obviamente tienen la tentación de vender para concretar sus plusvalías). Y los últimos en enterarse son los que tienden a comprar caro.

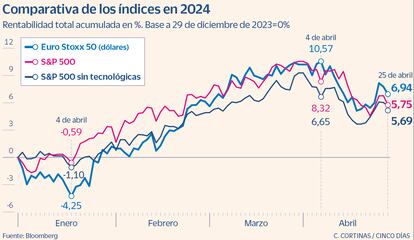

Y ello provoca, a veces, un desacople entre la realidad y la narrativa. La Bolsa de Estados Unidos ha sido en los últimos meses un avión, guiada por el sector tecnológico. Pero, como Nvidia, este club ha perdido fuelle al enfriarse las perspectivas de bajadas de tipos. Así, la subida del índice Standard & Poor’s 500 en el año es prácticamente la misma que la del mismo índice excluida la tecnología: en ambos casos poco más del 5%. Un alza que, de hecho, es superada por el mercado europeo: un 6,62% sube el Euro Stoxx 50 en este mismo plazo (medido en dólares, para ser comparable). Y si el Euro Stoxx 50 se mide en euros, la diferencia es aún mayor, pues el rendimiento llega al 9%. Un 7% en el caso del Ibex (en euros).

El llamado fear of missing out, o miedo a quedarse fuera, es uno de los grandes estímulos del mercado en estos tiempos, pero como indican las cifras, no es necesariamente rentable. “El mejor comportamiento de estos grupos de acciones respecto a sus mercados de referencia parece estar disminuyendo”, indican los expertos de Citi en un informe de esta semana donde analizan el impacto de los siete magníficos en la Bolsa estadounidense (Google, Apple, Microsoft, Amazon, Meta, Nvidia y Tesla) y de los denominados (por Citi) supersiete europeos (Novo Nordisk, ASML, LVMH, SAP, Schneider, Richemont y Ferrari). “Aparentemente estamos viendo una recuperación de la mano del mejor sentimiento económico que está llevando a una mayor participación [en las subidas] del conjunto del mercado. Un posible rally que lleve a un mejor comportamiento de otros segmentos del mercado, en particular las acciones value o small caps, podría llevar a estos grupos a quedarse atrás”, concluyen.

La subida de los mercados desde 2021 ha estado dominada por un puñado de grandes valores, responsables de catapultar los índices a máximos. La parte menos mala, para quien no está ya invertido, es que no todo el mercado está tan caro como los grandes valores. “Pese a las fuertes subidas de los índices y a que estén instalados en máximos históricos, estamos entusiasmados con el panorama de inversión”, indican en la gestora GMO, fundada por Jeremy Grantham y un referente en la inversión value. “La abundancia de activos baratos subraya nuestro entusiasmo desde el punto de vista del retorno absoluto, mientras que los diferenciales de valoración ofrecen la mejor oportunidad relativa de asignación de activos en los últimos 35 años”, concluye.

Aunque Grantham alertó de la burbuja tecnológica de los 90, no es inmune a las equivocaciones, y el mercado puede prolongar su monógamo idilio con la tecnología. Pero ni siquiera hace falta un pinchazo: solo por lógica matemática, o simplemente por agotamiento, otras áreas del mercado terminarán por ofrecer mejores rendimientos. Si no perderse una fiesta equivale a llegar el último, quizá no compense tanto.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días