La deuda firma su mejor mes en 15 años por las expectativas de tipos más bajos

La deuda global registra ganancias del 5,5% en noviembre y pone fin a dos años de pérdidas

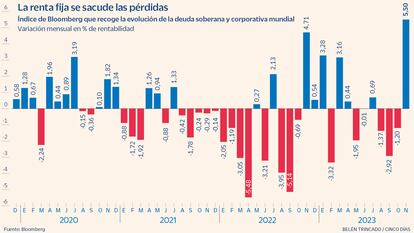

Noviembre ha supuesto un cambio de paradigma para los mercados. Las Bolsas han experimentado su mejor balance mensual en tres años y el mercado de deuda ha logrado dejar atrás los números rojos. A mediados de mes el índice agregado de Bloomberg que recoge la evolución de la deuda soberana y corporativa entró en positivo por primera vez desde julio. Esta tendencia fue cogiendo fuerza a medida que avanzaban las semanas y a cierre del mes registró unas ganancias del 5,5%, el mejor desempeño desde finales de 2008 (6,1%). El entorno de tipos actual dista mucho del que existía hace 15 años. Mientras en diciembre de 2008 la Reserva Federal acababa de bajar las tasas al mínimo histórico del 0-0,25% en respuesta al colapso de Lehman Brothers, a día de hoy el precio del dinero está en máximos de 22 años.

Con la recuperación de noviembre, la deuda se encamina a cerrar el primer año en positivo desde 2020. Esta remontada no compensa las fuertes pérdidas acumuladas por las carteras de renta fija en los dos años anteriores, pero supone una alegría para aquellos que comenzaron a invertir en deuda a mediados de año, una vez que los bancos centrales ya habían acometido las subidas de tipos más agresivas.

La fuerte escalada de las rentabilidades de la deuda de meses previos –que llevó al bono de EE UU a 10 años a superar a mediados de octubre el 5%, nivel no visto desde 2007– había activado la amenaza de una fuerte corrección en las Bolsas. Un temor que ha desaparecido del mapa y ha inyectado fuerzas renovadas en la renta variable –el Euro Stoxx 50 ha subido un 7,9% y el Ibex 35, un 11,5%–, especialmente en los valores más castigados por su elevado apalancamiento.

Después de que a finales de octubre Bill Ackman, fundador del fondo Pershing Square Management, confirmara que había abandonado su posición bajista en la deuda estadounidense en vistas de un deterioro económico mayor, la rentabilidad del bono de EE UU a 10 años ha retrocedido hasta el 4,32%, mínimos de septiembre. Los recortes se extienden a los plazos más cortos, los más sensibles a una futura subida de los tipos. El bono de EE UU a dos años baja 41 puntos básicos, hasta el 4,68%, niveles de julio. El repunte de los precios de los bonos del Tesoro de EE UU ha sido el mayor desde la década de 1980.

Con menor intensidad, este comportamiento tiene su réplica también en la eurozona. El bono español a diez años logra tomar distancia del ruido político derivado de la formación de Gobierno y baja 39 puntos básicos, hasta el 3,49%, mínimos de julio. Por su parte, la deuda alemana, tradicional activo refugio, cae 34 puntos básicos, hasta el 2,47%.

La caída de las rentabilidades de la deuda ante las expectativas de tipos más bajos ayuda a aliviar la presión de unos estados altamente endeudados y que vienen incurriendo en déficits constantes que deben sufragar con más deuda. Aunque es de esperar que mayores necesidades de financiación supongan un obstáculo para mantener bajo control el coste de financiación, ya en las emisiones de noviembre los rendimientos experimentaron un pequeño recorte. El ejemplo más inmediato en España son las letras. Después de que el BCE mantuviera sin cambios las tasas por primera vez en 15 meses, las letras a un año cayeron al 3,63%, el menor interés desde junio.

Junto a los gobiernos, las cotizadas altamente endeudas como las utilities, firmas renovables o cotizadas de crecimiento como Cellnex que están altamente apalancadas han experimentado un resurgir en Bolsa. Aunque la mayoría de la deuda de estas compañías está referenciada a tipo fijo y carecen de vencimientos en el corto plazo, este año habían sufrido el castigo de los inversores. Las expectativas de un menor de coste de financiación unidas al descuento con el que cotizaban han sido aprovechadas por los inversores para elevar su exposición. De hecho, las mayores subidas del Ibex en el mes han corrido a cargo de firmas como Cellnex, Grifols, Solaria y las inmobiliarias, grandes representantes de esta corriente.

El renovado furor por la renta fija se ha visto amplificado por las expectativas de que los tipos de interés hayan tocado techo en Estados Unidos y la zona euro. Después del mayor endurecimiento en 40 años, el mercado ha empezado a poner en precio no solo el final de las subidas de tipos, sino incluso su recorte. Aunque la inflación sigue sin alcanzar el objetivo del 2% que establecen los bancos centrales, datos como el de la eurozona que se conoció ayer –el IPC se situó en el 2,4% en noviembre– reavivan las esperanzas entorno al final del endurecimiento monetario. A la moderación de los precios se suman los signos de debilidad de las economías, un hecho que es más evidente en el Viejo Continente que en EE UU.

Aunque el presidente de la Fed, Jerome Powell, y su homóloga europea, Christine Lagarde, han reiterado que es pronto para hablar de un recorte, los operadores otorgan una probabilidad del 62% a una rebaja de las tasas en EE UU en mayo. En el caso de la eurozona los inversores descuentan un primer recorte ya en abril.

Fuertes entradas en los fondos de renta fija

Noviembre. El furor por la deuda no solo se refleja en la caída de las rentabilidades y consiguiente repunte de los precios, sino que tiene su réplica en los fondos de inversión. Según datos recopilados por VDOS hasta el 28 de noviembre, los vehículos de inversión de este tipo en España habían registrado entradas netas por valor de 1.682,2 millones de euros. Se prolonga así la tendencia de octubre, mes en el que estos vehículos registraron entradas netas por valor de 2.374 millones. En el conjunto del año los fondos de renta fija han atraído 26.341 millones hasta situar el patrimonio total en los 114.658,6 millones. Es decir, un 33,6% del total de activos bajo gestión. El buen desempeño de los fondos de renta fija contrasta con el desempeño del total de fondos nacionales que en las últimas cuatro semanas han sufrido reembolsos por valor de 193,3 millones.

Deuda high yield. Las ganancias de los bonos ha sido generalizada y abarca también a la deuda de alto riesgo. Según datos de Bloomberg, los bonos basura de empresas estadounidenses han subido un 4% en noviembre, la mayor ganancia desde julio de 2022. En las últimas cuatro semanas y media los fondos cotizados que siguen a esta clase de activos registraron entradas de 11.900 millones de dólares (unos 10.908 millones de euros), una cifra récord.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días