Radiografía de los fondos estrella de la banca

Desde 2022 se han lanzado 116 nuevos vehículos dedicados a comprar bonos y mantenerlos en cartera aunque no siempre son la opción más atractiva

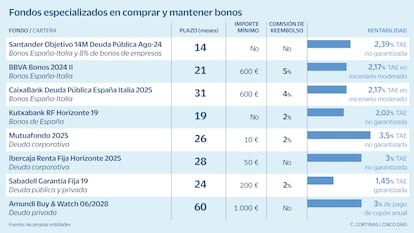

Si ha pasado en los últimos tiempos por una sucursal bancaria es probable que le hayan ofrecido invertir en fondos del tipo “CaixaBank España Deuda Pública España-Italia 2025″ o “Kutxabank Renta Fija Horizonte 19″. Desde el año pasado, las gestoras de activos han registrado en la CNMV 116 vehículos que tienen una misma característica: compran una cartera de bonos para esperar a que la deuda llegue a vencimiento. Son el nuevo producto estrella. Un signo de este nuevo tiempo de subidas de tipos. En 2023 han levantado más de 12.000 millones de euros con fórmulas de este tipo. Pero, ¿en qué consisten realmente? ¿Son atractivos para el inversor? ¿Qué tipo de problemas pueden presentar?

El consejero delegado de una de las grandes gestoras españolas explica de forma simple esta tendencia: “tal vez no son el primer fondo que yo elegiría, pero es lo que el cliente me demanda”. Los españoles siempre han tenido un perfil inversor conservador, pero durante años no han podido lograr retornos con fondos de renta fija y, para colmo, en 2022 perdieron casi un 10% con estos vehículos. “Después de lo que pasó el año pasado, el pequeño ahorrador está encantado con que le podamos ofrecer un tipo de producto que genera ya una rentabilidad anual del 2% o el 3% con mucha certeza”.

Pero, ¿es esa certeza realmente tan sólida? La respuesta corta es que sí, aunque hay algunos matices. Las gestoras de fondos de inversión lo que hacen cuando lanzan este tipo de vehículos es comprar una cartera de bonos, casi siempre de deuda pública, que está macheada con el plazo para el que se publicita el fondo. Así, el nuevo Santander Objetivo 14 Meses Deuda Pública Agosto 2024, que se empezó a comercializar esta semana, recauda el dinero entre los clientes y luego adquiere una veintena de emisiones del Tesoro español y el italiano (90%), y algún bono de empresas. Pero siempre con una duración media de esos activos que coincida con el plazo: 14 meses. Así, se hace una cartera que tiene, por término medio, una tasa interna de retorno del 3%. Tras aplicarle una comisión del 0,55%, la entidad puede promocionar un tipo de interés, no garantizado, del 2,39% TAE.

Quienes venden estos fondos tienen que insistir mucho a sus clientes en que esa rentabilidad estimada la obtendrán siempre que el cliente mantenga la inversión durante el plazo establecido. El único riesgo que estaría asumiendo es que algunos de los emisores (España, Italia, o empresas muy solventes) impague alguno de los bonos en cartera, algo ciertamente improbable.

Dentro de estos nuevos fondos de moda hay dos categorías, aunque se parecen mucho. Por un lado, están los fondos con objetivo de rentabilidad no garantizado, como el mencionado de Santander. Por otro, están los fondos llamados de “comprar y mantener”, que es el mismo producto pero en el que la gestora no llega a publicitar un retorno estimado. El funcionamiento de unos y otros es muy similar.

Un ejemplo del segundo tipo es el Caixa Bank Deuda Pública España-Italia 2024 y también el 2025. Tan solo con estos dos vehículos la entidad ha captado 3.600 millones de euros en lo que va de 2023. Un auténtico superventas. En este caso, el plazo es bastante superior (más de 30 meses) y no se incluye un tipo de interés objetivo. Aunque en el folleto sí que se especifica que en un escenario moderado el inversor podría lograr un 2,17% TAE.

La clave del producto: la liquidez

A la hora de contratar este tipo de productos, es importante no fijarse exclusivamente en la rentabilidad, sino también en la liquidez. Los fondos de inversión se pueden vender en cualquier momento pero, en esta categoría de productos, la mayoría de las gestoras incorpora penalizaciones por la retirada anticipada del dinero.

Son las llamadas “comisiones de reembolso” y van del 2% al 5%, lo que puede acabar arruinando la rentabilidad esperada, si es que el cliente tiene la necesidad de recuperar sus ahorros antes de que concluya el plazo. “Es muy importante tener en cuenta este factor, porque es más frecuente de lo que parece el que la persona se vea obligada a tener que vender antes de lo que pensaba”, explica el mencionado directivo.

En algunos fondos, lo que hace la gestora es establecer ventanas de liquidez trimestrales, en las que el cliente sí puede salirse del producto sin ninguna penalización. A la hora de elegir, y ante dos productos similares, es mejor escoger el que no tenga comisión de reembolso.

Otro aspecto a tener en cuenta es el importe mínimo de inversión. En algunos casos puede ser de 600 euros o 1.000 euros. También es habitual que las comisiones varíen en función del importe invertido. Por término general, este tipo de productos cobra un 0,55% anual, aunque podría llegar a ser algo inferior para grandes inversiones.

El cliente también debe analizar bien en qué tipo de activos invierte el vehículo. Aunque casi siempre son bonos soberanos de España e Italia, cada vez es más frecuente que una parte se dedique a deuda emitida por empresas privadas de la máxima calidad. También hay algunos que se dedican exclusivamente a este tipo de activo. Este es el caso del Mutuafondo 2025, que ya puede publicitar una rentabilidad sensiblemente superior, del 3,5% TAE no garantizado.

El último criterio relevante es el plazo. En general, lo más cómodo para el particular es que sea un plazo corto, para asumir un menor riesgo de tipo de interés. “Vemos ahora una oportunidad muy atractiva en bonos con vencimientos a menos de dos años, que ofrecen unas rentabilidades mejores que los que tienen bonos con plazos más largos”, explica un gestor de renta fija.

Los riesgos

Cuando un cliente pone su dinero en uno de estos productos, el riesgo es muy limitado si puede mantenerlo hasta el vencimiento. Pero, con todo, se trata de vehículos líquidos que tienen que ofrecer cada día un valor liquidativo, en función de la cotización de los bonos que tienen en cartera. Esto hace que si un partícipe quisiera salirse antes de tiempo, además de poder sufrir una comisión de reembolso podría encontrarse con que tiene menos dinero del que invirtió.

También es importante subrayar que esta categoría de fondos no garantiza una rentabilidad, como bien se encargan de subrayar los bancos en sus folletos de comercialización. En los fondos que sí son garantizados, la gestora debe contratar una serie de derivados financieros, que actúan como cobertura ante imprevistos, lo que hace que la rentabilidad final, aunque más cierta, sea inferior.

Las alternativas

Los fondos de renta fija de comprar y mantener son el producto de moda, no solo en España, sino en toda Europa, gracias a las subidas de tipos impulsadas por el BCE. Ahora bien, el cliente bancario debe ser consciente que no es la única alternativa que tiene si decide apostar por una inversión conservadora.

Eduardo Roque, máximo responsable de renta fija de la gestora Bestinver, explica que las oportunidades en la inversión en bonos son ahora “enormes” y considera que apostar por este activo a través de fondos de rentabilidad objetivo “es tirar el dinero”. Roque argumenta que en este tipo de productos, al no haber una gestión activa, se pierden muchas oportunidades.

En el fondo a más corto plazo de Bestinver, con periodo de maduración de solo 11 meses, “tenemos ya una TIR de casi el 4%”, apunta Roque. En el vehículo de más riesgo, el que invierte en deuda corporativa, “estamos ya consiguiendo casi un 9% de tasa interna de retorno, por eso cuando vemos las rentabilidades que ofrecen los bancos se nos cae el alma a los pies”.

Desde el ámbito bancario se defienden, argumentando que en los productos de comprar y mantener hay más gestión de lo que parece. “Hay una importante labor de selección de los activos y, lo que es más importante, cuando hay clientes que deciden salirse del vehículo, hay que ir al mercado a vender parte de la cartera, lo que genera mucho trabajo”, explica Óscar Del Diego, director de análisis de Ibercaja Gestión.

Más allá de las diferencias entre unos fondos más pasivos y otros más activos, lo que subyace es la preferencia del cliente. “Estos fondos con una rentabilidad estimada nos los quitan de las manos, y los otros no nos los pide casi nadie”, resume un directivo.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días