Las cotizadas estudian adelantar las refinanciaciones ante la subida de tipos

El coste de los ‘cocos’ cae a mínimos ante el exceso de liquidez. El apetito de los inversores sube ante la falta de alternativas

El alza de las rentabilidades ante el repunte de la inflación y el temor a que los bancos centrales se preparen para dejar de comprar las ingentes cantidades de papel del mercado de deuda han llevado a la deuda de la zona euro a vivir su peor mes del año. En un contexto en el que los tipos continúan siendo bajos, los bancos no han querido dejar pasar la ocasión para acelerar sus colocaciones con los bonos contingentes convertibles (cocos en la jerga). Después del éxito logrado en las últimas colocaciones las miradas están puestas ahora en las empresas.

Aunque hasta ahora los bancos han acaparado todos los focos, en las próximas semanas llegará el turno de las empresas. Fuentes de mercado señalan que se está empezando a considerar y discutir la opción de salir al mercado para evitar un encarecimiento en un contexto de subida de las rentabilidades. Según señalan, los emisores empiezan a mirar más de cerca la posibilidad de anticipar para este año alguna operación aunque no tengan necesidad de emitir en este momento. Esta tendencia podrá empezar a materializarse después de los resultados del tercer trimestre tanto en España como en el extranjero.

Como ya ocurrió en 2020, Cellnex vuelve a ser este año uno de los emisores más activos. En septiembre la compañía vendió 1.850 millones como parte de un movimiento de anticipación ante la posibilidad de una reducción de las compras.

Diferente está siendo el año para Telefónica. Los recursos logrados con la venta de torres de su filial Telxius y el acuerdo para la fusión de sus negocios en Reino Unido, han permitido a la compañía acelerar la reducción de deuda y elevar su liquidez. En este escenario Telefónica ha emitido este año 1.000 millones en bonos híbridos para recomprar emisiones antiguas.

Por su parte, en Naturgy señalan que a los precios actuales a los que cotizan sus bonos en el mercado secundario, la gasista podría financiarse con bonos a 10 años o de plazo mayor por debajo del 1%, cerca de los mínimos históricos.

Fuentes de Repsol comentan, por su parte, que la empresa mantiene una sólida posición financiera sin necesidad de llevar a cabo nuevas emisiones. Si bien, monitoriza el mercado en búsqueda de oportunidades.

Éxito de los bancos

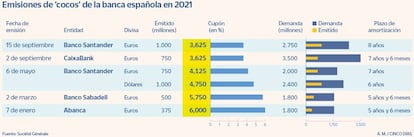

El resultado logrado por los bancarios nacionales y extranjeros ha sido satisfactorio. Santander y CaixaBank consiguieron el cupón más bajo de un banco del Sur de Europa para estos instrumentos (3,625% en ambos casos). El precio pagado por la entidad que preside Ana Botín es inferior al 4,125% de la operación que efectuó en mayo o el 6,75% que dan los bonos emitidos en 2017 y con opción de amortización anticipada en abril. También en septiembre el francés Banque Postale vendió 750 millones al 3%, mínimo histórico. La entidad gala revalida el mínimo de 3,1% que logró el holandés Cooperatieve Rabobank en abril.

“Las políticas monetarias de los bancos centrales, el exceso de liquidez del sistema financiero y el desequilibrio entre la oferta y la demanda de bonos han marcado la evolución de los precios de la deuda en general y de los cocos en particular”, explica Carlos Cortezo, responsable de mercado de capitales para instituciones financieras de Société Générale. El experto señala que en un contexto de tipos y volúmenes de emisión de AT1 bajos y con los bancos obteniendo unos resultados post Covid buenos, los cocos de emisores solventes “han sido muy demandados, lo que ha llevado a que los precios, tanto en el mercado secundario como en primario, hayan alcanzado niveles mínimos”. En la colocación de Santander la demanda alcanzó los 2.750 millones para una operación de 1.000 millones. Por su parte, CaixaBank registró órdenes de compra por valor de 3.500 millones, 4,5 veces la oferta.

Con los bancos centrales inyectando dinero, el mercado de crédito muy comprimido y las Bolsas en zona de máximos, Abel Enguita, managing director de Unicredit, indica que los inversores se ven abocado a asumir más riesgo. Aquí los cocos resultan una buena alternativa porque, aunque los cupones se han reducido, continúan siendo superiores a los de otros instrumentos como la deuda subordinada o sénior. El hecho de que cuenten con precios superiores obedece a que son uno de los activos con más riesgo dentro del universo de deuda bancaria. Su principal característica es que pueden convertirse en acciones si la ratio de capital de máxima calidad cae por debajo de un determinado nivel.

Los expertos coinciden en señalar que el auge experimentado por los cocos en septiembre se ha debido en gran medida a que, con los cupones actuales cercanos a mínimos, los emisores con opción de amortización anticipada en 2022 están aprovechando para refinanciar estos instrumentos en la recta final del ejercicio.

Para los próximos meses, en Société Générale esperan que los spreads de crédito se mantengan estables. No obstante, no descartan que en un contexto de alza de las rentabilidades, las condiciones actuales no duren mucho. Después del auge que ha experimentado este tipo de deuda tras el parón de las vacaciones Cortezo no espera grandes operaciones. “La mayoría de los emisores ya ha completado sus requisitos de AT1 y se centran en refinanciar los instrumentos que llegan a la fecha de amortización. Los volúmenes que esperamos serán parecidos a los volúmenes de refinanciación de instrumentos en 2022”, apunta.