La receta para invertir en renta fija de los gestores de fondos

La deuda exige este año una gestión muy dinámica, coberturas frente al alza de tipos, análisis extra en solvencia y acortar la vida de las carteras. Bonos subordinados y emergentes asiáticos son algunos de los favoritos

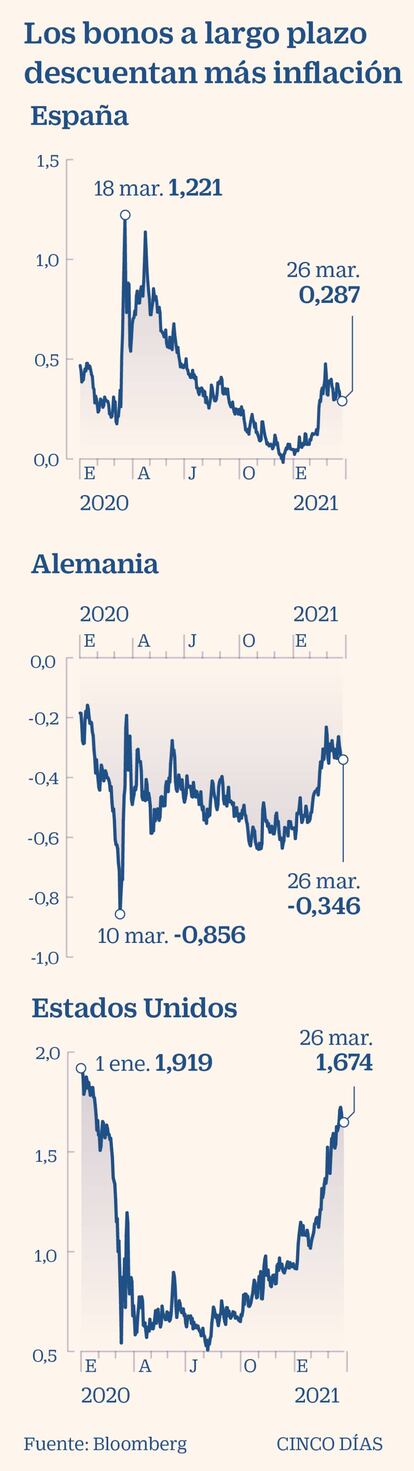

El pasado febrero llegaron las pérdidas a los mercados de deuda y bonos privados. Pese a la tutela de los bancos centrales con sus compras de activos públicos y también de bonos de grandes corporaciones, por el mercado saltó la voz de alarma de la inflación. Los indicadores de IPC comenzaban a repuntar –y lo harán aún más en marzo y abril cuando se comparen con los del pasado año de inicio de la pandemia– y el bono estadounidense a 10 años daba un salto desde el 0,93% de rentabilidad hasta el 1,74% de hace unos días.

Un movimiento que afectó a las curvas de tipos de interés de todas las economías, sean desarrolladas o emergentes, y desató las ventas provocando la caída de los precios de los bonos y el alza de sus rentabilidades. En esta semana ha vuelto una cierta calma, pero los tipos siguen elevados comparados con el arranque del año. En esta situación, los bonos de empresas se han comportado mejor que la deuda pública, especialmente dopada esta última por las compras de los bancos centrales. Pero, en general, el mercado está atiborrado de liquidez y los bonos empresariales de mucha calidad continúan en niveles negativos o con rentabilidades minúsculas.

A los gestores de renta fija les ha llegado el momento de azuzar el ingenio. En primer lugar, prefieren los bonos privados a la deuda pública, aunque el año es largo y habrá movimientos de subida y bajada que pueden ofrecer oportunidades en estos activos. Con las economías intentando salir de la crisis, consideran imprescindible hacer un buen análisis de riesgo empresarial para evitar los impagos, gestionar de forma dinámica las carteras para buscar oportunidades y depender menos de los movimientos en los tipos de interés, optando por activos a plazos más cortos. A continuación, algunas de las mejores gestoras de deuda a nivel nacional a internacional explican su receta de inversión.

BlackRock: bonos ligados a la inflación

Desde el gigante BlackRock explican que están infraponderados en los bonos del Tesoro estadounidense y prefieren los ligados a la inflación (TIPS) frente a los nominales. Se muestran neutrales con los bonos alemanes y los periféricos de la zona euro. También infraponderan los bonos corporativos con grado de inversión (investment grade). Por ello, prefieren exponerse a bonos de empresas cíclicas y a la renta fija asiática ya que “esta clase de activos tiene una valoración atractiva”.

BlackRock destaca que los países asiáticos han logrado contener mejor el virus y están más adelantados en la reanudación económica. En cuanto a bonos high yield o de alto rendimiento, están “moderadamente sobreponderados. Los diferenciales se han reducido significativamente, pero creemos que esta clase de activos sigue siendo una atractiva fuente de ingresos en un mundo carente de rendimientos”. Son neutrales con los mercados emergentes, sean en dólar o euro o en moneda local.

Buy & Hold: cupones del 5% o 6% y deuda bancaria

Rafael Valera, consejero delegado de Buy & Hold, explica que ha salido del mercado de deuda española y ha vendido el bono al 0,3% a la vista de un endeudamiento sobre el PIB del 120% y en un contexto en el que no se plantean hacer recortes del gasto. “Buscamos empresas que ofrezcan elevadas rentabilidades del 5% o 6% en sus bonos, ya sean high yield o carezcan de calificación crediticia. Simplemente, algunas compañías por tener rating emiten dos puntos por debajo de sus comparables que no lo tienen”.

El experto de Buy & Hold explica que hay miles de compañías interesantes de las que ni siquiera tenemos noción. Además apuesta por plazos medianos de cuatro o cinco años “en los que no tienes una exposición fuerte a movimientos de los tipos de interés y únicamente dependes de que la compañía vaya bien. En nuestros fondos tenemos rentabilidades medias por cupón del 4,2% con plazos de duración de cartera en torno a los dos años”. En cuanto a sus opciones de inversión, le gusta el sector financiero y sectores castigados, como los cruceros, para sus fondos de renta fija. “Estamos encontrando oportunidades interesantes en los segmentos de high yield y bonos sin rating, como la deuda subordinada de Cajamar, Abanca e Ibercaja”, explica.

El gestor comenta que su cartera “hoy difícilmente podría construirse de cero como hace un año, porque ahora mismo escasean los bonos que supongan una buena oportunidad por valoración y precio”. De entre los bonos más castigados destaca la asignación a Carnival, la compañía de cruceros más grande del mundo.

Pimco: gestión muy dinámica en los plazos cortos

Juanma Jiménez, responsable de Pimco Iberia, se muestra optimista pese a la complicada situación de los tipos. “Creemos que se puede obtener rentabilidad positiva para un inversor europeo en renta fija en los próximos años, pero para ello hay que hacer una gestión activa de la renta fija a corto plazo y de alta calidad crediticia que permita aprovechar las oportunidades e ineficiencias del mercado”.

En sus opciones de inversión indica que prefieren duración real frente a duración nominal, duraciones cortas preferiblemente en Gobiernos de EE UU, Canadá y Australia. “En crédito nos gusta más el de alta calidad frente al crédito de alto rendimiento, y en emergentes preferimos el crédito asiático. Por sectores, nos gusta el sector financiero, y vemos valor en títulos respaldados por activos”, añade. Por último hace una advertencia: “Si se incrementa el riesgo crediticio, aumenta la posibilidad de impago o de movimientos en tipos que hagan que el bono pierda valor”, concluye.

Mutuactivos: coberturas frente a la inflación

Gabriel Pañeda, director de renta fija de Mutuactivos, comenta que “lo más probable es que nos dirijamos hacia un escenario de más inflación que la que tenemos ahora, más crecimiento y tipos de interés más altos. No obstante, lo lógico sería que los bancos centrales intenten contener este movimiento (de tipos), con compras de bonos y otros estímulos monetarios y fiscales. Tanto la Reserva Federal como el Banco Central Europeo tienen herramientas para controlar las curvas de tipos y las utilizarán. La inflación ya es otra cosa”.

En cuanto a sus carteras de renta fija, comenta que están protegidas contra una subida de inflación y de tipos. “Tenemos swaps de inflación y estamos cortos de duración americana, es decir, apostamos por una subida del rendimiento del bono. Ambas estrategias han funcionado muy bien en las últimas semanas”. Y añade: “El sector energético se había quedado atrás con la reapertura económica y ha sido una buena oportunidad en lo que llevamos de año. Relativamente, el tipo de activo en el segmento del crédito que más nos gusta es la deuda subordinada de grandes compañías, con buen balance y acceso a capital si el panorama económico se torciese. Aunque hemos reducido algo el peso en cartera, gran parte de nuestra exposición a crédito viene por esta vía: deuda subordinada, ya sea bonos híbridos europeos o preferentes americanas”, concluye Pañeda.

Trea AM: emergentes de Europa del Este y banca

Ascensión Gómez, responsable de renta fija de Trea AM, apunta que la inversión en bonos privados es complicada ya que con la liquidez que hay, lo más bueno, lo más solvente, ofrece rentabilidades negativas. Considera que este año hay que hacer una gestión muy dinámica de la cartera y convertir la volatilidad en oportunidad para comprar. Asimismo indica que es necesario extremar el análisis del crédito para encontrar empresas de valor y no caer en compañías zombis.

Su cartera de inversión toca muchos palos. Le gusta el sector financiero porque ha aumentado su solvencia y apuesta por deuda subordinada que tenga elevadas posibilidades de amortización anticipada. También por las firmas inmobiliarias y los híbridos no financieros, ya que en estas emisiones hay menos penalización para el rating. En cuanto a bonos de alto rendimiento, su preferencia es por los calificados BB y también aquellas compañías que para algunas casas de calificación son high yield pero que para otras se encuentran en investment grade. Para meterse en rating C, Gómez advierte de que las compañías deben estar superanalizadas. En emergentes explica que hay oportunidades interesantes en Europa del Este, en países como Rumanía, Bulgaria o República Checa.

Carmignac: mejor la deuda europea

Didier Saint-Georges, managing director y miembro del comité de inversiones estratégicas de Carmignac, indica que “mantenemos nuestras posiciones vendedoras sobre la deuda pública estadounidense y aunque de momento estamos al margen de la mayor parte de la deuda pública europea, podrían surgir oportunidades si la corrección se acentuara”. Y añade: “En bonos privados, redujimos el riesgo recogiendo beneficios en nuestras principales posiciones y formalizando coberturas”.

En el frente de la deuda emergente encuentra oportunidades específicas, como China y Rumanía. Carmignac ha vendido en las economías más vulnerables ante una recuperación de la inflación, como Polonia. “Globalmente, aunque esta corrección rápida e indiscriminada de los tipos a escala mundial podría ofrecer oportunidades tácticas, no perdemos de vista la posibilidad de un cambio de situación”.