¿Puede volver a pasar una crisis como la de Lehman Brothers? Sí

Los bancos tienen más capital y mejor supervisión, pero el sistema no es invulnerable La banca en la sombra, la zona euro o los productos complejos, focos de riesgo de hoy

El FMI admite que se deben mejorar los mecanismos de resolución de bancos

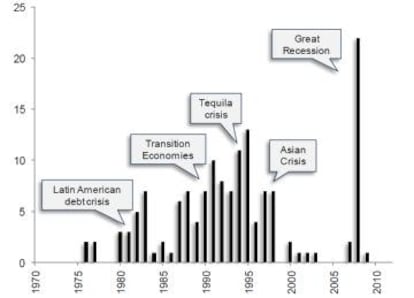

Para cualquier persona que lo haya vivido más o menos de cerca, el de Lehman fue el crac de su vida. Solo los nacidos antes de 1929 vieron una catástrofe financiera comparable. Es difícil describir su magnitud con cifras; en 2013 la oficina presupuestaria del Congreso de EE UU valoró el impacto de la crisis en un máximo de 10 billones de dólares; en Europa solo las ayudas a la banca supusieron 1,2 billones, según este estudio del Banco de España, que no contempla los rescates a países ni los muchísimo más costosos efectos de la crisis de deuda.

Sin cifras es algo más fácil de explicar: el sistema bancario de Estados Unidos colapsó durante unas semanas y a punto estuvo de desmoronarse, como sí sucedió en 1929 dando lugar a la Gran Depresión y allanando el camino a la Segunda Guerra Mundial. Colapsaron en primer lugar, además de la Bolsa, el mercado de papel comercial a corto plazo y la actividad tanto de hedge funds como de bancos de inversión. Las pérdidas generadas por Lehman se propagaron y crecieron de forma exponencial, generando una crisis de confianza a gran escala.

Los bancos no se fiaban unos de otros y no se prestaban dinero (no hablemos de prestárselo a clientes), estaban expuestos a carteras de activos tóxicos de valor ignoto y no tenían capacidad suficiente para absorber pérdidas: Lehman, una de las entidades más agresivas del mercado y con mayor exposición a negocios tan arriesgados como complejos, tenía un colchón de menos del 2% de sus activos.

La confianza ciega en los mecanismos teóricos de control de riesgos permitió a los bancos, con la aquiescencia de reguladores y agencias de calificación crear una descomunal burbuja de activos ligados al sector inmobiliario de EE UU. En agosto de 2007, Goldman Sachs dijo que las probabilidades de movimientos en fondos como los de aquel verano eran de seis entre un 10 elevado a 138, es decir, un seis que va después de 138 decimales. Ya es mala suerte. Como estos activos eran seguros (como los sellos, o los pisos comprados sobre plano), luego uno podía endeudarse usándolos como colateral y vendérselos a bancos de otras partes del mundo.

En ese sentido, es difícil que se repita un Lehman Brothers. Los bancos no están expuestos a activos fuera de balance como los que propagaron la crisis subprime al conjunto del sistema financiero (especialmente a Europa). Los requisitos de capital se han endurecido. Como explicó este mismo jueves Mario Draghi, en Europa los bancos han duplicado sus ratios de capital, del 8% de sus activos antes del crac al 15,6%.

También ha cambiado la supevisión de las entidades financieras; en Estados Unidos con la ley Dodd-Frank de 2009 y en Europa con la creación del Mecanismo Único de Supervisión. además de reforzar la solvencia, los supervisores de la banca también están vigilando la liquidez, es decir,la dependencia que tienen los bancos de los préstamos de otros bancos. Durante la eurocrisis, la banca periférica dependió exclusivamente de los préstamos del BCE para paliar la salida de fondos, al igual que sucedió en el contexto post-Lehman.

Los CDS tuvieron un papel central en la crisis; ahora están atados en corto

Prácticamente han desaparecido del mapa los derivados de crédito (CDS) no cotizados, otro elemento clave tanto en el proceso de estimar riesgos (las agencias de rating aceptaban estos precios como cálculo de riesgo) como de propagarlos, dado que entidades como IAG vendían una protección que no eran capaces de ofrecer cuando tocaba. El volumen de CDS no cotizados ha caído un 84% sobre los niveles de 2007.

Igualmente, la cooperación internacional de 2008 y 2009 para paliar el impacto de la crisis no ha tenido precedentes. Se han creado aburridos foros de supervisión y centralización de datos, que esperemos sirvan para mejorar la transparencia del sector. Igualmente, la propia quiebra de Lehman fue una severa lección; a nadie se le ocurriría ahora dejar caer un banco, y ya hay previstos mecanismos para quiebras ordenadas, aunque la mejora parece, en este segmento, insuficiente, como admite el propio FMI. Los propios bancos centales han comprobado cómo pueden usar su arsenal para evitar un colapso del sistema.

Los CDS tuvieron un papel central en la crisis; ahora están atados en corto

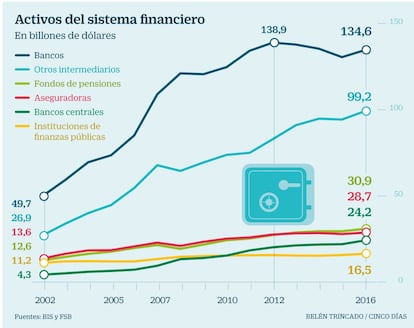

Resumiendo, las autoridades han tomado las medidas necesarias para que no se repita el caso Lehman. Todas ellas, por cierto, suponen enmendar el mantra de la autorregulación y la liberalización que suponían el consenso dominante desde los años 70. Pero no hay que rebuscar mucho para encontrar vulnerabilidades. La banca está más regulada, pero la llamada banca en la sombra, es decir las instituciones que hacen negocio bancario sin se bancos sin ser técnicamente bancos, se ha multiplicado por cuatro desde 2008. Particularmente preocupante es el crecimiento de estos intermediarios en China, donde han creado un sistema financiero paralelo aprovechando la pujanza del país y su apetito por la deuda.

La complejidad financiera de los CDO, los CDS y las hipotecas subprime ha desaparecido, pero hoy en las Bolsas mueven más dinero las máquinas y los algoritmos que los operadores de toda la vida. El mundo sigue dependiendo del dólar para poder funcionar (los créditos en dólares fuera de EE UU se han más que duplicado desde 2008), otro factor que propaga la inestabilidad en caso de problemas o, simplemente, si suben los tipos, como están experimentando Turquía o Argentina. El el mundo financiero se han puesto de moda productos como fondos cotizados sintéticos (construidos a partir de derivados) o notas ligadas a estructuras complejas. El sector privado está más endeudado que hace 10 años en caso todos los países.

Todo eso es esperable, los bancos son sitios donde trabaja mucha gente muy lista que tiene a su disposición dinero, tecnología y talento para hacer más dinero por las vías que puedan. Aún recuerdo cómo en 2006 las empresas cotizadas anunciaban con orgullo que sus planes estratégicos contemplaban elevar la deuda, y eran aplaudidas por los mismos analistas y operadores que pocos años después abrazaban el dogma calvinista la deuda cero con el fervor del converso.

No es nada personal; el mercado funciona así. Lo explicó con una clarividencia inquietante Hyman Minsky, economista keynesiano sepultado en los años 70, 80 y 90 por la contrarrevolución consevadora de la escuela de Chicago, Reagan y Thatcher, pero que entronca con los puntos de vista de la ex presidenta de la Fed Janet Yellen. Para él, el sistema financiero es inestable por definición: las subidas de los precios de los activos empujan a la asunción de deudas que usan estos activos como colateral. La complacencia general lleva a conceder préstamos que no se pueden pagar y, cuando falla la confianza, resulta que el colateral está sobrevalorado.

La respuesta de las autoridades evitó males mayores entre 2008 y 2009

Precisamente fue la desregulación financiera de aquellos años 70 y 80 y la fe ilimitada en el mercado la que sentó las bases del crac de Lehman. La postcrisis nos ha enseñado que en las altas finanzas también hacen falta bomberos, porque los incendios no se autorregulan. Pero, como oímos todos los veranos, los fuegos se apagan en invierno. Las dudas de Europa a la hora de abordar la Unión Bancaria o blindar la eurozona ayudan poco a sacar al euro de la terna de riesgos sistémicos. La reversión de las reformas financieras de Barack Obama puede que haga ganar más dinero a la banca de Wall Street, pero aumentará su vulnerabilidad. El mundo de las finanzas está tan interconectado como en 2008, por lo que los riesgos se propagan a la velocidad de la luz, y los bancos siguen siendo demasiado grandes para caer, por lo que implícitamente saben que pueden tomar más riesgos y, en última instancia, serán rescatados por las autoridades de turno.

No es esta la economía de 2006. Las grandes empresas cada vez son más grandes, los salarios crecen a paso de tortuga y los ricos son cada vez más ricos. El 1% de la población mundial tiene el 46% de la riqueza, según Credit Suisse, 10 puntos más que en 2010. En España los salarios han bajado de forma sustancial entre el 10% de la población que menos cobra y han subido entre el 10% que más cobra. La desigualdad se ha acentuado, y más allá de la justicia social, este fenómeno abre la puerta a populismos más interesados en incendiar cosas que en arreglarlas. Y supone una vulnerabilidad añadida: las clases populares se ven empujadas a endeudarse mientras los más acaudalados buscan vías exóticas de encontrar rendimiento con los tipos en el entorno del 0%.

La desigualdad de salarios y rentas ha aumentado, y la complejidad del mercado financiero no ha remitido

La Gran Depresión que siguió a la crisis de 1929 dio paso al consenso de la posguerra, bajo el que Europa prosperó en los llamados "gloriosos 30". En 2008 se evitó esta depresión, pero el precio a pagar es el olvido. Olvido del contexto económico y regulatorio que exacerbó los riesgos y de las políticas que fallaron, como la austeridad que agravó la virulencia, impacto y duración de la crisis en Europa, mientras EE UU se recuperaba.

Hacía 80 años que no sucedía una crisis de tal calibre. Veremos otra crisis. En la propia zona euro, en China, por culpa de la banca en la sombra, de los productos estructurados, de las casas, del trading automático o del capital riesgo. Lo que tarde en llegar y sus efectos dependerán del nivel de deuda y riesgos acumulados, que a su vez dependen del contexto económico y la regulación del sistema financiero. Sería muy preocupante y una pésima señal que quienes tenemos cierta edad veamos otro Lehman. Pero, viniendo de una especie que no se atreve a combatir el cambio del clima en su propio planeta, cualquier cosa es posible.