Guía para invertir ante el fin de las ayudas de los bancos centrales

El BCE sigue los pasos de la Fed empezará a reducir las compras de deuda en 2018 Los expertos ajustan sus carteras para hacer frente a un horizonte de tipos al alza

Los mercados empiezan a despertar de la anestesia en las que les tenían sumidas las medidas de estímulo de los bancos centrales.Con una economía como la estadounidense creciendo a tasas del 3,1% o la de la eurozona, que avanza un 2,1% en el segundo trimestre, los responsables de la política monetaria pisan el freno y empiezan a retirar de manera progresiva las ayudas extraordinarias.

El primero en proceder a la normalización monetaria fue la Reserva Federal, que a principios de 2014 comenzó a reducir las compras de deuda.Ahora llega el turno del BCE. Las ayudas extraordinarias en política monetaria han desatado un rally en el mercado de renta fija y variable.La caída de las rentabilidades ha ayudado a empresas y Estados a aliviar su financiación, a la vez que los inversores han aprovechado para hacer caja con la subida del precio de los bonos. Las Bolsas, por su parte, han sacado partido a la inyección de liquidez y han dado rienda suelta a las subidas.Algunas incluso se han disparo hasta niveles nunca visto.

Con este panorama, y aunque todavía queda mucho camino por recorrer para decir adiós a las políticas monetarias expansivas, las gestoras y firmas empiezan a preparar sus carteras para hacer frente al nuevo horizonte.

Duraciones cortas como escudo ante el alza de rentabilidades

Un mensaje acomodaticio y conservador. Así califica el consenso del mercado la comparecencia de Mario Draghi tras la reunión del pasado jueves. Con un tipos de interés anclados en el 0% y el BCE reinvirtiendo los vencimientos de deuda, los expertos esperan una escalada de las rentabilidades contenida. En este entorno David Ardura, subdirector de gestión de Gesconsult y gestor del fondo Gesconsult Corto Plazo –en el año acumula una revalorización del 1,01% hasta septiembre–, aconseja invertir en los tramos más cortos de la curva. “Desde la firma pensamos que la retirada de las ayudas del BCE se dejará sentir primero en las rentabilidades a largo plazo.Es decir, estos vencimientos son los que corren mayor peligro de pérdidas”, señala.

Coberturas financieras

Para blindarse de la escalada de las rentabilidades, Ardura opta por coberturas sobre determinados bonos como el bund alemán. Asimismo, el experto se decanta por deuda corporativa antes que bonos soberanos, pues considera que están muy caros como consecuencia de la intervención delBCE en el mercado primario y secundario. En la misma línea se mueve la gestora Mutuactivos y su fondo Mutuafondo Duración Negativa, un vehículo de inversión en renta fija que se caracteriza por disponer de manera constante una cartera de corta duración, algo que consigue con la inversión en derivados sobre tipos de interés de deuda pública europea y swaps. Stefan Kreuzkamp, CIO de Deutsche Asset Management, también selecciona duraciones cortas. Con un mercado como el europeo intervenido por el BCE, el experto dirige su atención a los mercados emergentes, el crédito corporativo en grado de inversión.En el caso de los bonos high yield, el gestor aconseja ser selectivo.

Huir de los plazos largos para reducir las pérdidas

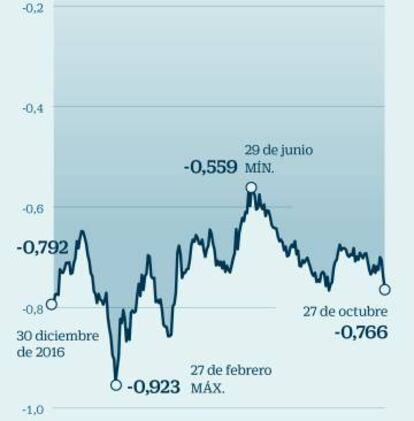

La normalización monetaria enEEUU era vista por los inversores de renta fija como una amenaza. Pero la Reserva Federal supo medir muy bien los tiempos, permitiendo al bono a 10 años americano mantenerse estable.A día de hoy su rentabilidad se mantiene en el 2,4%, por debajo del 3% que marcó en diciembre de 2013 cuando se anunció de manera oficial el tapering. A pesar de este buen comportamiento, para el caso europeo los expertos prefieren evitar los tramos largos, como mucho optan por los vencimientos medios. Borja Gómez, director de análisis de Inverseguros-Dunas Capital, escoge esta vía pues considera que los vencimientos cortos no ofrecen valor sino todo lo contrario, “el bonista acaba pagando por dejar su dinero en estos activos”.

Cupón flotante

Aunque invertir a largo plazo no seduce a los expertos, existen casos aislados. Es aquí donde entran en juego los bonos flotantes. Este tipo de deuda sirve de escudo ante una subida de los tipos de interés mayor de la prevista, pues los cupones se actualizan en función de una referencia de tipos, generalmente el euríbor, recogiendo en el precio los ascensos de las rentabilidades. Mutuafondo Bonos Flotantes, un fondo de renta fija con vencimiento a cinco años y perfil de riesgo bajo (tiene un rating medio de A-), explora esta estrategia. Esta opción es compartida por Gesconsult y Renta 4 Karina Sirkia, gestora de renta fija de EDM, apuesta por mantener una parte de la cartera en monetario a través de pagarés y papel flotante y buscar algo más de rentabilidad en bonos corporativos de empresas con buenos fundamentales.

Como alternativa en los últimos tiempos los gestores también se han adentrado en un nuevo universo de inversión: los bonos ligados a la inflación. En principio este tipo de deuda tiene la misma estructura que un bono nominal, pero tanto el principal como los cupones se ajustan en función de la inflación, garantizando que el inversor no pierda poder adquisitivo en momentos de inflación elevada. Esta opción todavía parece prematura pues los precios siguen siendo bajos como bien han reiterado los bancos centrales.

Gestión alternativa, una opción con más adeptos cada día

Con la caída de las rentabilidades en el mercado de deuda y las exigentes valoraciones de las Bolsas –con Wall Street y el Dax alemán en máximos históricos y la Bolsa japonesa en niveles de hace 23 años–, la gestión alternativa se abre un hueco entre los inversores. Son muchos los que apuntan a este tipo de activos como una opción con la que hacer frente al impacto que tenga en los mercados la retirada de estímulos de los bancos centrales. Dentro de este universo la gama de activos es muy amplia.

Desde aviones a infraestructuras

Una de las apuestas más recientes es la ofertada por Dunas Capital, que dentro del sector asegurador ha empezado la comercialización de un fondo especializado en el leasing de aviones. Tradicionalmente las aseguradas han invertido sus provisiones en deuda pública, pero los bajos intereses de estos activos y las expectativas de una subida de las rentabilidades conforme el proceso de normalización monetaria gane fuerza, minimizan el rendimiento de carteras. Pero el de Dunas Capital es un ejemplo dentro de muchos. Otras gestoras apuestan por los activos inmobiliarios, como es el caso Axa, que a través de su fondo AxaWF Global Flexible Property invierte tanto en acciones como en deuda de compañías inmobiliarias.Es decir, en cierta medida equivaldría a replicar el balance y evolución de estas empresas. La gestora BNY Mellon IM para Iberia dispone de BNY Mellon Absolute Return Bond Fund, un vehículo de inversión en renta fija de retorno absoluto.Fondos como este están especializados en emplear coberturas financieras para descorrelacionarse de la evolución del mercado. Otra de las tendencias recientes es la apuesta por infraestructuras.Es el caso de Deutsche Investment I Global Infrastructure, que invierte en infraestructuras a nivel mundial.

Bolsa: tecnológicas y nuevas tendencias de consumo

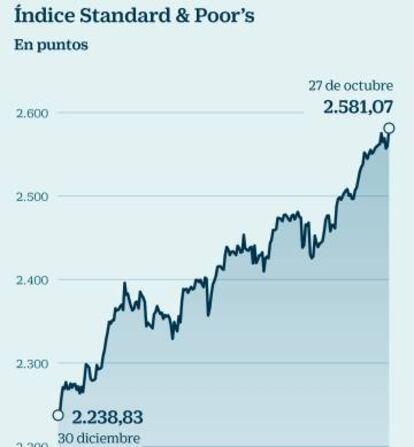

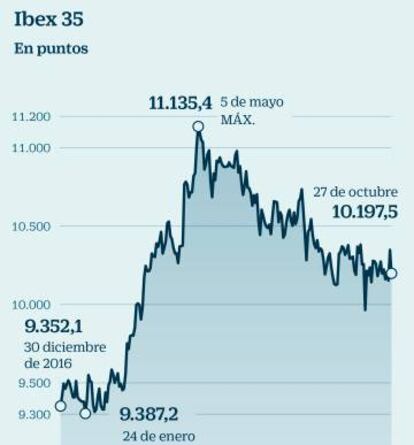

Después de años de política monetaria expansiva llega el momento de plegar velas.El proceso de normalización monetaria enEE UU no ha supuesto un obstáculo para las subidas de la Bolsa. De hecho, todo lo contrario. Los tres índices de WallStreet no han parado de revalidar los máximos históricos.Desde que Ben Bernanke desvelara a mediados de 2013 que reduciría las compras de deuda hasta hoy el S&P500 se revaloriza un 61%; elDow Jones, un 59%, y el Nasdaq, un116%. Por el camino, Janet Yellen ha subido los tipos en cuatro ocasiones y ha empezado a reducir el balance. Los expertos indican que la retirada de los estímulos en la zona euro será muy conservadora, limitando las convulsiones en la renta variable, el activo estrella en los últimos tiempos, ante las bajos retornos del mercado de deuda.

Sumarse al tren del envejecimiento

Javier Galán, gestor del fondo Renta 4 Valor Europa FI, afirma que la normalización monetaria es un síntoma positivo, pues significa que el crecimiento y la inflación se recuperan y dicen adiós a los años más duros de la crisis. El experto apunta que la subida de tipos no debe verse como una amenaza.En este contexto, Galán afirma que la clave está en elegir compañías con beneficios e ingresos recurrentes. El fondo que gestiona acumula una rentabilidad hasta el 25 de octubre del 11,68%, según datos de Morningstar. “Las tecnológicas europeas y las relacionadas con el envejecimiento de la población son nuestras opciones preferidas”, explica el gestor. Como ejemplos apunta a ASML, el fabricante de semiconductores que emplean los coches eléctricos; la alemana Fresenius, dedicada a la asistencia sanitaria; el fabricante de lentes Exilor, y la empresa de audífonos Amplifon. Esto puede completarse con compañías diversificadas que se verán beneficiadas del crecimiento económico, como HeidelbergCement.

Aseguradoras y banca aprovechan el alza de los márgenes

En un escenario de alza del precio del dinero, el sector financiero, el de mayor peso en la Bolsa española, es uno de los mejor posicionados. Después de años en los que los bajos tipos de interés han pasado factura a los ingresos de la banca, el alza de los mismos ayudaría a equilibrar la balanza. Unos márgenes más elevados se traducirían en una mejora de la cuenta de resultados, algo que celebrarían los inversores con ascensos en Bolsa. No obstante, la subida de las rentabilidades en el mercado de deuda podría generar menores plusvalías o incluso minusvalías en la cartera de deuda de las entidades fruto de la caída del precio de los bonos ante el repunte de las rentabilidades. Las que sin lugar a dudas se verían perjudicadas serían las eléctricas e inmobiliarias, firmas que han aprovechado los bajos costes de financiación impulsados por la intervención del BCE.

Analizar cotizada por cotizada

Mutuactivos centra su atención en la creación de valor a largo plazo y la visibilidad de la generación de caja. Esto debe ir acompañado de potencial de revalorización y, en los últimos tiempos, de rentabilidades por dividendo atractivas. Todo ello tiene su reflejo en MutuafondoEspaña, un vehículo de inversión que hasta el 25 de octubre se revaloriza un 9,35% y cuyas cinco mayores posiciones están en Cellnex,Abertis, Santander y Euskaltel, según Morningstar. Por su parte, Galán afirma que inevitablemente el sector asegurador y la banca se verá beneficiado.Pero la inversión no debe focalizarse en estas firmas. A largo plazo, escoge a Gestamp o CIE Automotive, fabricantes de componentes de automóviles que se verán favorecidos por el incremento de la demanda. A esto se suman compañías que operan en mercados nicho, como Vidrala, o cotizadas que sacarán partido de las nuevas tendencias de consumo como Europac, fabricante de cajas de cartón empleadas en el comercio online.