Por qué es la Bolsa la gran apuesta de inversión de 2017

La fortaleza en resultados podría moderar el golpe que pueda ocasionar el ruido político.

El Ibex cierra 2016 de manera relativamente airosa y tras encajar acontecimientos imprevisibles que han hecho que este año resultara al revés de lo esperado. Finaliza con un descenso del 2,4%, en los 9.300 puntos, sin lograr cerrar en tablas y lejos de los pronósticos que apuntaban hace un año a que 2016 sería el momento para recuperar los 11.000... Por el camino se han cruzado unas segundas elecciones generales en España y, con un efecto mucho más devastador, la decisión de Reino Unido de abandonar la UE, que dejará para la historia particular del selectivo su mayor caída en un solo día.

Pero ha sido también, en el lado positivo, el año de la remontada bursátil de los bancos, que ha permitido recuperar los niveles previos al brexit. Así, el Ibex se ha subido al carro de la expectativa que ha generado en el mercado la llegada de Donald Trump a la Casa Blanca, el otro gran acontecimiento que ha roto los esquemas de los inversores en 2016. La lectura que se hace de su victoria en términos financieros es por el momento claramente positiva. Demasiado positiva quizá, a la espera todavía de conocerse cuál va a ser el rumbo concreto de su política una vez ejerza el poder.

Trump ha sido el motor de fondo para el giro alcista de las Bolsas en la recta final del año, en especial de la estadounidense, donde los tres grandes índices –Dow Jones, Standard & Poor’s y Nasdaq– han marcado renovados máximos históricos en un rally imparable que quedaba muy lejos de las quinielas de los gestores en el inicio de año. El futuro presidente de Estados Unidos ha sido también el detonante del gran cambio para el mundo de la inversión que deja 2016: el principio del fin de los tipos de interés en mínimos y el inicio del alza de las rentabilidades en el mercado de deuda. Sus promesas de incentivar el gasto y rebajar los impuestos auguran más inflación y, en consecuencia, tipos de interés más altos en la mayor economía del mundo, que en 2016 ya ha logrado además asentarse en la recuperación económica.

Trump ha desatado el alza en los rendimientos de la deuda, para alivio de los márgenes de intereses de la banca, y a él se han sumado los mensajes del BCE, que promete un 2017 en el que volverá a emplearse a fondo en las compras de deuda para dar estabilidad a la zona euro. Lo hará sin embargo en menor cuantía a partir de abril de 2017, lo que ha abierto una puerta para posteriores subidas de tipos por la que los inversores han entrado en masa.

Content not defined

El cambio en la deuda propicia el 'rally' de la banca

El sector bancario ha sido el protagonista de la recta final del año y determinante en el balance bursátil final. Se anota en el cuarto trimestre una subida en Europa del 22% junto al avance del 15% del sector asegurador, el otro gran beneficiado del giro hacia un entorno de rentabilidades más elevadas en el mercado de deuda. Prueba de este cambio de rumbo en la renta fija es el alza de la rentabilidad del bono alemán a 10 años, la referencia para determinar la prima de riesgo y que en octubre abandonó definitivamente el territorio negativo: ha pasado del -0,18% de julio, mínimos históricos, al 0,2% de cierre del año. El bono español se ha depreciado otro tanto –su valor se mueve a la inversa de su rentabilidad– y su rendimiento ha aumentado desde el 0,8% de los mínimos de septiembre al 1,38% actual.

Al hilo de este alza de rentabilidades en la deuda, Santander ha logrado subir el 8,8% en el año. Este alza del valor que más peso tiene en el Ibex no ha podido sin embargo compensar por el descenso de otro gigante del selectivo como Telefónica, que se deja en el año el 13,8%.

La banca se ha repuesto además de dos grandes incertidumbres que han marcado buena parte del año: el destino de Deutsche Bank, al que una multa multimillonaria en Estados Unidos amenazó con llevar a la insolvencia y que finalmente ha logrado rebajar a la mitad, y el del italiano Monte dei Paschi, tercer banco del país y cuya persistente debilidad hizo temer por el conjunto de la banca italiana y por su contagio al resto de la periferia europea. El peligro quedó conjurado e Italia ha decidido abordar por fin el problema de la elevada morosidad de su banca, empezando por la concesión de ayudas a Monte dei Paschi.

Claramente descolgado de la remontada bursátil queda sin embargo Banco Popular, que cierra un año aciago en el que ha perdido dos tercios de su valor en Bolsa, lastrado por el peso del ladrillo en balance al que no ha dado aún solución.

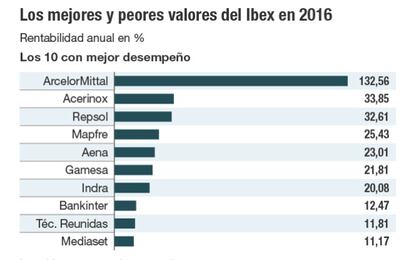

El crudo remonta pese al avance del dólar

El otro gran motor del año ha sido el sector de las materias primas. Fue el más castigado al inicio del ejercicio, cuando se temió por el crecimiento de la economía china y cuando el petróleo marcó mínimos de los últimos doce años, por debajo de los 28 dólares. Pero su suerte cambió de forma radical a lo largo de 2016, una vez confirmada la continuidad del impulso económico del gigante asiático y gracias de nuevo a Donald Trump, que apuesta por reactivar la producción propia de materias primas, en detrimento de las chinas, y que prevé lanzar un multimillonario plan de infraestructuras. La previsible mayor demanda de acero ha estado detrás del deslumbrante tirón de compañías como ArcelorMittal, que lidera el Ibex en el año con un alza del 132% y que ha remontado el 30% solo en el último trimestre.

El encarecimiento del petróleo también ha contribuido al estirón bursátil de la segunda parte del año, en especial a raíz de que la OPEP acordara en noviembre el primer recorte en la producción de crudo desde noviembre a partir del 1 de enero. El barril Brent ha remontado desde los mínimos de enero un 100%, hasta duplicar su valor, en beneficio de la cotización del sector petrolero, que ha ganado en Europa el 23%, incluido el repunte en el año del 32,6% de Repsol.

La apreciación del dólar no ha sido un obstáculo para la remontada del crudo, a pesar de que el billete verde se aproxima a la paridad con el euro. En 2016 se marcó aún más la divergencia entre la política monetaria de EE UU, ya en un ciclo de alza de tipos, y la de la zona euro, donde continuarán las compras de deuda por parte del BCE durante todo 2017. Los expertos dan por hecha la paridad en el año que comienza y que la divisa europea incluso cotice por debajo del dólar. El euro cierra el año en los 1,05 dólares.

Las grandes incertidumbres políticas

El año 2016 deja por tanto cambios de fondo y fuertes picos de volatilidad que los inversores han aprovechado para tomar posiciones. Ha sido la ocasión para purgar excesos como los elevados precios que habían alcanzado los bonos tras años de estímulos monetarios de los bancos centrales, en paralelo a las mínimas valoraciones con que cotizaban los bancos. Para 2017, la agenda política trae también citas electorales capaces de generar un fuerte impacto en el mercado, que ya empieza a acostumbrarse a estos sobresaltos, mientras el entorno macroeconómico, de un crecimiento modesto y avance de la inflación, también sigue generando dudas.

“La forma correcta de pensar en el entorno de inversión es la de un equilibrio frágil. Hay mucha incertidumbre en cuanto a las perspectivas económicas, políticas y las medidas políticas que se implementarán, lo cual podría crear volatilidad puntual en los mercado en 2017, al igual que ha sucedido en 2016. Sin embargo, la volatilidad, además de ser una fuente de riesgo, es también una oportunidad para los inversores activos. La forma de abordar 2017 es ser táctico e inconformista a medida que las oportunidades se vayan presentando a lo largo del año”, resumen desde HSBC Global Asset Management.

El año nuevo va a estar plagado de eventos políticos capaces de desestabilizar el mercado, como una política claramente proteccionista de Trump que decepcione a los inversores. “Los tipos de interés y el dólar ya han iniciado la senda alcista, sin ninguna claridad en cuanto al resultado final”, advierten en Nordea. O como el triunfo del Frente Nacional en las presidenciales de Francia en mayo. “Representaría un enorme golpe para la zona euro y podría hacer que los mercados de renta fija y variable se tambaleen, no solo en Europa sino también a escala mundial”, avisan en Schroders. Pero en este panorama incierto, y ante el claro cambio de rumbo de la deuda, la apuesta clara para este 2017 es la Bolsa.

Los beneficios como motor del alza bursátil

“En un contexto caracterizado por más crecimiento e inflación moderados, las Bolsas pueden vivir un ejercicio positivo. Manejamos subidas de entre el 8% y el 10% para la renta variable de la mano del crecimiento de beneficios y si le añadimos dividendos, nos podemos ir a la zona del 13% de media”, explica Joaquín García Huerga, de BBVA Asset Management.

Schroders asume que 2017 va a ser un año volátil para la Bolsa europea, con una agitada agenda política. Pero señala las oportunidades de compra que pueden dejar los zarpazos de los eventos políticos y un factor nuevo que jugará claramente a favor de la renta variable: la recuperación de los beneficios empresariales. “Creemos que en 2017 podría registrarse un incremento de los beneficios empresariales en Europa con el ritmo más elevado de los últimos cinco años. Los rendimientos de los bonos apuntan a un repunte de las previsiones de inflación, lo que generalmente es positivo para la recuperación de los beneficios”, explica Schroders, que añade que “la renta variable europea resulta atractiva desde el punto de vista de las valoraciones, interesante respecto a su propia trayectoria y en comparación con los mercados bursátiles en otras regiones”.

Imantia Capital también destaca la recuperación de los beneficios empresariales de cara a 2017 y el revulsivo que ello puede traer para la renta variable. “Los beneficios deberían ser un viento de cola para la Bolsa española, esperamos crecimientos cercanos al 10% a la expectativa del desempeño del sector bancario”, señala la gestora. “Si estos números se confirman, elementos como riesgos políticos en Europa o las políticas económicas tendrán menor impacto en los mercados”, añade Imantia Capital.

Las subidas, una cuestión de intensidad

El terreno está por tanto abonado para la continuidad de las subidas bursátiles, con el respaldo de unos beneficios empresariales al alza en un entorno de recuperación económica y más inflación. La gran incógnita es cuál será el alcance de esa subida, tras el rally de fin de año y ante las turbulencias políticas que se esperan. “Preferimos industriales, bancos y tecnología en detrimento de utilities y valores de alto dividendo, cuyo momento de mercado entendemos que ya ha pasado. El rally de las últimas semanas de 2016 significa que esta estrategia es acertada, pero también que este año puede estar comiéndose parte de la revalorización de 2017. Por eso creemos que ahora el principal riesgo es la velocidad”, advierten en Bankinter, donde ven un potencial del 9% para el Ibex y del 17% en el S&P, incluso a pesar de sus máximos.