Las razones de por qué Trump hace temblar al mercado

Sus propuestas en materia fiscal, comercial y de inmigración explican que en Wall Street den por hecha una sacudida en caso de que gane las elecciones del próximo martes

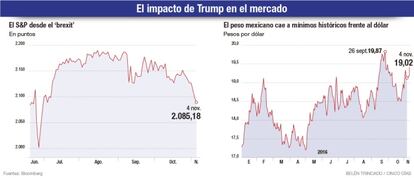

La política se ha colocado en el primer plano entre las preocupaciones de los inversores. Acontecimientos como el brexit han demostrado este año que las decisiones de los ciudadanos pueden tomar una dimensión económica y financiera de primera magnitud a nivel global y sacudir con intensidad los mercados internacionales. El brexit es el ejemplo más reciente de cómo se abre paso una nueva corriente de ruptura con el statu quo establecido en el mundo desarrollado en las últimas décadas, que tiene estos días su mayor exponente en la figura del candidato republicano a la Casa Blanca, Donald Trump. Con un discurso abiertamente xenófobo y machista, se ha convertido en serio aspirante a ocupar la presidencia de la primera potencia militar y económica del mundo.

El solo hecho de su candidatura al frente del Partido Republicano ya fue un hito para la política estadounidense. Y su controvertida figura ha puesto en guardia al conjunto de la comunidad inversora. Trump plantea medidas que cuestionan directamente la globalización, el modelo sobre el que se asienta el actual mercado de capitales, y la posibilidad de que pueda convertirse en el próximo presidente de Estados Unidos ha sacudido el ánimo de los inversores en los últimos días, provocando caídas en la Bolsa y en la cotización del dólar.

Donald Trump se enfrenta a la demócrata Hillary Clinton, con amplio bagaje político frente a la inexperiencia del candidato conservador y clara favorita de Wall Street, aunque su candidatura no despierte pasiones y llegue a ser vista incluso como un mal menor. Clinton había conseguido aventajarle en los sondeos durante toda la campaña hasta los últimos días, cuando ha regresado al primer plano el escándalo sobre el uso que habría hecho de su correo electrónico personal para la correspondencia oficial durante su etapa como secretaria de Estado y que está bajo la investigación del FBI.

Trump ha llegado a sacar un punto de ventaja –46% del voto frente al 45% para Clinton– en una encuesta realizada por The Washington Post una semana antes de las elecciones. Y aunque la candidata demócrata vuelve a superarle en las encuestas, las diferencias se han estrechado y prometen un resultado reñido que ha activado el nerviosismo de los inversores. Pero ¿por qué se teme tanto una victoria de Trump? Sus propuestas en materia fiscal, comercial y de inmigración explican que en Wall Street den por hecha una sacudida en caso de que gane las elecciones del próximo martes.

- Guerra comercial

De entrada, hay que considerar que una victoria no es garantía de que el presidente de Estados Unidos pueda sacar adelante todo su programa. Le ha sucedido a Barak Obama, que ha tenido enfrente a una mayoría republicana tanto en el Senado como en la Cámara de Representantes, foro este último determinante para sacar adelante medidas económicas y de control presupuestario. Citi mantiene como escenario principal una victoria de Clinton y la continuidad de la mayoría republicana en la Cámara de Representantes, al igual que Nomura, que puntualiza en cualquier caso que “este ha sido un año lleno de sorpresas”, con el brexit como mejor ejemplo de cómo los sondeos han infravalorado los populismos.

Para Bank of America Merrill Lynch, la opción más probable es también la victoria de Clinton con unas cámaras divididas: mayoría republicana en la Cámara de Representantes y demócrata en el Senado.

El escenario de mayor impacto económico y más desestabilizador para los mercados sería por tanto una victoria de Trump acompañada del control de la Cámara de representantes y el Senado, lo que allanaría el camino para sus propuestas más polémicas, aunque no sin olvidar la oposición que el empresario pudiera encontrar en las propias filas del partido republicano y que ha quedado de manifiesto en la campaña.

Trump es firme defensor del proteccionismo económico, en contraposición a la globalización que defiende Wall Street, y plantea aranceles del 45% para el comercio con China y el 35% con México, lo que desataría una guerra comercial en toda regla. Además, propone la expulsión de todos los inmigrantes irregulares, lo que supondría prescindir de una fuerza laboral de 6,8 millones de trabajadores. Esta decisión tendría un impacto económico en el sector privado de entre 382.000 y 623.000 millones de dólares –según cálculos del American Action Forum que recoge Unicredit–, con especial incidencia en los sectores de la agricultura, la construcción, el ocio, la salud y las manufacturas.

La reforma impositiva que propone Trump pasa por una rebaja de impuestos, que dejaría el de sociedades desde el máximo del 35% actual al 15% y supondría una reducción de ingresos de entre 4,4 y 5,9 billones de dólares. Estas medias “probablemente estimularían la economía en el más corto plazo, pero conducirían a una profunda recesión inmediatamente después”, señala Unicredit. “La combinación de más aranceles, menos inmigrantes y una mayor carga de deuda podrían tener un coste para la economía estadounidense de más de un billón de dólares durante los próximos 5 años. El proteccionismo y la incertidumbre son una mezcla letal para el crecimiento”, añade el grupo italiano.

Para firmas como Axa Investments Managers, la incertidumbre es tal que una victoria de Trump podría impulsar el crecimiento, por los estímulos a las empresas estadounidenses, como podría suponer también un riesgo de recesión, lo que sin duda tendría implicaciones a escala global.

- Relevo en la Fed

Una de las derivadas más sensibles de un triunfo de Trump tiene que ver con la Reserva Federal. El mercado da por hecho que los tipos subirán en Estados Unidos en diciembre: los últimos datos de empleo y crecimiento ya habrían preparado el terreno para un alza en noviembre pero la Fed ha preferido esperar a las elecciones antes de tomar una decisión que podría haberse interpretado partidista.

Sin embargo, una victoria de Trump podría modificar la hoja de ruta de la Fed, además de amenazar la presidencia de Janet Yellen. Para Nomura, podría retrasar el alza de tipos prevista para diciembre hasta al menos marzo. Los expertos coinciden que el triunfo de Trump entraña el riesgo de desencadenar una volatilidad comparable a la primera reacción del mercado tras el brexit y poco propicia para la toma de decisiones de la Fed. Pero la llegada del magnate a la Casa Blanca supondría también el relevo de Yellen al frente de la política monetaria de la mayor economía del mundo. Trump ha mostrado abiertamente su rechazo hacia la presidenta de la Fed, a la que ha reprochado falta de independencia y de la que ha llegado a decir que debería estar avergonzada de sus decisiones. Goldman Sachs no descarta que Yellen pudiera dimitir en caso de triunfo de Trump, supuesto en el que se da por hecho su relevo antes de que se cumpla el fin de su mandato, previsto para febrero de 2018.

Las incertidumbres que Trump siembra alrededor de la Fed son también un elemento de peso sobre el rendimiento de la deuda soberana estadounidense. Barclays señala que el rendimiento de los bonos es menos sensible que la Bolsa a la posibilidad de un triunfo de Trump pero sí anticipa que supondría un aumento de las primas de riesgo. “Tras un traspié inicial, el rendimiento del treasury podría aumentar hasta 50 puntos básicos”, señala el banco británico.

- Pérdidas en Bolsa

Trump ha desatado el nerviosismo en Wall Street en la última semana. El dólar se ha debilitado y el S&P 500 ha encadenado la mayor racha consecutiva de descensos desde 1980, aunque con una caída de mucha menor magnitud. Y su triunfo anticipa nuevas jornadas de descensos. Barclays prevé que la Bolsa neoyorquina pueda llegar a caer entre el 11% y el 13%, frente a un alza de entre el 2% y el 3% en caso de victoria para Clinton.

Unicredit advierte que los niveles de máximos a los que ha trepado Wall Street hacen más sensible a la Bolsa estadounidense ante incertidumbres como una victoria del candidato conservador. En tal caso, el banco italiano pronostica caídas bursátiles en los meses posteriores que podrían devolver al S&P a la banda baja de precios de 2014, en el nivel de los 1.830 puntos. Es decir, un retroceso de dos dígitos respecto a los precios actuales. Unicredit recuerda que el S&P está cotizando a elevados ratios, máximos desde 2003. “Una corrección de alrededor del 10% siempre puede ocurrir sin una razón en particular. En cambio, un descenso del 20% viene normalmente de la mano de una rebaja en las previsiones de crecimiento”, añade.

Desde Natixis quitan hierro en cambio al impacto que llegará a tener en los mercados financieros las elecciones en EE UU. “Los presidentes estadounidenses no suelen dirigir los mercados”, apuntan, en la idea de que gane Clinton o Trump, ambos contribuirán al crecimiento económico a través de las políticas fiscales.

- México tiembla

Pero si hay un lugar en el que temen la llegada de Trump, y con razones fundadas, es México. Su divisa se ha depreciado a nuevos mínimos históricos, de casi 20 unidades por dólar, ante la perspectiva de que el nuevo inquilino de la Casa Blanca pueda echar por tierra la actual relación comercial entre Estados Unidos y México. Para Nomura, tal escenario sería para México una suerte de zona cero, que obligaría a su banco central a subir tipos entre 100 y 200 puntos básicos en un breve período de tiempo para frenar la caída del peso. Brasil, la otra gran economía de América Latina, también sufriría el impacto del triunfo de Trump, aunque en menor medida que México. El deterioro de las condiciones de financiación y la mayor volatilidad sería una de las principales consecuencias.

Trump tiene un discurso rupturista en materia comercial que plantea la renegociación o incluso el abandono del Tratado de Libre Comercio de América del Norte, lo que también afectaría a Canadá.

- Alza para el oro

La volatilidad que ya ha desatado Trump en el mercado ya ha impulsado estos días el atractivo de los valores refugio. El precio del oro, que suma siete jornadas seguidas de ascensos, subiría el 10% en caso de que triunfara el próximo martes el candidato conservador, según ETF Securities.