La debilidad económica en Europa dispara las expectativas de recortes de tipos del BCE

HSBC espera que el BCE baje tipos en octubre y que no pare hasta mayo; Goldman Sachs y Schroders también apuestan por una rebaja el próximo mes

Los débiles datos de crecimiento, la agresividad de los recortes de tipos en Estados Unidos y la contención de la inflación en la zona euro están cambiando el paso de los mercados y de los analistas de tipos de interés. Poco después de la reunión del BCE de septiembre el consenso del mercado apuntaba que el banco esperaría a diciembre. Una tesis concordante con los apuntes de miembros del consejo de gobierno que resaltaban que en diciembre el banco tendría más información en su mano a la hora de tomar decisiones.

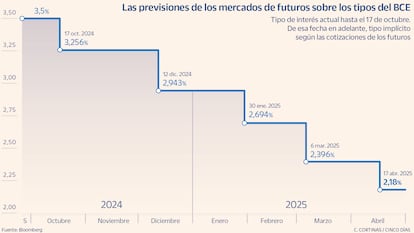

Ahora, no obstante, el mercado de futuros ha virado. Según los datos de Bloomberg, los operadores de derivados apuestan mayoritariamente por un recorte en la reunión del día 17. Concretamente, la probabilidad de un recorte es del 62%, por encima del 25% de hace apenas una semana. El cambio de tercio es explícito en las previsiones de algunos analistas, como los de HSBC.

El banco británico espera que el BCE baje tipos en cada una de las reuniones desde aquí hasta abril, incluyendo la de octubre. Eso dejaría los tipos en el 2,25%, frente al 3,5% actual y sobre un techo del 4%. “En sus previsiones de septiembre el BCE pronosticó una inflación general por debajo del objetivo en 2026″, indica. “Un mayor debilitamiento de las perspectivas de la demanda podría aumentar el riesgo de que la inflación se situara por debajo. Así pues, incluso si el mercado laboral solo se enfría gradualmente, es posible que más responsables políticos se convenzan de que podría ser necesario algún recorte preventivo”, indican la firma británica.

Los mercados de futuros comparten, a grandes rasgos, las perspectivas de la entidad británica; el tipo implícito que descuentan los derivados es de un 2,18% después de la reunión de abril. Esto significa que esperan que el BCE recorte un cuarto de punto por reunión, y otorgan una ligera probabilidad a que el descenso acumulado para esa fecha sea algo mayor.

Los analistas de HSBC, de hecho, no son los únicos. “Los datos que llegan de la zona euro refuerzan nuestra convicción de que de que el BCE acelerará el ritmo de recortes de tipos para hacerlos de forma consecutiva”, indica una nota de Goldman Sachs, que apunta que “un recorte en octubre es muy posible con nuevas noticias pesimistas”. La caída de los índices PMI publicada este lunes ha sido un punto de inflexión, al indicar la primera contracción en siete meses a causa de los problemas en Alemania y Francia, muy acusados en particular en la industria. “Aunque se esperaba una caída de los PMI en septiembre, la magnitud sugiere algo más que una simple resaca olímpica. Los riesgos de una desaceleración más brusca de la actividad han aumentado claramente”, explica HSBC.

Un conocido halcón (partidario de tipos altos), el miembro letón del consejo de Gobierno Martin Kazaks, apuntó anteayer que “la economía es débil, y si los tipos se mantienen demasiado altos durante demasiado tiempo, podría provocar una ralentización innecesaria de la economía y un aumento del desempleo”. Con todo, insistió también en que los precios de los servicios son una preocupación mayor. Otro miembro de la línea dura, el estonio Madis Müller, no descarta “totalmente” el recorte en octubre. Luis de Guindos también abrió la puerta el pasado viernes.

Los analistas de Schroders también esperan recortes a partir de octubre. “Tienen un mandato diferente al de la Fed, centrado en la estabilidad de precios, pero creo que hay margen de maniobra para recortar los tipos en Europa. Esa sería nuestra expectativa», dijo en una entrevista a Bloomberg TV Johanna Kyrklund, responsable de inversiones de la firma para Europa. “Sigue siendo un entorno difícil para Europa. Alemania se está viendo arrinconada por varias tendencias: antes dependía de la energía barata rusa y exportaba a China. Esa combinación es bastante complicada ahora”, añadió.

El mercado también baraja como alternativa que el BCE no toque los tipos en octubre pero recupere terreno con un recorte de medio punto en diciembre. Una posibilidad que apuntan los analistas de MUFG y que calibran también los operadores de futuros. Estas perspectivas de tipos han provocado, además, que los intereses a corto plazo de la deuda alemana coticen por primera vez por debajo de los de la deuda a 10 años, algo que no sucedía desde noviembre de 2022, cuando a principios de mes el diferencial era de 15 puntos.