Los ‘cocos’ dejan ganancias superiores al 20% un año después del colapso de Credit Suisse

Este activo ha logrado pasar página de las pérdidas sufridas por el rescate del banco suizo y deja importantes ganancias para quienes compraron en aquellos mínimos

La mañana del 20 de marzo de 2023 fue aciaga para los titulares de deuda contingente convertible. Los conocidos como cocos acababan de sufrir una sacudida sin precedentes con el colapso de Credit Suisse: los términos de la liquidación del gigante suizo, vendido a UBS por la vía de urgencia, estableció que los titulares de este tipo de bonos emitidos por la entidad perdían todo su dinero. Los accionistas de Credit Suisse, en cambio, recibieron 0,76 francos suizos por cada título. Saltaba así por los aires el principio universalmente aceptado entre los inversores por el que, en caso de quiebra de una entidad financiera, primero perdían su inversión los titulares de acciones y, a continuación, los propietarios de cocos bancarios, seguidos de los tenedores de otros tipos de deuda. La decisión provocó una gran tormenta en el mundo financiero, pues los cocos, aunque no están dirigidos a inversores minoristas, suman activos por 280.000 millones de euros a nivel global. Pero un año después, quienes confiaron en la recuperación de este activo de deuda -pese a la inseguridad jurídica de aquel momento- se han embolsado ganancias de más del 20%, en un mercado que ha logrado pasar página.

Los cocos o bonos contingentes convertibles son el título de renta fija más próximo a una acción. Sirven para construir los colchones de capital con los que un banco puede absorber pérdidas pues, bajo determinadas circunstancias se pueden convertir en capital (de ahí su nombre, deuda contingente convertible). Si quiebra, el agujero de capital se cubrirá en primer lugar con las acciones, que pierden todo su valor, y solo después serán los bonistas (primero cocos y luego deuda subordinada) los que asuman pérdidas, de modo que se evite la inyección de ayudas públicas. Pero en el rescate de Credit Suisse los titulares de sus acciones conservaron valor por 3.000 millones de euros mientras que los titulares de cocos por valor de 16.000 millones de euros vieron volatilizarse toda su inversión.

La fórmula de rescate empleada por las autoridades suizas puso en cuestión la propia viabilidad de los cocos como activo de inversión. La avalancha de ventas forzó a intervenir al BCE, y también al Banco de Inglaterra, que lanzaron un mensaje inequívoco: en los rescates bancarios en la zona euro y Reino Unido las acciones seguirían siendo el primer instrumento con el que absorber pérdidas y solo una vez empleadas en su totalidad, entrarían en juego los cocos. “La forma en que se hizo la resolución de Credit Suisse sorprendió a los inversores y forzó las ventas. Se instaló la desconfianza hacia los cocos. Pero la intervención del BCE insistiendo en que en la zona euro se mantenía de forma inequívoca el orden de prelación por el que, en caso de resolución, primero asumen pérdidas los accionistas y después los tenedores de AT1 fue clave. Fue el respaldo oficial que buscaban los inversores”, explica Javier Gonzalez, responsable de mercado de capitales para entidades financieras de BNP Paribas en España y Portugal.

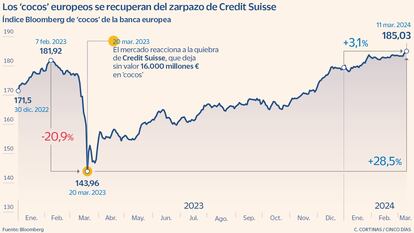

El golpe que sufrieron los cocos con el rescate de Credit Suisse fue el mayor en la breve historia de este tipo de activo, surgido tras la gran crisis financiera de 2008. El índice de Bloomberg que engloba las emisiones de cocos de bancos europeos, y que ya cotiza por encima de los niveles previos al 20 de marzo de 2023 (ver gráfico), cayó en aquella jornada el 10%. Los gestores que tuvieron la mente fría de invertir en aquellos mínimos han amasado importantes ganancias un año después. “Nadie quiso cocos durante varios meses, pero han sido el elemento diferencial a la hora de cosechar ganancias en renta fija en 2023″, reconoce Rafael Valera, consejero delegado y cofundador de la gestora Buy & Hold.

Así, quien mantuviera en aquellos días, o decidiera adquirir, el coco de Bankinter lanzado en 2020 con cupón anual del 6,25% se ha anotado en el último año una ganancia superior al 25%, ya que a esa rentabilidad anual por el cobro del cupón se añade una revalorización del precio del bono del 20% desde el mínimo del 20 de marzo de 2023. Y otro tanto sucede con quienes compraran las emisiones que unos meses después del colapso de Credit Suisse comenzó a lanzar la banca española y europea. Por ejemplo, Abanca vendió en julio del año pasado un coco con un cupón anual del 10,625% que hoy cotiza con una prima cercana al 10% sobre el valor nominal. En un año habrá ofrecido una rentabilidad de alrededor del 20%.

“La quiebra de Credit Suisse no ha dejado daños permanentes en los cocos. No ha quedado una prima de riesgo adicional para los emisores de estos títulos de deuda. El mercado ha vuelto a una situación de total normalidad, en la que sabe distinguir a unos emisores de otros”, defiende Javier González. Con todo, tras el pinchazo del banco suizo, hubo tres meses de sequía de emisiones de cocos y fue la colocación de BBVA en junio del pasado año la que comenzó a desatascar el mercado. Vendió 1.000 millones de euros al 8,375% con demanda de 3.100 millones de euros.

No fue hasta noviembre cuando llegaría el verdadero momento clave para este activo, con la emisión lanzada por UBS, el banco que absorbió a aquel que había puesto en cuestión al conjunto de los bonos contingentes convertibles. La emisión de UBS registró una demanda récord por más de 30.000 millones de dólares. Para Jakub Lichwa, gestor de TwentyFour AM, una gestora boutique de Vontobel, “fue un momento catártico para esta clase de activos”. Y añade que está bastante claro que los inversores están tratando la caída de Credit Suisse “como un error puntual en la política de las autoridades suizas, sin ninguna trascendencia para los bancos de la Eurozona y del Reino Unido en caso de que ocurriera algo similar”.

Un activo ahora rentable pero caro

Según reconoce Luca Evangelisti, jefe de análisis de crédito en el equipo de Renta fija de Jupiter AM, “la nueva emisión de cocos de finales de 2023 posee el potencial de generar retornos elevados en los próximos años. Esto se debe a una combinación de amplios diferenciales de crédito y un ambiente de alta tasa de interés en el momento de la emisión, resultando en cupones muy altos y una mayor probabilidad de futuros reembolsos anticipados”. Quien comprara cocos en la recta final del pasado año se ha asegurado por tanto unos cupones anuales elevados, muy valiosos ante un escenario de bajada de tipos de interés, y también una alta probabilidad de recuperar su inversión al cabo de cinco años, cuando llegará la primera ocasión en que el emisor deberá decidir si amortiza o no el activo, que se lanza con carácter perpetuo.

Sin embargo, entrar ahora en este mercado puede resultar un tanto caro, en opinión de Jaime Martí, gestor de renta fija de Trea AM. “En 2023 sí reforzamos posiciones en cocos, pero ahora son un activo relativamente caro. No se pone en duda su seguridad jurídica, la cuestión ahora es solo de precio”, explica. En Buy & Hold también reconocen que, después del rally desde los mínimos de 2023, su posición en bonos contingentes convertibles ahora es neutral. Así, los cocos de BBVA lanzados en junio del pasado año cotizan ahora con una prima del 8% sobre el valor nominal y los de Ibercaja con cupón del 9,125%, del 5% sobre el nominal.

La crisis del banco suizo dio la oportunidad de cosechar importantes ganancias en el mercado de cocos aunque también ha abierto un amplio frente judicial entre los bonistas de Credit Suisse perjudicados, aquellos que perdieron todo su dinero. Las denuncias ante los tribunales por el modo en que las autoridades suizas intervinieron el banco, en perjuicio de los titulares de cocos, se presentaron primero en Suiza y llegaron meses después a Estados Unidos. La justicia estadounidense deberá pronunciarse sobre la demanda de la gestora Core Capital y la del despacho internacional de abogados Quinn Emanuel Urquhart & Sullivan –conocido por lograr en los tribunales de Nueva York que Argentina indemnizara con unos 16.000 millones de dólares a socios de Repsol por la expropiación de YPF–.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días