Milei o por qué quemar los bancos centrales no arreglaría la inflación

La herramienta principal de los organismos supervisores en su día a día es la generación de confianza: en gran parte, son agencias de comunicación

Proponer la quema del Banco Central argentino como medida para reducir la inflación es una de las propuestas más controvertidas del candidato anarcoliberal a la presidencia argentina. Según esta idea, la institución es la principal responsable de los problemas inflacionarios en el país austral, lo que justificaría su eliminación.

La existencia de un banco público central genera fuertes reacciones contrarias entre los miembros de la comunidad anarcoliberal. Para sus miembros, el banco central es una expresión más del poder impuesto por un gobierno sobre sus ciudadanos, mediante el ejercicio del monopolio en la creación de dinero. Una arista más del Gran Leviatán, enemigo declarado del anarcoliberalismo.

Sin embargo, proponer “la quema” de un banco central bajo la premisa de que es la causa de la inflación es tan errado como proponer la prohibición de los automóviles porque estos causan accidentes mortales. Bajo dicha premisa, renunciaríamos a un instrumento utilísimo por el simple hecho de que algunos, cuando conducen, no lo hacen con la responsabilidad debida.

A lo largo de la historia, la regulación de los sistemas monetarios y financieros ha evolucionado a través de la prueba y del error. Estos sistemas han debido adaptarse a las innovaciones financieras, lo que hace que las estructuras que funcionaron –en cierto modo– en el pasado, como el patrón oro, sean inaplicables en la actualidad. El sistema fiduciario, en el que se basa el sistema financiero moderno, ha llevado a la necesidad de contar con una institución responsable, no solo de la gestión de la oferta de dinero mediante herramientas como los tipos de interés, sino también de garantizar un comportamiento seguro por parte del sector bancario, responsable del 95% de la creación de dinero en una economía.

Es cierto que en los países donde el banco central no cumple objetivos claros de control de la inflación surgen desequilibrios económicos, siendo la inflación el más significativo de ellos. Sin embargo, pensar que la estabilidad monetaria mejoraría sin un banco central es equivalente a creer que viviríamos mejor sin vehículos.

La herramienta principal de un banco central en su función cotidiana es la generación de confianza. Los bancos centrales son, en gran parte, agencias de comunicación. Cada palabra pronunciada por sus gobernadores, presidentas o directores se analiza minuciosamente, como si los periodistas estuvieran preparando un comentario de texto en una clase de lengua española. La confianza es esencial. Nada funcionaría sin ella, ya que el valor y la estabilidad de una moneda que nos “vende” el banco central dependen, en última instancia, de lo que creamos que valen. La creencia basada en la confianza es el cimiento de todo, y si esta confianza se desvanece, el valor se desmorona y los precios suben.

El dinero que utilizamos se presenta en dos formas principales en nuestra vida diaria. Por un lado, está el dinero “fabricado” o creado por el banco central. Por otro lado, y más significativo, está el dinero generado por los bancos comerciales. Ambos son expresiones de la misma realidad para quienes usamos indiferentemente efectivo o depósitos y tiene un valor nominal que rara vez cuestionamos, ya que confiamos en él. Por eso lo llamamos dinero fiduciario. Sin embargo, su capacidad de compra es otra cuestión. Cuando el dinero en circulación no está respaldada adecuadamente por la entidad emisora, su valor se deprecia en comparación con otros bienes, lo que conduce a un aumento de la inflación a medida que la desconfianza se profundiza. Por lo tanto, la tarea diaria de un banco central radica en la creación y el mantenimiento de la confianza en la moneda, tanto en sus propias acciones (manejo de la política monetaria) como por las de quienes actúan bajo su paraguas, los bancos comerciales (control y regulación).

La historia nos brinda ejemplos significativos en este sentido. Desde la devaluación monetaria por parte de gobiernos que enfrentaron escasez de metales, hasta episodios como la competencia de monedas, como la ocurrida durante la Guerra Civil española, donde los perdedores republicanos vieron evaporados sus ahorros porque el bando vencedor no respaldó la peseta de la otra mitad del país. Además, la crisis bancaria en los Estados Unidos de la década de 1870 nos enseña que el valor de una moneda fiduciaria está intrínsecamente ligado a la credibilidad de su emisor.

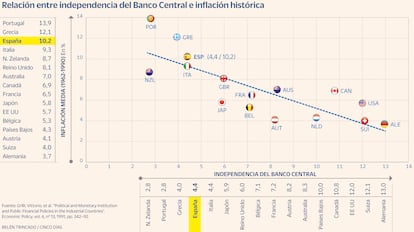

Aquí yace el dilema crucial. La historia nos ha enseñado que un sistema financiero y monetario sin un regulador y prestamista de última instancia corre el riesgo de colapsar y sumir a la sociedad en el caos. Sin embargo, un regulador y prestamista de última instancia sin responsabilidad y que no genera confianza también puede provocar el caos. La solución que emergió de este proceso de prueba y error fue la existencia de un banco central cuyas acciones fomenten la confianza a través de sus actos y declaraciones. Es importante destacar que esta concienciación sobre la actuación de un banco central no es tan antigua. Puedo decir que tiene menos años que yo. La crisis de la década de 1970, en gran parte, se debió a la actuación irresponsable de ciertos bancos centrales en la década anterior, permitiendo que sus economías cayeran en la espiral de la inflación, lo que socavó la confianza en la estabilidad de su moneda. La lección que se extrajo de esta experiencia fue clara: los bancos centrales debían ser independientes y tener marcado a fuego sus objetivos. Su labor no debía estar sujeta al capricho de quienes controlan la política fiscal. La experiencia nos dice que cuando esto se logra, la confianza en el banco central se fortalece y la inflación disminuye. El gráfico adjunto al texto es solo un ejemplo de los numerosos estudios realizados al respecto, y parece que el consenso en esta materia es sólido.

Por lo tanto, si el candidato anarcoliberal realmente desea eliminar la inflación y estabilizar la moneda, debe dejar de proponer soluciones exóticas que seguramente le han costado cientos de miles de votos. Debe comprender que la clave radica en que los ciudadanos confíen en sus instituciones políticas y en su moneda. Esto implica, entre otras cosas, independizar de facto y de iure al banco central. Quemarlo no evitará depender de las decisiones de un gobernador o gobernadora, ya que lo único que garantizará es que el acento que use quien tenga la responsabilidad sobre la nueva moneda utilizada en Argentina se parecerá tanto al de Gardel como el mío al de Woody Allen. Los comentarios de texto, entonces, pasarían a ser en lengua extranjera.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días