Qué pasará en el futuro con los tipos de interés

Es probable que caigan en el corto plazo, algo que también supone un riesgo si, como antes de la pandemia, se mantienen en niveles inusualmente bajos

Una de las preguntas para la que muchos deseamos una respuesta es hasta dónde llegarán en su subida los tipos de interés. Más aún, muchos querríamos saber si la actual subida encontrará pronto un máximo y, a partir de este, retornará a niveles “normales” de las últimas décadas. En otras palabras, lo que deseamos saber es si la actual subida es temporal con un retorno a una media fijada por los valores de los últimos años o si, simplemente, estamos entrando en un nuevo mundo de tipos altos.

Es obvio que la respuesta no es nada sencilla. Si van a leer pensando que les voy a dar una respuesta sin ambages, sin matices, están equivocados. Son muchas las variables que influyen y que pueden determinar cambios en el medio y largo plazo que hoy ni siquiera somos capaces de prever. Por lo tanto, no hay nada seguro bajo el sol, y menos la evolución de los tipos de interés.

Dicho esto, ¿hay un escenario que podría considerarse como el más probable? Y en este escenario ¿los tipos retornarían a niveles inferiores a los actuales en el medio plazo? La respuesta es sí. Obviamente esto depende, en primer lugar, de los niveles que esperamos de inflación para los próximos años, lo que no es poco. Pero todo parece que, y así lo descuentan los mercados, lo peor podría haber pasado por lo que, a la espera de que todo se normalice, este episodio será un mal recuerdo en no mucho tiempo. Si los mercados no se equivocan y si no aparecen nuevas fuerzas distópicas (lo que no es poco), y tampoco intensos efectos de segunda ronda, a lo largo de 2024 la inflación se acomodará en niveles cercanos, aunque posiblemente aún superiores, al 2%.

Una vez considerada la inflación, ¿qué otras fuerzas pueden llevarnos a tipos de interés más bajos en el medio y largo plazo? Para entender bien esta cuestión, el Fondo Monetario Internacional (FMI), en su World Economic Outlook (WEO) publicado hace una semana y media, analizaba en su segundo capítulo los principales factores que explican la evolución de la tasa de interés natural y qué deberíamos esperar de ella en las próximas décadas.

En primer lugar, hay que aclarar qué es eso de la tasa de interés natural. Esta tasa, o tipo de interés natural/neutral, es aquella que si los bancos centrales la conocieran y fijaran sobre la misma su tipo de intervención dejarían a la economía en equilibrio tanto en producción como en precios.

Es decir, la actividad económica no estaría generando una tensión excesiva sobre los recursos disponibles (inflación elevada), pero tampoco los dejaría en exceso ociosos (desempleo). De esta manera, no existe ni expansión ni contracción por encima del nivel que la dotación factorial de una economía exige y, en último lugar, y es quizás lo más evidente, no habría ni inflación excesiva ni riesgo de deflación.

El problema es que los bancos centrales no observan dicha tasa y deben estimarla constantemente a partir de información indirecta. Es como cuando conducimos y queremos fijar las revoluciones del motor en su justa medida para que ni lo sobrecaliente (inflación) ni lo calemos (deflación). Seguimos indicadores como el sonido del motor o la temperatura de este para saber si lo hacemos bien.

Usamos el pedal de aceleración y el de freno para ajustarla del modo más preciso que nos permiten nuestros sentidos. Con los tipos de interés es prácticamente lo mismo: la inflación y desempleo son el sonido y los indicadores del tablero del coche y los tipos de intervención la presión de nuestro pie.

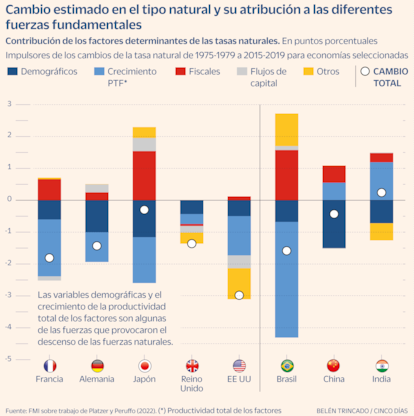

Los tipos de intervención deben, pues, acomodarse a esos tipos naturales a medio y largo plazo. Pues bien, lo que cuenta el WEO del FMI es que los principales factores que explican la evolución de estas tasas naturales a largo plazo son los factores demográficos y la productividad. Respecto al primero, el envejecimiento de la población de sociedades desarrolladas eleva la disponibilidad de ahorro al pasar esta por edades donde ya comienzan a prevalecer los planes ante una jubilación ya no tan lejana.

A mayor envejecimiento, el ahorro crece más, acumulándose una mayor cantidad para una misma inversión. La consecuencia es una caída de la rentabilidad, de la tasa natural. Con la productividad ocurre también de forma muy intuitiva. Cuando esta crece, los incentivos a invertir son mayores (mayores retornos esperados) y la competencia por los recursos disponibles es mayor, elevando el precio de captar ahorro. Si la productividad crece menos, cae la tasa.

Hay más factores, como la política fiscal (más expansiva lo eleva) o los flujos de capital. Y lo que nos cuenta el informe es que en el pasado los factores que deprimían los tipos ganaban por goleada al resto, lo que obligó a los bancos centrales a forzar a los tipos a la baja si no querían generar recesión. La cuestión, tal y como dicen los autores, es que estos factores permanecen, salvo particularidades y nada nos dice que hayan cambiado.

Eso sí, como también nos cuentan y como he avanzado, pudiera ocurrir que otros factores que determinan subidas de tipos se hicieran predominantes, como por ejemplo un exceso de gasto público. En ese caso, la tasa natural, en el futuro, podrían elevarse y mantenerse por encima de la observada en años anteriores y con ella el tipo de intervención.

Así pues, la respuesta segura no es posible. Pero lo más probable es que, si los factores que deprimen la tasa natural siguen ahí y es posible que se intensifiquen y la inflación se modera finalmente, los tipos de interés deberían darse la vuelta en no mucho tiempo. Esto puede parecer una buena noticia y sin duda lo es para muchos que deben cumplir religiosamente cada mes con sus pagos. Pero no deja de reflejar una tendencia en las economías globales que nos ha llevado, antes de la pandemia, por el filo de una navaja forzando a los bancos centrales a mantener tipos excesivamente bajos. Veremos.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días