Los colosos petroleros ya atisban su ocaso: BP prevé que la demanda toque techo en 2025

La firma británica, una de las mayores energéticas de Europa, adelanta incluso el pico de consumo respecto a las últimas previsiones de la AIE

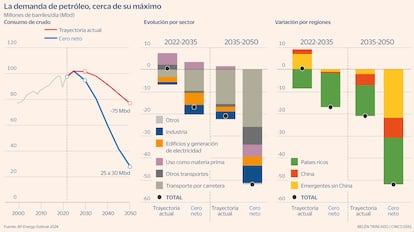

El fin del petróleo no será abrupto: los carburantes seguirán calentando la atmósfera durante años, mucho más de los deseables para frenar en seco el cambio climático. Son, sin embargo, cada vez más las señales que apuntan a un pico cada vez más próximo en la demanda global. Tan cercano como en 2025, según las últimas previsiones de la petrolera británica BP, uno de los mayores colosos del sector en Europa. Un terremoto está en marcha, y tiene —tendrá— a las compañías fósiles como grandes damnificadas.

El pronóstico de BP, publicado esta semana, es incluso más agresivo que el de la Agencia Internacional de la Energía (AIE), que hace justo un mes apuntaba a finales de esta década como el momento en el que el consumo mundial de crudo alcanzará su máximo para empezar a bajar a partir de entonces. Aquella proyección desencadenó las iras de los petroleros, con un enfrentamiento abierto entre la voz de los productores clásicos —el cartel de la OPEP, que no quiere ni oír hablar de pico de demanda y que lleva años embarcado en una política de recortes de producción para tratar de posponer lo inexorable: una caída de precios a largo plazo— y la propia Agencia, una suerte de think tank energético de los países importadores.

A partir del año que viene, las cifras de BP —como las de prácticamente todos los organismos internacionales que se atreven a hacer proyecciones económicas a muy largo plazo— toman caminos divergentes, siempre con un patrón común: el de caída. En el escenario base, el consumo mundial de crudo se sitúa en el entorno de los 75 millones de barriles diarios en 2050, la cuarta parte menos que hoy. En el de cero emisiones netas, en el que se acelera el reemplazo del crudo por las renovables y se toman todas las medidas necesarias para embridar la crisis climática —con una electrificación masiva del transporte por carretera y de las industrias que aún queman crudo y con una conversión a hidrógeno verde de aquellos usos en los que la conversión a electricidad no es posible— la demanda se desploma hasta el entorno de los 25 o 30 millones de barriles diarios en el ecuador del siglo. Un 70% menos que hoy, que se dice pronto.

El tránsito del vehículo de combustión al eléctrico es clave, tanto para que la demanda mundial de petróleo toque techo el año que viene como para que pique a la baja a partir de entonces. En el escenario base, sin embargo, la caída en la demanda de carburantes de automoción (tanto para coches como para camiones, un elemento que también pesa mucho en la demanda) se ve compensada con los usos del crudo como materia prima, “especialmente en el sector petroquímico, por el mayor consumo de plásticos, textiles y otros materiales” que tienen el petróleo en la base de su proceso de producción. BP cree, con todo, que las mayores tasas de reciclaje y las prohibiciones de los plásticos de un solo uso acabarán haciendo mella.

Pese a la paulatina pérdida de peso del crudo en la matriz energética mundial, los especialistas de la petrolera británica avisan de que seguirá jugando un “papel principal” hasta al menos 2035. “Tanto en el escenario base como en el de cero emisiones netas”, aclara. La gran diferencia es que en el segundo caso la caída es muy sustancial a partir de ese momento, mientras que en el primero la curva bajista es mucho más tendida. En ambos casos, las emisiones caen en consonancia: el menor uso del combustible rey en el transporte se traduce en un daño menguante sobre el medioambiente.

Por geografías, las diferencias también son sustanciales. Hasta 2035, el grueso de la caída es en las economías avanzadas, importadoras netas de crudo salvo en casos contados: Estados Unidos, Canadá o Noruega. Continuará, así, la tendencia de los últimos años, en los que la demanda petrolera ya ha empezado a caer. En el resto del mundo, para que la demanda empiece a mermar significativamente habrá que esperar hasta mediados de la década que viene. A partir de entonces, sin embargo, los descensos serán generalizados y muy significativos.

“No le daría tanta importancia al pico de demanda en 2025“, apostilla Jorge León, vicepresidente de la consultora noruega Rystad Energy, que trabajó durante casi un lustro en el equipo de técnicos que elabora el informe anual de la petrolera británica. “Sí es llamativo, aunque quizá también precipitado, que presuponga que la demanda va a pararse radicalmente para incluso empezar a caer en 2026. Son transiciones que llevan mucho tiempo, y la economía sigue teniendo muchos vínculos con el petróleo. Estoy de acuerdo en que veremos un pico de demanda en algún momento de los cinco próximos años, pero no creo que vaya a ser tan inmediato como dice BP″.

Las petroleras occidentales se dividen, grosso modo, en dos grupos claramente diferenciados: por un lado, las que han optado por cerrar los ojos frente a la realidad y exprimir sus aún muy productivos pozos de crudo y gas; por otro, las que conscientes de que el fin de la gallina de los huevos de oro está cada vez más próximo, tratan de diversificarse con millonarias inversiones en renovables. Aunque cada caso es un mundo, la brecha geográfica entre ambos grupos es evidente: las primeras son, sobre todo, estadounidenses; las segundas, europeas.

En Oriente Próximo, cuna de la OPEP y por mucho la región del mundo que más petróleo pone cada día en el mercado, los movimientos son algo más confusos. Pese a algunas apuestas individuales por las renovables —sobre todo en Emiratos Árabes Unidos— la nota predominante es la inacción o la inversión de los réditos petroleros en sectores que nada tienen que ver con la energía: del deporte al turismo pasando por el urbanismo. Todo, a lo grande.

El último movimiento de Saudi Aramco, la mayor petrolera y la sexta mayor empresa cotizada del mundo por valor de mercado, es algo menos descifrable: la compra del 10% del capital de Horse Powertrain, la filial de la francesa Renault y la china Geely para seguir operando en el mercado de coches de combustión. Una apuesta en dirección contraria a la que lleva tiempo apuntando la AIE y a la que, ahora, también BP.

Reducir el consumo de combustibles fósiles —petróleo y gas, pero no solo: el carbón, de largo el más contaminante, sigue generando ingentes volúmenes de electricidad, sobre todo en los países emergentes— es esencial para evitar los peores escenarios del cambio climático: aunque el objetivo de limitar el calentamiento global a 1,5 grados centígrados parece ya difícil, tanto los riesgos como los impactos se disparan a partir de ese umbral.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días