La banca se sacude 128.000 millones en créditos tóxicos ligados al ladrillo desde 2015

Las entidades conservan el 27% de los activos venenosos ligados al inmobiliario

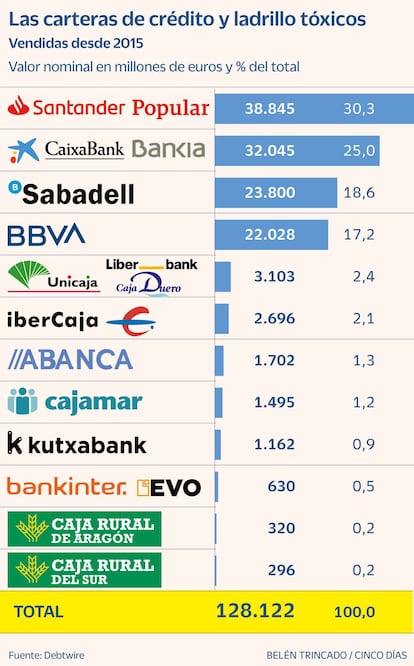

Los bancos españoles se han sacado del balance unos 128.000 millones de euros en créditos ligados al ladrillo desde enero de 2015, según la consultora Debtwire. Les quedan unos 47.000 millones, el 27% de lo que acumulaban hace seis años. La tasa de morosidad en este periodo se ha hundido desde el 12,5% al 4,3%, según el Banco de España.

Los directivos de las entidades financieras españolas se impusieron como gran misión eliminar de sus balances los activos tóxicos. El importe se situaba en unos 175.000 millones de euros hace siete años, de manera que aún mantienen un 27%. En esta cifra no se incluyen, por tanto, los 51.000 millones, entre créditos e inmuebles, que absorbió Sareb de los bancos que recibieron ayudas entre 2012 y 2013.

Las últimas grandes carteras a la venta corresponden a Santander, BBVA y CaixaBank, por un importe nominal de unos 3.500 millones de euros. Una fórmula habitual de las entidades financieras para ir achicando los activos improductivos es cederlos a los denominados servicers, especializados en esta tarea. Haya Real Estate (controlada por Cerberus), Solvia (Intrum), Altamira (doValue), Servihabitat (Lone Star), Aliseda (Blackstone) y la firma española Hipoges destacan entre estas compañías.

Pero también se han producido ventas de carteras, y de ladrillo puro y duro, en transacciones bilaterales, que cuentan con grandes inversores institucionales que adquieren esos activos con reducciones de precio respecto al nominal de hasta el 90% en los casos más extremos. Las entidades prefieren embolsarse una pequeña cantidad de esos créditos con tal de no destinar recursos a su cobro.

En los mejores casos pueden incluso liberar provisiones que habían ido reservando que se apuntan directamente en la cuenta de resultados. La tasa de morosidad ha caído en picado, hasta situarse en un tercio de la de finales de 2014 gracias a las medidas adoptadas. Pero, aun así, la ratio más que dobla el 2,1% que registra de media el sector en Europa.

Entre otros nombres, aparecen como compradores recurrentes Axactor, Cerberus, el fondo canadiense CPPIB, Metric Capital Albatris, KKR o Lone Star. Todas estas firmas cuentan con tentáculos en este negocio.

Los asesores más destacados son las denominadas big four –Deloitte, PwC, EY y KPMG–, y Alantra en los últimos tiempos, según los datos de las consultoras Debtwire y Axis Corporate.

Grandes transacciones

El grueso del volumen de todas las transacciones llevadas a cabo en los últimos seis años se realizó entre los años 2017 y 2018, cuando la banca se sacudió 54.796 y 41.552 millones de euros en créditos tóxicos, respectivamente.

Desde entonces el volumen ha ido cayendo año a año: en 2019 las carteras vendidas ascendieron a 14.201 millones (-65,8% respecto al ejercicio anterior), en 2020 se desprendieron de 6.842 millones (-51,8%, prácticamente la mitad) y en 2021 vendieron carteras de fallidos por 3.516 millones (-48,6%).

De las operaciones gestadas en estos años, destaca el Proyecto Quasar, llevado a cabo por Blackstone y Santander en 2017 y con un volumen de 30.000 millones de euros. El banco que preside Ana Botín exhibía a cierre de 2021 una ratio de morosidad del 3,16% a nivel global, con una tasa de cobertura –dinero apartado para cubrir los impagos de los créditos dudosos– del 71%. Según los datos de Axis, todavía cuenta con un stock de 12.500 millones por liberarse.

La segunda mayor operación por volumen es el denominado Proyecto Marina, una cartera de 13.086 millones que BBVA vendió a Cerberus en 2017 por 4.000 millones. La entidad presidida por Carlos Torres, que cerró el ejercicio 2021 con una ratio de morosidad del 4,1% y una cobertura del 75%, aún cuenta con 7.200 millones de los que desprenderse.

La tercera mayor transacción en los últimos seis años la protagonizó CaixaBank en 2018 cuando traspasó a Lone Star el denominado Proyecto Gama, una cartera de activos fallidos por 10.000 millones de valor nominal. La entidad presidida por José Ignacio Goirigolzarri registró una ratio de morosidad del 3,6% a finales de 2021, con una tasa de cobertura del 63%. Según los datos de Axis, la entidad catalana aún mantiene un stock de 14.800 millones en activos tóxicos (de los cuales 6.200 son heredados de Bankia).